Anglojęzyczne media podsumowały 2011 rok za pomocą wykresów wybranych przez znanych analityków i ekonomistów. Z dostępnej puli wykresów postanowiłem wybrać te, które moim zdaniem najlepiej ilustrują to co w 2011 roku działo się w gospodarce i na rynkach kapitałowych.

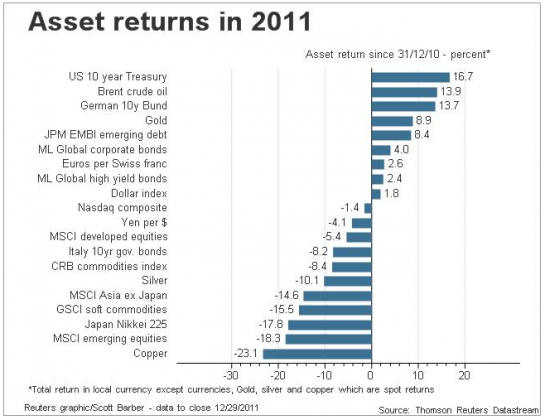

Zacznijmy od wykresu pokazującego zachowanie głównych klas aktywów w 2011 roku. Długoterminowe obligacje USA i Niemiec wygrały z inną, tradycyjną bezpieczną przystanią – złotem. Miedź oraz wschodzące rynki akcyjne znalazły się wśród największych przegranych 2011 roku:

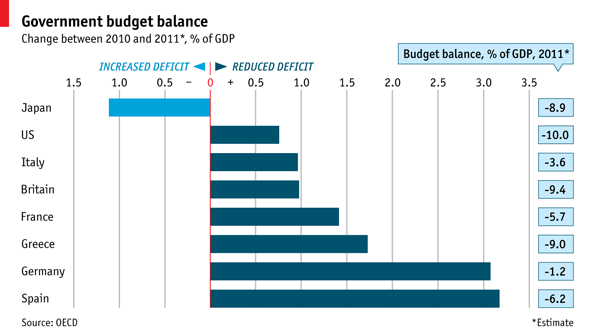

Rok 2011 okazał się rokiem konsolidacji fiskalnej. Okazała się ona zdecydowanie zbyt płytka by zamienić deficytu budżetowe w nadwyżki:

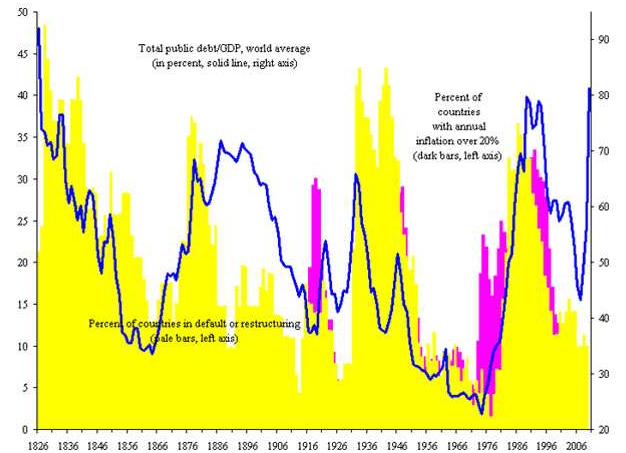

Dług publiczny (globalny), mierzony procentem PKB, znajduje się na historycznie wysokich poziomach. Jeśli utrzymana zostanie historyczna prawidłowość to taka wielkość długu poprzedzi falę zdarzeń kredytowych na długu publicznym:

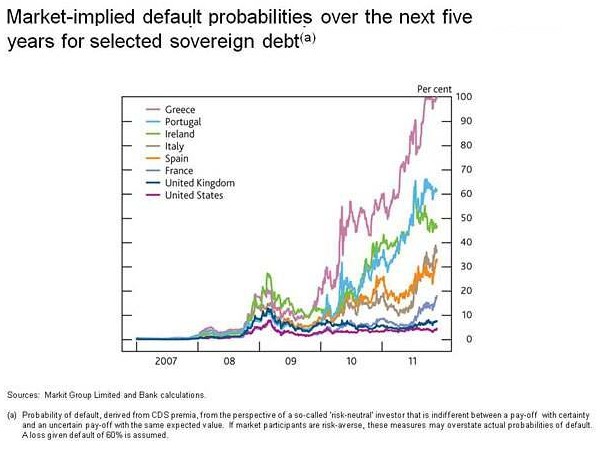

Już teraz, obliczone na podstawie cen CDS prawdopodobieństwo zdarzenia kredytowego w najbliższych 5 latach (przy założeniu 60% strat w przypadku zdarzenia kredytowego) wielu państw rozwiniętych wynosi kilkadziesiąt procent:

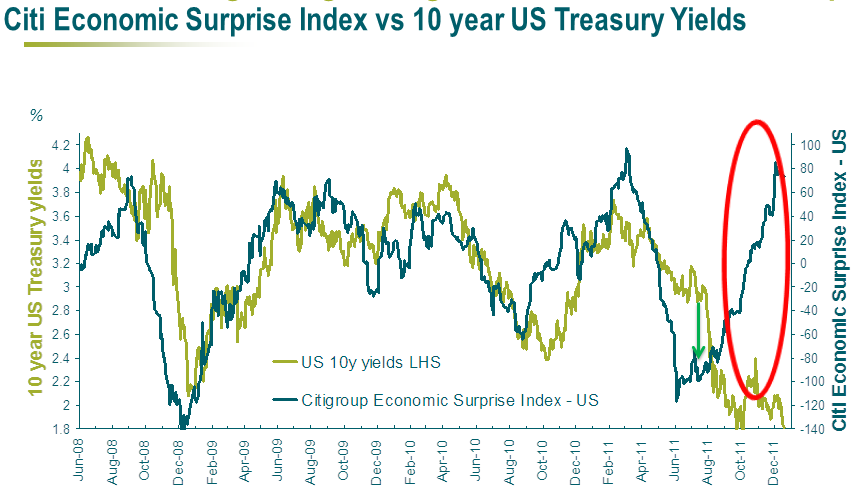

Problemy związane z długiem publicznym skoncentrowane są na Europie. Poniższy wykres, zestawiający rentowność amerykańskich obligacji i wskazania wykresu niespodzianek ekonomicznych (im wyżej wykres tym dane lepsze od prognoz) wskazuje, że problemy Europy nie pozostaną bez wpływu na globalny wzrost gospodarczy:

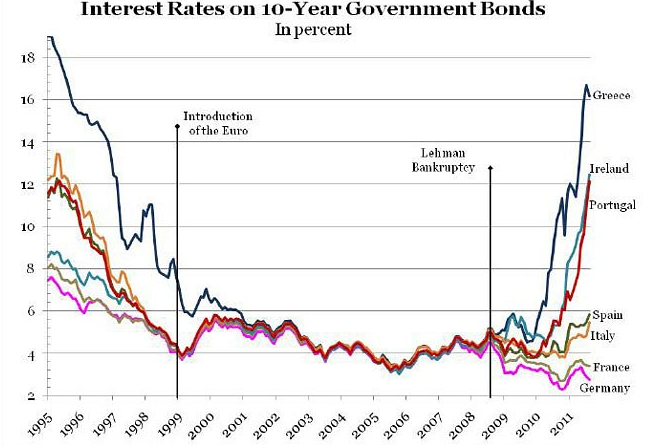

Rentowności długu rządowego państw peryferyjnych strefy euro powróciły do poziomów notowanych przed wprowadzeniem euro, które 31 grudnia 2011 skończyło 10 lat:

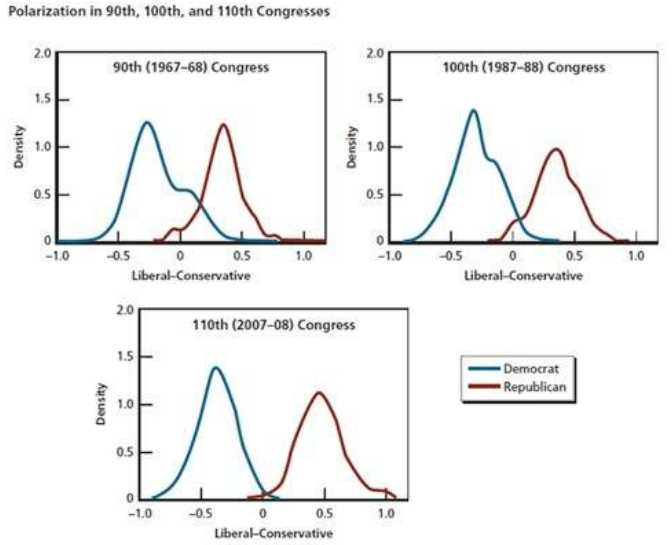

W USA trwa polityczna i ideologiczna walka pomiędzy zwolennikami koncepcji, że głównym problem jest wysokie bezrobocie oraz zwolennikami konsolidacji fiskalnej argumentującymi, że głównym zagrożeniem jest poziom deficytu budżetowego. Polityczną sytuację w USA może wyjaśnić poniższy wykres pokazujący wzrastający poziom polaryzacji ideologicznej w kolejnych kadencjach Kongresu. Jeśli trend ten ma charakter globalny to należy się spodziewać istotnych konsekwencji niemocy politycznej.

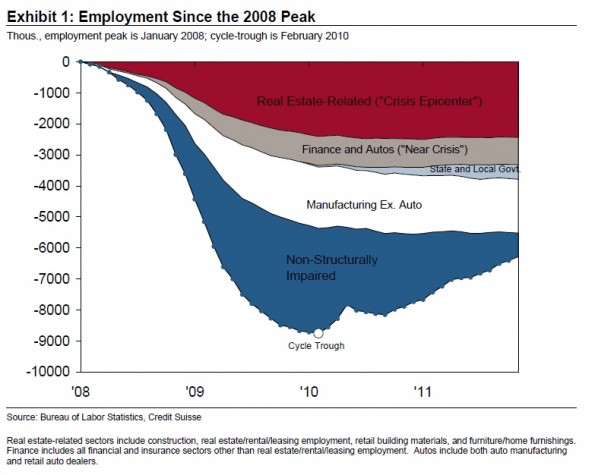

Pesymistycznie wygląda też perspektywa pobudzenia amerykańskiego rynku pracy co ilustruje poniższy wykres, na którym pokazano koniunkturalne i strukturalne przyczyny amerykańskiego bezrobocia. Ten problem dotyczyć może wielu państw, które przed 2008 rokiem doświadczyły bańki na rynku nieruchomości:

Powyższe wykresy pochodzą z:

13 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czyli w tym roku czeka nas wyprzedaz akcji na rzecz obligacji, fundy obligacyjne zaczna sie chwalic jakie to mega zyski mieli, na akcjach ludzie juz po lapach dostali, dostana jeszcze raz w niedlugim czasie i przeniosa swoje zmniejszone oszczednosci z akcji na obligacje, wtedy nastapi oczywiscie odwrot trendu, spadek rentownosci obligacji, niewyplacalnosc Grecji, mali znow po lapach dostana a zarobia ci ktory od nich te akcje po niskiej cenie wykupia…

Bezrobocie w Ameryce spowodowane utrata dobrych stanowisk moze w tym roku zmalec, ale nowe stanowiska nie beda juz tak dobrze platne i rozwojowe co w dlugim terminie duzo gospodarce nie pomoze, po prostu ludzie beda biedniej zyc i oszczedzac i le sie da na wszystkim.

Media nagle zlapaly przeciwny wiatr w sprawie Chin i zaczynaja sporo pisac jaki to kolos na gliniananych nogach, co pewnie wprowadzi jakies niepojkoje spoleczne w tym raju i chinczycy utraca kolejne punkty swojej konkurencyjnosci…

Niewesolo to wyglada…

Ciekawy jest wykres rentowności 10-latek w strefie euro. Pokazuje nieefektywność rynków (powodowaną politycznie): kto mógł przez tyle lat wyceniać dług Greków tak samo jak Niemców? Poza tym utwierdza mnie w sceptycyzmie co do naszej akcesji do eurozony – kilku narodom zafundowano 10 lat słodkiego życia na absurdalnie tani kredyt. To ostatnia rzecz, jakiej potrzebujemy.

@ dorota

Obawiam się, że wywołam ‚flejma’ ale niespecjalnie widzę tu polityczną przyczynę zawodności rynku. Do 2009 roku nie dotarły do mnie żadne sygnały sugerujące istnienie jakiegoś wspólnego europejskiego długu, europejskich gwarancji na jednostkowy dług państw strefy euro. Myślę, że przed 2009 rokiem nikt nie inwestował w grecki dług z myślą o perspektywie niemieckiego bailoutu.

Doszukiwanie się więc politycznych przyczyn w gigantycznym ‚niedoszacowaniu’ ryzyka kredytowego Grecji wydaje się mi takim szukaniem winnych na siłę.

W latach 2001-2008 grecki deficyt budżetowy nigdy nie zszedł poniżej -4,5% a wskaźnik dług/PKB nie zszedł poniżej 97,4%. Nie wiem jak to się stało, że ktoś pożyczał miliardy euro greckiemu rządowi na 3%.

Jeśli już bym gdzieś szukał politycznej winy to w zasadach określających wymagania kapitałowe banków. No ale fakt, że dług państwowy był w tych regulacjach traktowany tak a nie inaczej nie zmuszał przecież banków do ‚ładowania się’ w niego pod sufit. To, że mogły to zrobić nie wyjaśnia tego dlaczego to zrobiły.

@ trystero

O ekonomicznej bezsensowności eurozony wiadomo było od momentu jej powstania (zakładam, że specjaliści w bankach wiedzieć o tym musieli), stąd chyba wszyscy mieli jasność, że to projekt stricte polityczny. Owszem, nikt oficjalnie europejskiego długu nie gwarantował, ale rynek najwyraźniej przyjmował entymematycznie (lubie to słowo) że takie gwarancje w razie czego się zrealizują.

„Niemiecki bailout” musiał być więc gdzieś z tyłu głowy zakładany. NIE ma innego wytłumaczenia dla tej absurdalnej konwergencji rentowności długu greckiego i niemieckiego (w istocie konwergencji postrzegania ryzyka, również przez agencje ratingowe).

Co do „szukania winnych na siłę” – nie bardzo rozumiem. Grubo nie doszacowano ryzyka. Ktoś te decyzje w bankach podejmował. Teraz to ryzyko tylko się zmaterializowało. Nie trzeba nikogo szukać na siłę, rzecz jest oczywista.

Dodam tylko jeszcze, że pisząc o przyczynach „politycznych” nie mam na myśli jakichś nacisków ze strony władz (chocby i niewypowiedzianych), ale przekonanie ze strony zarządzających w bankach, że czysto polityczny projekt euro zostanie przez władze w razie problemów podtrzymany.

Przekonanie jak widać nie bezpodstawne.

„O ekonomicznej bezsensowności eurozony wiadomo było od momentu jej powstania”

ja nie wiedziałem 😉 Wytłumaczysz mi tą bezsensowność?

Można było być sceptycznym, że może się to udać ale założenia nie wydawały mi się bezsensowne.

A już na pewno trudno winić o to banki.

Wspólna waluta, wspólna polityka monetarna, brak możliwości dewaluacji, która była w takich wypadkach jak Grecji najszybszym rozwiązaniem takich bankructw. Dlatego rynek wyceniał obligi Grecji tak jak Niemiec.

Trochę tak jak obliczanie zdolności małżeństwa, gdzie rozrzutny małżonek dostaje kredyty po tej samej cenie bo bank wierzy w oszczędną żonę i brak możliwości rozwodu.

Swoją drogą Niemcy i Holendrzy muszą sobie „pluć w brodę”, że nie pilnowali parametrów konwergencji (gł. deficytów budżetowych).

@ maksiu

W tym przypadku problem polega na tym, że państwa EMU nie tworzyły w 2001 roku i nie tworzą teraz optymalnego obszaru walutowego. Ten kłopot był możliwy do przezwyciężenia ale przez 10 lat istnienie euro nie zrobiono niczego by ułatwić neutralizowanie asymetrycznych/asynchronicznych szoków ekonomicznych. Na ten fakt uwagę zwracał wiele lat temu Friedman.

Strefa euro bez mechanizmów ułatwiających mobilność siły roboczej (lingua franca?, pełna konwergencja regulacyjna) a przede wszystkim bez integracji fiskalnej jest rzeczywiście tworem niedokończonym i skazanym na kryzys. Powiedzenie ‚a’ bez powiedzenia ‚b’ w tym przypadku może nie mieć sensu. Za kilka lat się przekonamy.

„Wytłumaczysz mi tą bezsensowność?”

Ja spróbuje. Ogrmnie zaluje, ze nie zachowalem pewnego raportu z początkow strefy euro. Jakiejs instutucji ekonomicznej, któa dziwila sie ze w przypadku niektórych produktów nie doszło jeszcze do „konwergencji cen” (takie modne kiedys okreslenie).

Pamietam jak to czytalem i nie wierzylem, ze ktos uwaza, ze oliwa powinna tyle samo kosztowac w Hiszpanii i w POlsce.

Do wypowiedzi Trystero dodałabym, że przy braku możliwości dostosowania po stronie kursów walutowych musi nastąpić dostosowanie w obszarze płac. Właśnie to widzimy.

„Swoją drogą Niemcy i Holendrzy muszą sobie „pluć w brodę”, że nie pilnowali parametrów konwergencji (gł. deficytów budżetowych).”

Niemcy (zresztą również Francja) sami łamali kilkakrotnie postanowienia Paktu Stabilizacji i Rozwoju. Jak widać projekt euro oparty był zawsze na łamaniu podstawowych zasad. Skutki nie mogły być inne, niż są.

„oparty był zawsze na łamaniu podstawowych zasad.”

no wlasnie. Czy ktos jeszcze pamieta referendum pod haslem Vote No for Nice w Irlandii. Nie udalo sie za pierwszym razem, a no to zrobmy drugie

@dorota,

Sprawa jest zbyt złożona, żeby zrzucać to na jakiś jeden czynnik.

W czasach Wielkiej Banii 2004-2007, różne śmieci kredytowe z obligacjami opartymi na kredytach hipotecznych na czele osiagały rentowności tylko kilkanaście bpsów wyższe niż obligacje skarbowe stabilnych krajów. Przy niektórych CDSach, które poszły zupełnie w buraki, Grecja to przynajmniej da te 30-50% po restrukturyzacji zadłużenia.

Na rynku było za dużo gorącego pieniądza w ogóle i za dużo „risk off”.

Super wpis. Moja uwaga: autorzy wykresu z historią rentowności obligacji (euro/Lehman) robią głupi błąd, jakim jest porównywanie rentowności w różnych walutach. Z takiego porównania trudno wyciągnąć wnioski dotyczące postrzegania przez rynek ryzyka niewypłacalności (błąd, który nagminnie robi TVN CNBC, pokazując, że włosi płacą za obligacje 7%, a my za taką samą zapadalność płacimy 6% – ale w złotych! za euroobligacje płacimy mniej). Rentowności greckich obligacji w drachmach nie można porównywać z rentownością greckich obligacji w euro. Poziom 16% w euro jest dużo bardziej problematyczny. Dla okresu sprzed 1999 r. lepiej już byłoby wziąć obligacje w markach niemieckich, jeśli Grecy takie emitowali.

Uwaga nie dotyczy oczywiście samego wpisu.

@ Kajet

W tym sensie masz rację, że porównanie rentowności bondów emitowanych w tej samej walucie „odcedziłoby” wpływ ryzyka kursowego.

Jednak myślę, że to nie jest rzecz istotna w zaprezentowanym zestawieniu. Obligacje w walucie krajowej kupowane przez inwestorów zagranicznych (np eurowych) mają po prostu w cenie premię za ryzyko kursowe.

Nie twierdzę, że ona jest constans, ale można przyjąć, że cena/rentowność wyrażona w walucie krajowej 1)odzwieciedla ryzyko emitenta, o którym tutaj mówimy i 2)porusza się w tym samym kierunku co cena/rentowność wyrażona w euro.

Istotą wykresu „rentowności obligacji 10-letnich” jest pokazanie, jak te bondy się absurdalnie skonwergowały przez długi okres czasu = rynek przestał postrzegać istnienie ryzyka emitenta. To jest sedno.