Najnowsza porcja wybranych przeze mnie artykułów o inwestowaniu i rynkach kapitałowych.

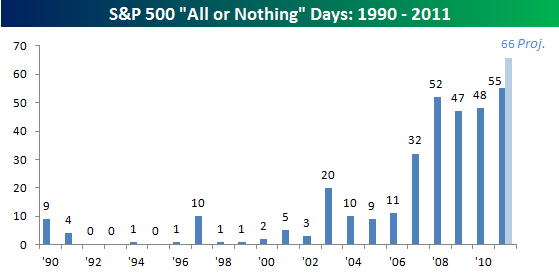

Analitycy Bespoke badają występowanie na indeksie S&P500 dni typu ‘wszystko albo nic’. To sesje, na których 90% spółek z indeksu S&P500 porusza się w tym samym kierunku. Okazuje się, że rok 2011 będzie rekordowy pod względem ilości sesji typu ‘wszystko albo nic’. Do 1 listopada wystąpiły 55 takie sesje, o trzy więcej niż w roku 2008. Co więcej, od początku sierpnia sesje typu ‘wszystko albo nic’ wystąpiły 35 razy na 66 sesji. W okresie 1990-2001 takich sesji było 34:

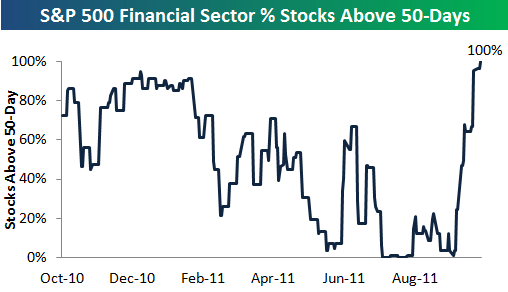

Oto inna ilustracja zmienności nastrojów na rynku. W dwa miesiące odsetek spółek z sektora finansowego, których ceny znajdują się powyżej 50-sesyjnej średniej kroczącej wzrósł z 0% do 100% (ta sytuacja miała miejsce 27 października).

Zmienność nie dotyczy tylko sektora finansowego.

Jeszcze jeden statystyczny fakt od analityków Bespoke: październik 2011, ze wzrostem o 10,8% był 23 najlepszym miesiącem w historii indeksu S&P500. Rankingowi przewodzi sierpień 1932 roku z niemal 40% wzrostem.

Interesujący tekst o Billu Nguyenie – przedsiębiorcy z Doliny Krzemowej, który znany jest z zakładania obiecujących biznesów, zdobywania dla nich finansowania i wychodzenia z nich z zyskiem choć żaden z jego biznesowych pomysłów nie przekształcił się w zyskowne, stabilne przedsiębiorstwo. Artykuł oferuje ciekawe spojrzenie na kulturę biznesową Doliny Krzemowej, którą można streścić cytatem: Ludzie w Dolinie Krzemowej znajdują mnóstwo powodów by wierzyć, że istotna porażka oznacza, że masz większe szanse by odnieść sukces następnym razem – powiedział Paul Kedrosky. Czasem żartuję, że gdyby system finansowy przyjął model biznesowy Doliny Krzemowej to ludzie, którzy doprowadzili do katastrofy sektor kredytów hipotecznych otrzymaliby miliardy dolarów tuż po kryzysie, z założeniem, że musieli się mnóstwo nauczyć gdy ostatnim razem zrujnowali kapitalizm – dodał.

Kid Dynamite stworzył zestawienie wzrostowych spółek, do niedawna ulubieńców inwestorów, których trend cenowy gwałtownie się odwrócił. Warto spojrzeć na te wykresy by uświadomić sobie, że 50%-70% spadki w przypadku tego typu spółek nie należą do rzadkości a inwestowanie w oparciu o założenie, że to po tak znaczącym spadku cena akcji ‚musi’ odbić może nie być optymalną strategią.

Felix Salmon opisuje przypadek jednego z zarządzających funduszem, który wydawał się mieć pretensje, że nie jest wystarczająco często zapraszany do studia CNBC. Salmon bardzo rozsądnie pisze o powodach, dla których zarządzający funduszami występują w telewizji. Bo przecież nie chodzi o zwiększenie stopy zwrotu funduszy.

Bardzo informacyjny artykuł o największych graczach na rynku surowców i towarów: Vitol, Glencore, Cargill, Koch Industries, ADM i inne korporacje (w tym znana w Polsce Mercuria) odgrywają kluczową rolę na rynku surowców i towarów. Co ciekawe, większość z tych spółek to firmy prywatne (nie notowane na rynkach giełdowych).

Sylwetka spółki Cargill – jednej z największych, niepublicznych korporacji na świecie.

The Psy-Fi blog o lokalnym skrzywieniu (home bias) inwestorów czyli tendencji inwestorów (w tym inwestorów instytucjonalnych) do inwestowania na rynkach bliskim im geograficznie.

A co Wy przeczytaliście interesującego?

6 Komentarzy

Skomentuj Darkh Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Trystero przeniósł się na bossa? Super! 😉

@ Wasilewski

Gdzie byłeś przez ostatni miesiąc? 🙂

@pierwszy wykres

Mam wrażenie, że występuje tutaj korelacja z dynamicznym rozwojem HFT. Ceny poruszają się stadami, bo nie ma już tylu savvy investors, którzy wyłapują niedowartościowane/przewartościowane spółki, tylko jest coraz więcej milisekundowych transakcji wykonywanych przez superkomputery, napędzając się wzajemnie, nasilając trendy na indeksie, wciągając coraz więcej spółek.

Może Gospodarz znalazł jakieś badania na ten temat?

@ Alex

O HFT na blogach Bossy sporo pisał Tomasz Symonowicz.

Ja bym przyczyny tego stadnego zachowania bardziej widział w rozwoju ETF ale nie mam pod ręką żadnych dobrych badań w tej kwestii.

http://www.cnbc.com/id/45030885

Przy takiej ilości obciążeń nic dziwnego że trudno osiągnąć sukces w inwestowaniu:

http://www.psyfitec.com/p/list-of-behavioral-biases.html