Który bank centralny odpowiada za 52% przyrostu globalnej podaży pieniądza M2 w 2011 roku? Zastanawiam się ilu czytelników udzieli na to pytanie poprawnej odpowiedzi…

Kwestia jest istotna ponieważ wielu komentatorów i analityków argumentuje, że luźna polityka monetarna banków centralnych (w znaczeniu FED, ECB, BoE i BoJ – amerykańskiego, europejskiego, angielskiego i japońskiego banku centralnego) jest kluczowym powodem wzrostu cen surowców (przede wszystkim ropy naftowej, a pośrednio benzyny) oraz utrzymywania się korzystnej koniunktury na rynkach akcyjnych.

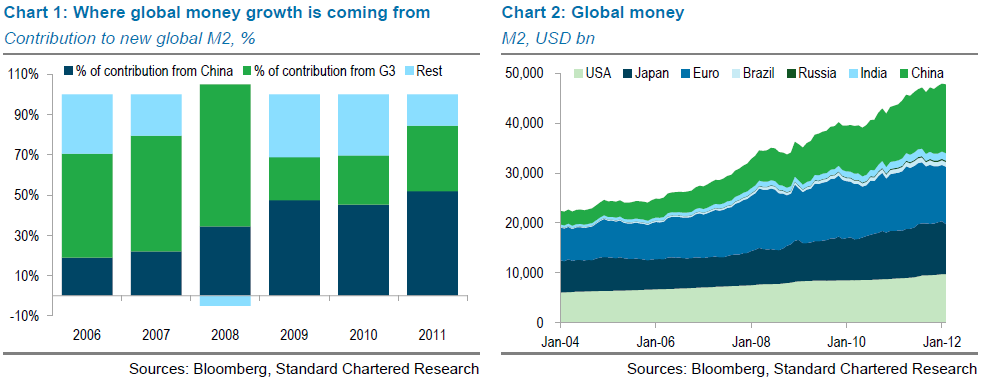

Analitycy banku Standard Chartered podają, że 52% udział w przyroście globalnej podaży pieniądza M2 miał w 2011 roku Ludowy Bank Chin (PBC). Około 32% przypadło bankom centralnym państw G3 (USA, EU i Japonii) a 16% bankom centralnym pozostałych państw.

Analitycy Standard Chartered zdefiniowali globalny M2 jako łączną podaż pieniądza (M2) 30 największych państw świata, używali oficjalnych danych o zmianie M2, zignorowali różnice w metodologii liczenia M2 pomiędzy poszczególnymi państwami i gdzie było to konieczne przeliczyli M2 w lokalnej walucie na M2 denominowaną w USD, zgodnie z kursem walutowym.

M2 to najbardziej rozpowszechniona miara podaży pieniądza, w skład której poza bazą monetarną (pieniądz gotówkowy i rezerwy, obowiązkowe i nieobowiązkowe, banków komercyjnych w banku centralnym) wchodzą depozyty płatne na żądanie i płynne wkłady finansowe: rachunki oszczędnościowe, niewielkie rachunki terminowe.

Chiński wkład w przyrost globalnej podaży pieniądza nie ogranicza się do 2011 roku. W latach 2009-2011 wynosił 48% (w 2008 roku około 30%). Warto w tym miejscu zauważyć, że rozważamy państwo, którego gospodarka stanowiła w 2011 roku około 10,5% globalnej gospodarki.

Niektórzy argumentują, że chińska ekspansja monetarna jest odpowiedzią PBC na luźną politykę monetarną FED i ECB. Chiński bank chcąc chronić korzystny dla eksporterów, niski kurs juana zmuszony był kupować denominowane w walutach obcych aktywa. Po stronie pasywów PBC musiały się więc pojawić ‘nowe’ juany. Istnieją dwa problemy z tym wyjaśnieniem.

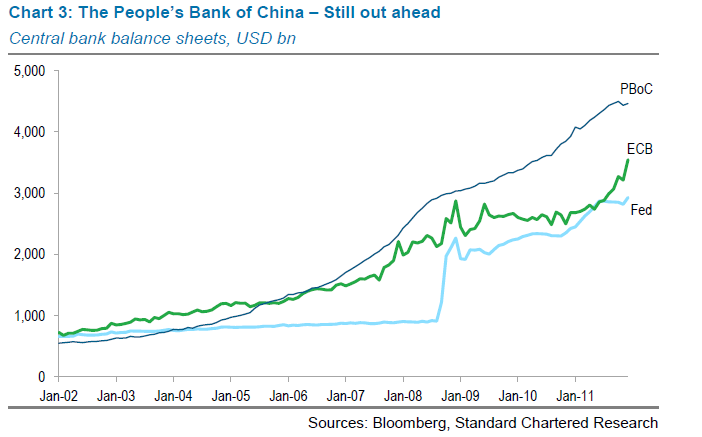

Po pierwsze, aktywa PBC urosły dużo mocniej w ostatniej dekadzie niż aktywa FED i ECB. Na koniec 2011 roku wyniosły one 4,5 bln USD przy 3,5 bln USD w przypadku ECB i 3 bln USD w przypadku FED.

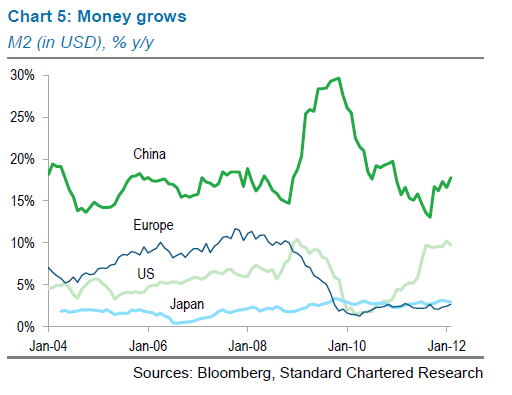

Po drugie, nawet jeśli FED i ECB prowadziły ekspansywną politykę monetarną to nie spowodowała ona gwałtownego wzrostu podaży pieniądza, czego nie można powiedzieć o Chinach:

Najwyraźniej FED i ECB operują przy dużo niższym mnożniku kreacji pieniądza niż Ludowy Bank Chin. Mnożnik kreacji pieniądza to zmora inflacjonistów (komentatorów, którzy od 2008 roku ostrzegają, że luźna polityka monetarna FED i innych banków centralnych spowoduje hiperinflację). Mnożnik kreacji pieniądza sprawia, że gigantyczny wzrost bazy monetarnej może w niewielkim stopniu przełożyć się na wzrost szerszej podaży pieniądza (albo w bardzo dużym stopniu – zależy od wartości mnożnika), nie wspominając o akcji kredytowej banków komercyjnych. W dużym uproszczeniu: bank centralny może wydrukować i bilion dolarów bez wpływu na realną gospodarkę jeśli pieniądze te natychmiast do niego wrócą w postaci depozytów banków komercyjnych. Pokazuje to poniższy wykres:

W Chinach sytuacja wygląda inaczej. Po pierwsze, chiński system finansowy jest zdominowany przez banki a nie rynki kapitałowe – głównym źródłem finansowania są kredyty bankowe, podczas gdy w innych państwach tę rolę przejmują rynki akcji i obligacji. Po drugie, Chiny mają specyficzny model aplikowania stymulującego gospodarkę bodźca. Państwa rozwinięte robią to poprzez wydatki rządowe i zwiększenie deficytu budżetowego. Chiny, korzystają z absolutnej kontroli rządu nad sektorem bankowym stymulują gospodarkę poprzez gigantyczne zwiększenie akcji kredytowej.

Jeśli weźmiemy wszystkie te czynniki pod uwagę, dodamy do tych rozważań poziom wzrostu gospodarczego w Chinach oraz wzrost chińskiego zapotrzebowania na surowce, także surowce energetyczne, to okaże się, że jeśli jakiś bankier centralny odpowiada za wysokie ceny benzyny (uważam, że przyczyny wzrostu cen ropy mają przede wszystkim charakter fundamentalny) to nie jest to Ben Bernanke lecz Zhou Xiaochuan.

11 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mam takie wątpliwości. Jak to możliwe, że zwiększanie podaży juana winduje ceny towarów w dolarze? Druga sprawa, to jeśli chiny muszą kupować zagraniczne aktywa, aby utrzymać niski kurs juana, to czy nie dokonało się po prostu przesunięcie aktywów z innych banków centralnych do PBOC? Chodzi mi o to, że jakby PBoC nie kupił powiedzmy 2bln USD aktywów, to one i tak by się pojawiły, tyle, że w bilansach innych banków centralnych. Jeśli tak się dzieje, to największy bilans PBoC wcale nie dziwi.

Z tych rozważań wynika jeszcze bardziej ogólne pytanie. Czy rzeczywiście można porównywać wpływ banków centralnych na globalną kreację pieniądza po prostu patrząc na ich bilanse?

@ ikti

Jak to możliwe, że zwiększanie podaży juana winduje ceny towarów w dolarze?

Większość surowców posiada zintegrowany, globalny rynek. Jeśli zwiększenie podaży juana, zwiększa popyt na surowce w Chinach to ich cena wzrasta.

Druga sprawa, to jeśli chiny muszą kupować zagraniczne aktywa, aby utrzymać niski kurs juana, to czy nie dokonało się po prostu przesunięcie aktywów z innych banków centralnych do PBOC?

Niekoniecznie. Musiałbyś założyć, że gdyby PBC nie kupił tych aktywów to kupiłby je FED. Dosyć ryzykowne założenie biorąc pod uwagę na przykład rentowności amerykańskich obligacji. Popyt jest spory.

Chodzi mi o to, że jakby PBoC nie kupił powiedzmy 2bln USD aktywów, to one i tak by się pojawiły, tyle, że w bilansach innych banków centralnych. Jeśli tak się dzieje, to największy bilans PBoC wcale nie dziwi.

Argument jest taki, że PBC kupuje bo FED i ECB zwiekszają swoje aktywa, nie kupuje by FED i ECB nie zwiększały swoich aktywów.

Czy rzeczywiście można porównywać wpływ banków centralnych na globalną kreację pieniądza po prostu patrząc na ich bilanse?

Ja od czterech lat przekonuję, że to nie jest najlepszy pomysł 🙂

Niestety Chińczycy rządzą. Jak jest napisane w „Weselu” :”Chińczycy trzymają się mocno”.

Gospodarka ChRL potrzebuje dużo ropy, a za ile to inna bajka.

Bardzo ciekawy artykuł. Może są gdzieś dostępne dane na temat mnożników kreacji w różnych państwach – najlepiej w szeregach czasowych ?

@ wykresologia

Nie mam tego pod ręką. Podałem odnośnik do tekstu, w którym jest wykres mnożnika kreacji pieniądza (M1) w USA.

„Zastanawiam się ilu czytelników udzieli na to pytanie poprawnej odpowiedzi…”

Ja wiem, ja wiem – co wygrałem? 😛

Riholtz kiedyś sporo wykresików powrzucał dot. bilansów BC poszczególnych krajów: http://www.ritholtz.com/blog/2012/01/living-in-a-qe-world/

Czy więc były w historii najnowszej podobne epizody ( w skali ) nie zakończone np. wojną ?

PS. Chyba jestś jedynym który w polskiej blogosferze porusza w ten sposób takie tematy – i za to chwała 🙂

@ karroryfer

Czy więc były w historii najnowszej podobne epizody ( w skali ) nie zakończone np. wojną ?

Nie mam danych pod ręką 🙂 Intuicyjnie powiedziałbym jednak, że wojnie bardziej sprzyjałaby deflacyjna recesja. No i dlaczego od razu wojna? Więcej optymizmu 🙂

Brawo, świetny artykuł. Niestety jestem w tej tematyce zupełnym laikiem, a chciałbym się dokształcić, więc czekam na więcej notek w tym stylu. Czy mógłbyś podać linka do raportu Richarda Koo, z którego zaczerpnąłeś wykres?

A co do wzrostu podaży pieniądza w Chinach, wydaje się, że można go bezpośrednio wiązać z nominalnym wzrostem PKB w tym kraju, zgodnie ze wzorem MV=PT. Z tej perspektywy wzrost M2, ani jego tempo, tak nie dziwią. Zastanawia mnie jedynie rok 2009 – zmiana r/r 20%+ przy negatywnych tendencjach w USA i strefie Euro, czym można to tłumaczyć? Chiny były safe haven jak jeszcze niedawno Szwajcaria?

@ gared

Czy mógłbyś podać linka do raportu Richarda Koo, z którego zaczerpnąłeś wykres?

Tutaj go znajdziesz. Zamierzam o tym napisać na początku przyszłego tygodnia bo Koo zawarł wiele interesujących myśli wyjaśniających mechanizm kryzysu w strefie euro.

@gared:

Zdaniem Richarda Koo, polityka pompowania pieniądza w gospodarkę nie działa, pomóc może tylko konsekwentna stymulacja fiskalna, ale pod warunkiem, iż wpierw wyczyścimy rynek ze złych kredytów/długów. Inaczej czeka nas „stracona dekada” a’la Japonia.