Zacznij od kupowania tego co znasz. Tę radę można spotkać wielokrotnie. Jest ona kierowana do osób, które chcą zająć się inwestowaniem, zwłaszcza długoterminowo i jeszcze nie przyszedł im do głowy pomysł spekulowania. Jeszcze nie wiedzą, że wcześniej czy później i tak się pojawi. Natura ludzkiej chciwości tak już jest. Ale to zostawmy na kiedy indziej.

Zacznij od kupowania tego co znasz.

Z tą poradą inwestycyjną spotykam się od lat, od pierwszych książek dotyczących inwestowania na giełdzie. Sam też czasami tak proponuję. Sprawa jest prosta i oczywista. Jeśli ktoś jest potencjalnie zainteresowany inwestowaniem na giełdzie, to zanim nabędzie doświadczenia, zanim oceni, jaki sposób mu najbardziej pasuje, dobrze byłoby, żeby poznał chociaż podstawy. Będą to zarówno podstawy analizy wykresów, jak i analiza atrakcyjności finansowej spółki. W bardzo dużym uproszczeniu, analiza techniczna i analiza fundamentalna.

Możemy jednak przeczytać dziesiątki książek, artykułów, obejrzeć mnóstwo filmików w sieci, ale na początku największym problemem będzie „akcje, której spółki powinienem wybrać?”. Nie, jeszcze nie do tego, by je kupić. Na razie do tego, żeby spróbować ocenić, czy chcę je kupić.

Gdy lata temu opisywałem „genialną metodę dla początkujących 3/3” również wspomniałem o tej strategii, jako jednej z możliwych:

„Możesz skorzystać z rady Warrena Buffetta i wybrać przedsiębiorstwa z branż, które z nasz, bo na przykład w takiej pracujesz.”

Nie bez powodu pojawia się tu Warren. Był on jednym z wielu, którzy właśnie tak zaczynali i tak proponowali. Pracuję teraz nad książką pośrednio o Buffecie (jeszcze nie mogę podać szczegółów) i ten wątek się oczywiście pojawia kilkukrotnie. Takiej rady udzielał Peter Lynch i wielu innych. Oczywiście ten początkowy wybór często okazywał się bolesny – bo co z tego, że podoba mi się produkt jakiejś firmy i jestem jej wielbicielem, jeśli nie mam pojęcia o tym, że mój gust jest specyficzny, że właściwie nie wiem, jak wygląda kondycja firmy i tak dalej. Ale, to bardzo ważne, chodzi o jakiś punkt zaczepienia, do tego, żeby zacząć rynki rozumieć. Tak jak pisałem we wspomnianym tekście o metodzie 3/3, od tej chwili wyboru warto poświęcić czas, żeby jak najwięcej dowiedzieć się, o akcjach tej wybranej spółki.

W książkach dotyczących inwestowania, zwłaszcza tych, gdzie bohaterem jest Warren Buffett, rzadko się mówi o sprzedawaniu. No jasne! W końcu sam Warren powtarza, że najchętniej by nie sprzedawał nigdy. No ale niestety, rzeczywistość jest brutalna, i kiedyś przychodzi moment, że należy je sprzedać. Czy wówczas owa zdroworozsądkowa metoda może mieć sens? Widzimy, że spółka, której akcje posiadamy ma coraz gorszy produkt, że nie radzi sobie z konkurencją, wyzwaniami. Wciąż jeszcze wyniki finansowe są dobre, cena akcji może nawet wciąż rośnie, ale nam coś bardzo nie pasuje. Czy zdać się na intuicję? A może to nie jest tylko intuicja? W końcu liczby to jedno, ale jest jeszcze narracja na podstawie tych liczb. Pewne przeświadczenia, które sami sobie stworzyliśmy. Świetnie o tym pisze wybitny analityk fundamentalny Aswath Damodaran (Narracja ma znaczenie oraz Nie tylko dla fundamentalistów.

To jest pewien mechanizm zwrotny – mamy liczby, za pomocą których uzasadniamy wizję i działania spółki, ale gdy widzimy, że coś jest nie tak z owymi działaniami szukamy potwierdzenia w liczbach. Pierwszych sygnałów, tego, że coś się zaciera, a opowieść (nasza lub zarządu firmy) zaczyna brzmieć coraz mniej wiarygodnie.

Te dzisiejsze rozważania, dotyczące naiwnego i intuicyjnego patrzenia na działania firm, nie wzięły się znikąd. Jesteśmy od wielu miesięcy świadkami kolejnej już rewolucji w świecie technologii, która może zmienić układ sił na tym rynku. W wielu jego obszarach. Mamy Nvidię – która jest jednym z największych zwycięzców, najpierw boomu na kryptowaluty, teraz odczuwa korzyści z boomu na AI.

Kto by pomyślał wiele lat temu, że producent kart graficznych…

Mamy Intel, który niemal walczy o życie.

Kto by pomyślał, że lider na rynku procesorów….

No właśnie. Kto by pomyślał… Tu możemy wstawić wiele firm, produktów, które wydawały nam się tak bardzo mocno osadzone w przyzwyczajeniach klientów, producentów, że wielokrotnie zaskoczeniem było to, że jakiś „nowy wynalazek” sprawił, że coś się zaczęło psuć. Niedawny zaś lider przestał nadążać.

Korzystam z produktów Google (dziś Alphabet) od lat. Wyszukiwarka wiadomo, była przełomem i wykosiła całą konkurencję, choć po latach nie jest już wyłącznie tym jednym oszczędnym okienkiem do wyszukiwania. Firma stworzyła cały ekosystem, nauczyła (lub wymusiła) jak produkować treść, jak ją reklamować, no i oczywiście jak za to mają jej płacić (niemal wszyscy). Android – system operacyjny. W chwili, gdy smartfony zaczęły zdobywać przewagę w świecie urządzeń codziennego użytku pozwalał sobie postawić pytanie wątpiące w innego lidera „wydawałoby się, że świat bez Windows jest niemożliwy”.

No właśnie. Czy świat bez Google, jakim znamy jest możliwy? Blisko 80 procent przychodów spółki to reklamy (w tym Youtube). A jeśli coś się zatnie w tym mechanizmie? Jeśli jednak pojawi się jakieś nowe narzędzie do wyszukiwania? Lepsze, bardziej lubiane? Prawdopodobnie część czytelników domyśla się, że chodzi o rolę generatywnej SI i rewolucji (tak, tak, kolejnej), jaką był ChatGPT, firmy OpenAI istniejącej od 2015 roku, która swoim produktem pochwaliła się rok temu. I nieco zmodyfikowała sposób pytania o to czego szukamy i dała też dużo więcej (oczywiście z błędami i ograniczeniami).

Konkurencja zareagowała natychmiast i pokazała swoje odpowiedniki Copilot Microsoftu, Gemini Google plus wiele mniej znanych. Microsoft i Google zaczęły włączać do swoich usług i przeglądarek te funkcje.

I tu znów wracam do wątku naiwnego obserwatora firm, który czuje, że coś jest nie tak z produktem, z którego dotychczas korzystał i zaczyna dzielić się wątpliwościami (a jeśli ma taką możliwość, również z czytelnikami na blogu). Jak wspomniałem od lat korzystam z produktów Google, w tym ze smartfonów z Androidem. Uwielbiam mnóstwo rozwiązań, ułatwień, pomysłów, które latami się pojawiały. W zasadzie w większości przypadków nowe rozwiązania, zastępujące wcześniejsze bardzo przypadały mi do gustu. Były świetnie pomyślane i przemyślane. Ale coś zaczęło się psuć… Choć oczywiście to subiektywna opinia jednego użytkownika.

Zaczęło się kilka miesięcy od zastąpienia dotychczasowego asystenta głosowego, rozwiązaniami bazującymi na Gemini, czyli właśnie SI. Korzystam codziennie z głosowych komend „która jest godzina”; „pokaż drogę tu i tu”; „czym jest coś tam”. Nagle proste pytanie o godzinę zamieniło się w informację, ze strony Gemini, w jakiej jesteśmy strefie czasowej, jaka jest pogoda, by w końcu padła godzina. Wybór drogi w nawigacji był porażką.

Wcale nie było tak łatwo znaleźć (coraz bardziej zakamuflowane są ustawienia) gdzie to wyłączyć.

Drugi irytujący moment – aktualizacja aplikacji Wiadomości (czyli SMS) i zmiana czcionki na minimalną. Nie mam świetnego wzroku. Dobór takiej czcionki przy równoczesnym braku możliwości własnych ustawień to katastrofa. Spędziłem sporo czasu, żeby znaleźć rozwiązanie. Nie działają (poza odinstalowaniem tej aktualizacji, na szczęście).

No i ostatnia zmiana też związana z asystentem głosowym. No tu czytelnicy powiedzą, „zwariował. Przestawiło mu się w głowie”. No cóż. Tak już jest z tymi klientami. Zmieniono głos asystenta. W wersjach anglojęzycznych podobno jest wybór różnych głosów. W polskiej (jeszcze) nie ma. Ale ten, który jest teraz, jest głosem znudzonego, irytującego faceta, w dodatku ze słabą dykcją i niesłyszalnego z większej odległości (tak, tak czasem gubię telefon i wówczas pytam „google gdzie jesteś”). No i niestety ZACZĄŁ SIĘ WTRĄCAĆ.

No to już jest naprawdę przesada. Dotychczas, żeby aktywować trzeba było wydać odpowiednią komendę. W ostatnich dniach, dwukrotnie podczas rozmowy zaczął odpowiadać, na kwestie o których właśnie toczyła się rozmowa między ludźmi! Był jak robot TARS z Interstellara, choć w przeciwieństwie do tego filmowego jeszcze nie próbuje sarkazmu.

Zerknąłem z ciekawości na wykres akcji Alphabet na tle indeksu NASDAQ w ostatnich 12 miesiącach. I co prawda do lipcowego szczytu rósł szybciej niż indeks, ale już korekta ostatnia okazała się znacznie bardziej bolesna.

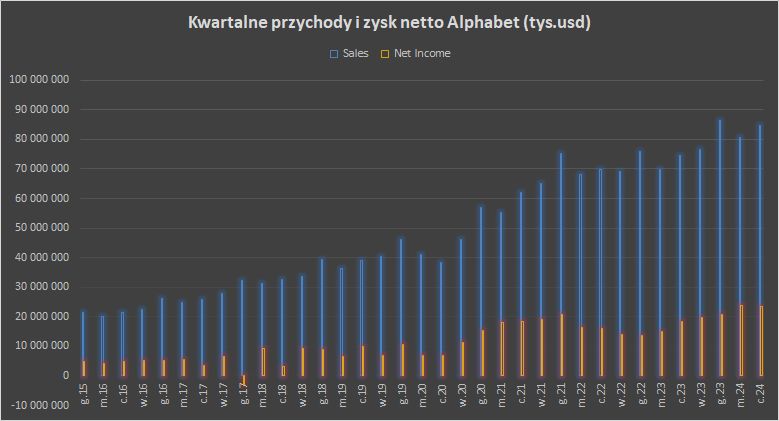

A jak do tego dołożymy spadającą dynamikę kwartalnych przychodów….

Wyjaśnienie – oczywiście subiektywne odczucia nałożone na długoterminowe wykresy i próba pokazania, że krótkoterminowe korekty oznaczają początek zapaści firmy, bo jednemu użytkownikowi nie podoba się głos asystenta głosowego nie powinny być traktowane jako rekomendacja, zalecenie, a wyłącznie próba zachęty do refleksji nad mechanizmami działania rynków.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Naiwny sposób doboru spółek do portfela bywa czasem skuteczny – jakoś tak w marcu 2020, jako jedyna klientka w masce, w osiedlowym sklepie Dino zastanawiałam się nad dwiema rzeczami. Czy kupić ostatnie 5-kilogramowe opakowanie płatków owsianych i czy ten wzmożony ruch klientów, którzy wtedy kupowali wszystko, nie jest przypadkiem wskazówką do inwestowania w handel detaliczny. Płatków nie kupiłam.

PS. Perypetie z asystentem głosowym godne niejednego gagu filmowego (pewnie już powstają). Ale tak zapytam nieśmiało: jaki jest bilans tych wszystkich nowinek? Per saldo ułatwiają czy komplikują funkcjonowanie? Rozwijają czy zwijają?

ps. ja lubię – podczas jazdy samochodem generalnie bardzo ułatwiają. Znajdź drogę tu, pokaż restauracje itp. , podczas gotowania w kuchni "ustaw timer" itp itd.

Choć oczywiście to funkcjonalność bez której da się żyć, a co więcej im będzie to bardziej złożone, tym mniej przydatne

Filmiki są od dawna – polecam na Yt "smart house funny commercials"