Popularną ideą inwestycyjną, zwłaszcza wśród początkujących inwestorów, jest kupienie akcji perspektywicznej spółki wzrostowej i cierpliwe czekanie aż czterocyfrowe stopy zwrotu z jej akcji zbudują spektakularne wyniki inwestycyjne portfela.

Media biznesowe chętnie dzielą się z czytelnikami historiami inwestorów, których jedna duża pozycja na popularnej, wzrostowej spółce zbudowała ich finansową pozycję a nawet uczyniła z nich milionerów. Zestawienia najwyższych stóp zwrotu w ostatnich latach, takie jak to stworzone ostatnio przez Goldman Sachs, potwierdzają, że na rynku nie brakuje spółek, które przyniosły cierpliwym inwestorom czterocyfrowe stopy zwrotu. Co więcej by znaleźć takie spółki nie trzeba zapuszczać się na egzotyczne i niebezpiecznie rewiry rynku akcyjnego. Tesla, NVIDIA, Amazon, Adobe, Netflix, Mastercard czy Visa to przykłady takich zwycięskich spółek z indeksu S&P 500. Oczywiście, część tych stóp zwrotu została wypracowana przed wejściem do indeksu.

Na Blogach Bossy podkreślamy, że inwestorzy poszukujący „ten baggerów”, czyli spółek rosnących przynajmniej 10-krotnie (dziesięciokrotniaków?), często niedoszacowują trudności związanych z takim podejściem inwestycyjnym. Po pierwsze, brakuje sprawdzonych sposobów na identyfikowanie takich spółek PRZED ich spektakularnym wzrostem. Po drugie, nawet w przypadku wybrania takich spółek do portfela, bolesne obsunięcia kursu sprawiają, że tylko nieliczni inwestorzy są w stanie utrzymać te spółki portfelu przez cały okres wzrostu. Dlatego artykuły z krzykliwymi tytułami o tym ile by się zarobiło gdyby trzymało się akcje Amazona od oferty publicznej do dziś nie są mocne osadzone w rynkowej rzeczywistości.

Dziś chciałbym zwrócić uwagę na trzeci problem. Nie każda historia zwycięskich spółek kończy się szczęśliwie. Mam na myśli fakt, że część obsunięć, które teoretycznie inwestorzy powinni umieć przetrzymywać okazuje się trwałymi spadkami a spółki nigdy już nie poprawiają historycznych szczytów.

Tak więc skuteczne realizowanie strategii wyszukiwania i utrzymywania w portfelu zwycięskich spółek wymaga nie tyle wyrobienia „silnej psychiki” pozwalającej przetrwać obsunięcia, bez paniki, bez kapitulacji. Wymaga czegoś więcej. Umiejętności zidentyfikowania końca długoterminowego trendu wzrostowego.

Na GPW znajdują się dwie spółki, które świetnie ilustrują powyższy problem. To popularne spółki, gwiazdy warszawskiej giełdy i wzrostowe lokomotywy dwóch kluczowych dla GPW segmentów w ostatnich latach: gamingu i WIG-COVID. Mam na myśli CD Projekt i Mercator Medical. Tak się składa, że kurs obydwu spółek znajduje się obecnie jakieś dwie trzecie poniżej szczytów ustanowionych na jesieni 2020 roku.

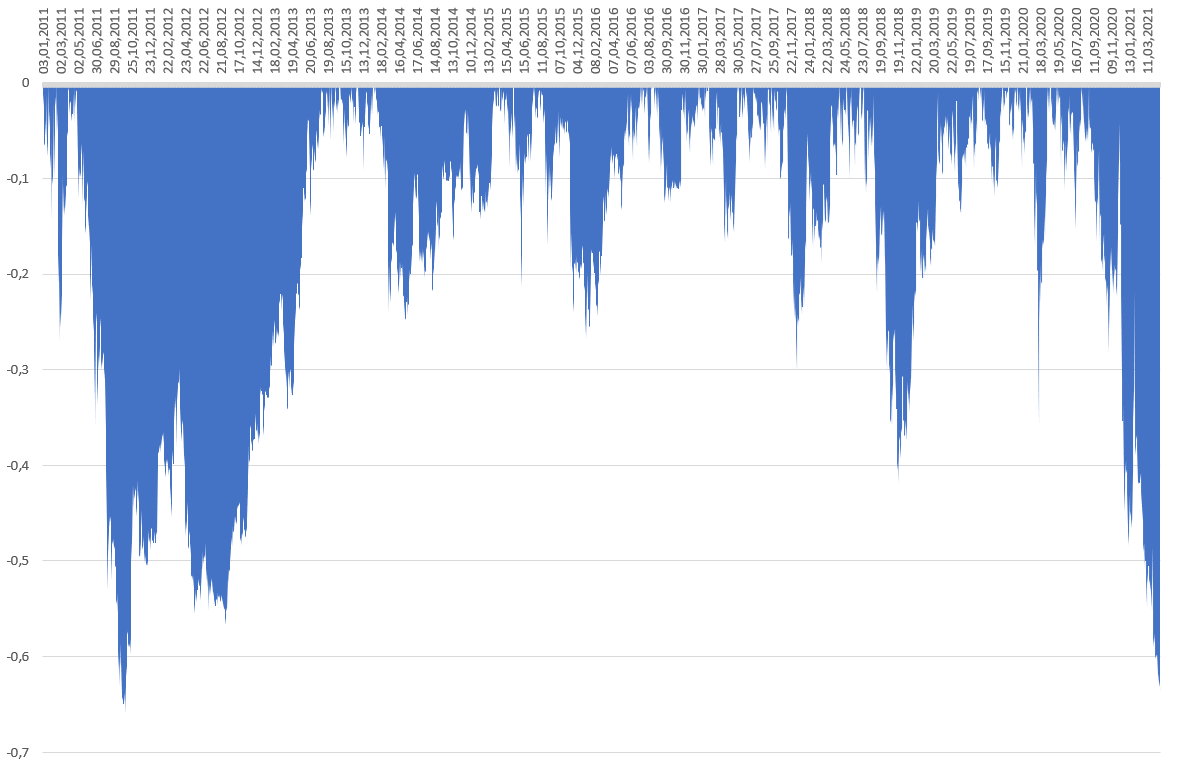

Popatrzmy najpierw na CD Projekt. Trwające obsunięcie niemalże dorównuje swoim zasięgiem tąpnięciu po opadnięciu euforii po wydaniu Wiedźmina 2 w 2011 roku. Widoczna jest natomiast różnica w długości trwania korekty. Warto też zauważyć, że obecne obsunięcie jest zdecydowanie głębsze niż wszystkie korekty, które kurs CDR zaliczał gdy po wydaniu trzeciej części Wiedźmina w 2015 roku spółka zdobyła pozycję wiodącego producenta gier w Polsce i stała się popularną spółką wzrostową na GPW.

W przypadku Mercator Medical proponuję spojrzenie w dwóch horyzontach czasowych. Zacznijmy od obejmującego całą obecność MRC na giełdzie (od 2013 roku):

Można jednak argumentować, że pandemia stanowi tak ważną cezurę w biznesowej historii firmy, że należy skoncentrować się na tym okresie (od początku 2020 roku):

Trwające bolesne obsunięcia kursów CD Projekt i Mercator Medial pokazują, że inwestorzy opierający swoje podejście na poszukiwaniu „dziesięciokrotniaków” nie tyle muszą się nauczyć przetrzymywać obsunięcia co muszą się nauczyć identyfikować obsunięcia, z których kurs nie zdoła się już wyrwać na nowe szczyty. Można sobie wyobrazić alternatywną postawę, w której inwestorzy nigdy nie sprzedają bo zakładają, że dla wyników inwestycyjnych bardziej bolesna jest pomyłkowa sprzedaż zwycięskiej spółki w korekcie niż pozostawienie w portfelu spółki, która całkowicie wytraci swój impet wzrostowy. Ale takie podejście także istotnie różni się od wyidealizowanej idei identyfikowania zwycięskich spółek i utrzymywania ich w portfelu: część zwycięskich spółek po kilku latach straci ten status.

Rozumiem atrakcyjność podejścia inwestycyjnego, które zakłada odrzucenie jednej trzeciej inwestycyjnych trudności. Inwestor martwi się o poprawne otwarcie pozycji, utrzymanie pozycji ale nie przejmuje się trudnościami związanymi z wyborem momentu zamknięcia pozycji. Myślę, że jest to wyidealizowany obraz inwestowania w zwycięskie spółki. W realnym świecie niemal zawsze trzeba odrobić tę ostatnią jedną trzecia zadania i wybrać właściwy moment na sprzedaż akcji.

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

> muszą się nauczyć identyfikować obsunięcia, z których kurs nie zdoła (…)

Z niecierpliwością oczekuję następnych odcinków cyklu.

Ja sobie zadaję pytanie czy w przypadku wejścia w takie spółki jak CDR czy MRC gdzieś na dole, to czy lepiej szybko zgarniać zyski (tnij zyski?) czy jednak doczekać do szczytów i wychodzić po powiedzmy obsunięciach ponad 50%. Jasne, zjazd od szczytu gigantyczny, ale dalej jesteśmy zarobieni. A im wyżej był szczyt, tym bardziej.

Oczywiście, w ten sposób można za wcześnie "wyskoczyć", np. taki Amazon miał gdzieś w swoich początkach zjazd o 80%? No a gdzie jest teraz.

Tak, też poczekam na wpis jak się nauczyć identyfikować te ostateczne obsunięcia 😉

Nie wymyśliłam nic lepszego w takiej sytuacji niż postępowanie "na czuja" (które dla siebie samej nazywam inwestowaniem intuicyjnym, choć chyba nie spełnia definicji).

Podstawa: uciąć myślenie typu "gdybym nie sprzedał, to miałbym X% zysku".

@ dorota, Czytelnik

Jest mi przykro, że muszę Was zawieść ale tak jak nie sądzę by istniały dobre metody selekcji dziesięciokrotniaków tak nie sądzę by istniały dobre metody identyfikacji ostatecznych obsunięć, po których nie ma powrotu na szczyt. Moim celem było pokazanie trudności w tym podejściu inwestycyjnym a nie ulepszenie go 🙂

Nikogo nie zawiodłeś, bo nikt się nie spodziewał. Ale chciałam zwrócić uwagę, że Twój przekaz jest niespójny (powiedziałabym oszukańczo niespójny).

Piszesz: "inwestorzy (…) muszą się nauczyć identyfikować obsunięcia, z których kurs nie zdoła się już wyrwać na nowe szczyty".

… sugerując wyraźnie, że:

1. jest to możliwe

2. coś o tym wiesz 🙂

@ dorota

Bardzo Ci dziękuję za tę uwagę. Postaram się unikać zamieszczania oszukańczo niespójnych przekazów.

Taka analiza wsteczna jest jak widać bardzo skuteczna. Na żywym organizmie wychodzi niestety trochę gorzej.

Te obsunięcia robią wrażenie, ale chyba tylko na kimś, kto kupił na szczycie. Osoba, która kupiła w dołku odpala wykres log i widzi co najwyżej 170x zamiast 500x. Czy 170x to mało? Spróbujcie tak w nieruchomościach albo na lokacie.

Inwestowanie to maraton a nie sprint.

Ile osób sprzedało Bitcoina po 10, 100, 1k, 10k, 100k (soon), 1m (sooner than you think) i teraz żałuje?

@ Tu de moon

Zgadzam się z tym, że większym ryzykiem jest tu przedwczesna sprzedaż niż ewentualne przetrzymanie gdy spółka nigdy nie poprawi szczytu.

Natomiast zauważ, że jednak niewielu ludzi ma CDR od 1 zł i dla kogoś ktoś miał od kilkudziesięciu złotych i miał wysoką trzy-cyfrową czy 4-cyfrową stopę zwrotu to obsunięcia będzie miało znaczenie.