W styczniu 2015 roku, gdy cena ropy naftowej przebiła poziom 50 dolarów zwróciłem uwagę na lekcje, które z zachowania cen ropy naftowej wyciągnął Howard Marks z Oaktree Capital. Pierwsza z lekcji ostrzegała przed tendencją do niedoszacowywania zasięgu ruchów na rynku, nawet wtedy gdy inwestorzy poprawnie prognozują kierunek ruchu cen.

Zachowanie cen ropy naftowej w ostatnim roku stanowiło świetne unaocznienie omawianego w tekście problemu – trend spadkowy doprowadził cenę ropy naftowej do poziomu 26 dolarów w ubiegłym miesiącu. Od połowy lutego trwa odbicie, które wyniosło kurs ropy w okolice 38 dolarów. Po raz kolejny mogę przyznać, że skala spadków okazała się dla mnie pewnym zaskoczeniem.

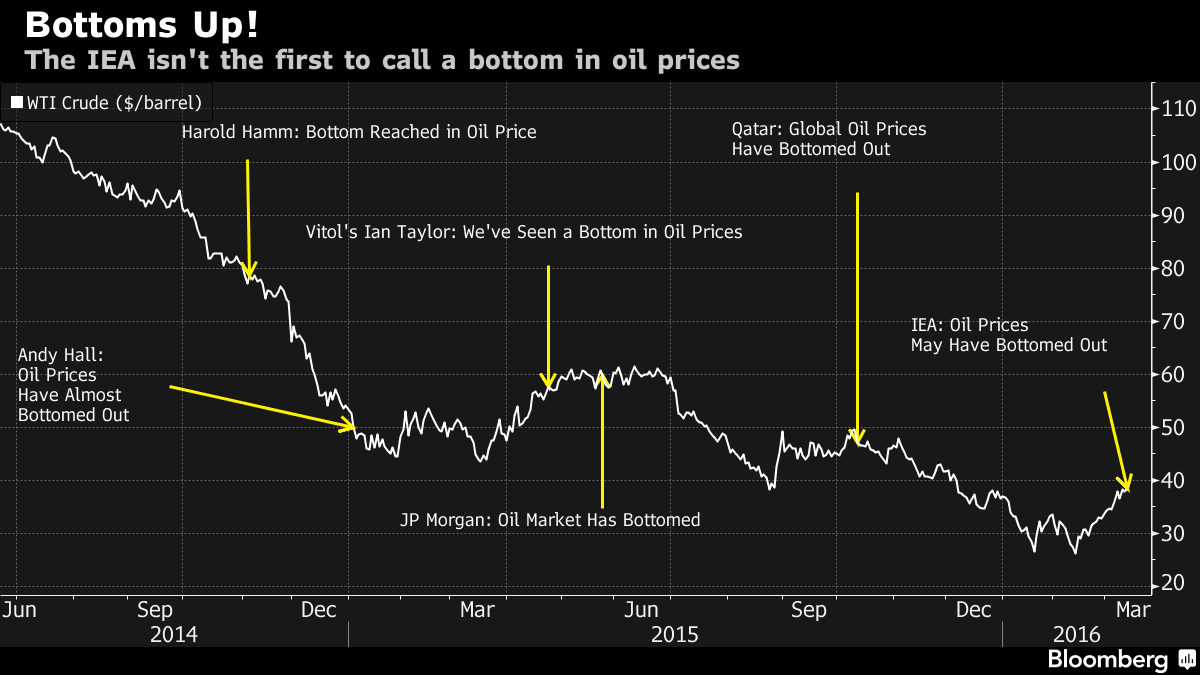

Praktyczną konsekwencją niedoszacowywania przez inwestorów zasięgu ruchów na rynku jest podejmowanie prób złapania dołków w trendach spadkowych i szczytów w trendach wzrostowych. Kilka dni temu pojawił się na Bloombergu wykres dokumentujący takie działania na rynku ropy naftowej:

Na wykresie znalazło się miejsce dla inwestorów/przedsiębiorców z sektora wydobycia ropy naftowej, zarządzających funduszami i analityków banków inwestycyjnych. Można założyć, że odrobina poszukiwań mogłaby dodatkowo wypełnić powyższy wykres bo Dan Murtaugh wybrał tylko część opinii o osiągnięciu przez cenę ropy naftowej dołka.

Celem opublikowanego na Bloombergu wykresu było zapewne zachęcenie inwestorów by sceptycznie podchodzili do prognoz zakładających osiągnięcie dołka przez cenę ropy naftowej. Także wtedy gdy takie prognozy publikuje Międzynarodowa Agencja Energetyczna.

Zgodnie ze sposobem w jaki Howard Mark patrzy na rynki trendy nie zmieniają wraz ze zmianą fundamentów tylko ze zmianą nastawienia inwestorów do tychże fundamentów. Po przyjęciu takiego podejścia łatwo jest zrozumieć dlaczego łapanie dołków i szczytów jest tak trudne. Brakuje wiarygodnych wskaźników nastawienia inwestorów a każdego dnia powstaje mnóstwo anegdotycznych informacji, z których część ma wydźwięk pozytywny a część negatywny. Dlatego każdy inwestor nie będzie mieć żadnych problemów ze zdobyciem informacji potwierdzających jego opinię o rynkowym nastawieniu.

Rynek ropy naftowej będzie tu po raz kolejny dobrym przykładem. We wrześniu 2015 roku media sporo uwagi poświęciły raportowi analitycznemu banku Goldman Sachs, w którym znalazł się pesymistyczny scenariusz zakładający spadek cen ropy naftowej do 20 dolarów (choć główna prognoza cen ropy WTI na 2015 zakładała 45 dolarów). Raport ten wydano przy cenie ropy na poziomie 45 dolarów.

Jestem przekonany, że inwestorzy szukający wtedy oznak przesilenia na rynku ropy naftowej mogliby potraktować raport Goldmana Sachsa i uwagę poświęconą mu przez media biznesowe jako dobry kontrariański sygnał: spóźnieni analitycy dużej instytucji próbują „przegonić trend” i wychodzą z szokującą ceną docelową (choć tylko w jednym ze scenariuszy). Okazało się, że akurat Goldman Sachs nie trafił kontrariańsko w dołek ze swoją pesymistyczną prognozą. Być może bliżej był Morgan Stanley, który swoją prognozę ropy po 20 dolarów ogłosił w styczniu.

Każdego dnia media biznesowe dostarczają inwestorom dziesiątki takich anegdotycznych wskaźników sentymentu rynkowego: celebryci opowiadający o swoich inwestycjach, zarządzający funduszami ogłaszający koniec kariery, kontrowersyjne prognozy znanych analityków, aktywa finansowe na okładkach magazynów. Z docierającego do inwestorów szumu informacyjnego łatwo jest więc wyłowić te informacje, które wspierają konkretne nastawienie do rynku.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Za pół roku będziesz mógł zrobić podobny wpis którego bohaterem będzie wig20. Taka jest po prostu uroda silnych trendów. Każdy myślący inwestor powinien sobie wyrobić odruch Pawłowa, że jak jest silny trend to dopóki sie porządnie nie przemieli i nie udepcze solidnie dna lub szczytu to gra przeciw trendowi jest głupotą. Trzeba się przełamać i chociaż to nie jest proste grać z trendem, mimo, że wydaje się, że jest już całkiem skonsumowany. Twoi koledzy troszkę sobie ze mnie dworują, ale dla nas, chłopaków z foreksu żadne to arkana. Jak już się bawić w łapanie noży, to dopiero na trzecim dołku czy szczycie, wtedy jest w miarę bezpiecznie, i wtedy ma to sens. Ryzyko oczywiście jest, ale i szansa na przytulenie sporego zysku