Na blogu FT Alphaville pojawiła się informacja, która może być ciekawym uzupełnieniem do niekończącej się dyskusji o efektywności rynku. Sujeet Indap zwrócił uwagę na 240% premię, którą akcjonariuszom producenta leku na zapalenie wątroby typu C zaproponował farmaceutyczny gigant Merck w ofercie wartej łącznie niemal 4 mld dolarów.

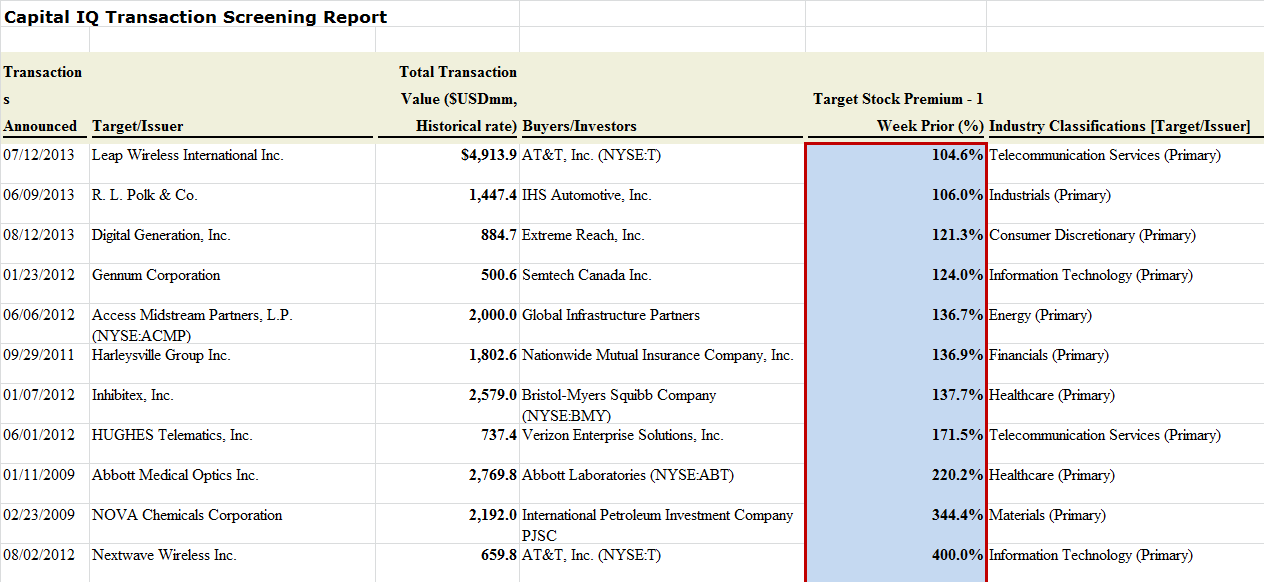

Indap znalazł w okresie po 2009 roku jedenaście przypadków zaoferowania przez przejmującą firmę ponad stuprocentowej premii (w stosunku do ceny z tygodnia przed ofertą) i to po zastosowaniu filtra wielkości transakcji odrzucającego przejęcia o wartości mniejszej niż 500 mln dolarów. Poniższa tabela pokazuje wspomniane wyżej jedenaście przypadków:

Nie da się ukryć, że rynek zdecydowanie niedoszacował w tych przypadkach wartość przejmowanej spółki. W tych konkretnych przypadkach akcjonariusze przejmowanych spółek zignorowali albo niedoszacowali wartość spółki wynikającą z możliwości przejęcia jej przez inne przedsiębiorstwo.

Myślę, że dosyć łatwo jest też wskazać przyczynę tej nieefektywności. By ocenić wartość, którą spółka może stanowić dla potencjalnego kupującego trzeba posiadać szczegółowe informacje nie tylko o przejmowanej spółce ale także szczegółowe informacje o działalności operacyjnej i wizji rozwoju przejmującej spółki. Takie informacje posiadać mogą insiderzy przejmującej spółki ale nie akcjonariusze spółki przejmowanej.

Z jednej strony mamy więc pomyłki rynku w szacowaniu wartości spółek, a z drugiej strony niespecjalnie dysponujemy narzędziami by te zdarzające się od czasu do czasu pomyłki wykorzystać.

Zestawienie opublikowane na FT Alphaville skłoniło mnie też do zastanowienia się jaka była najwyższa premia zaoferowana przy przejmowaniu spółki z WGPW. Muszę przyznać, że mam spore problemy z odpowiedzią na to pytanie. Co prawda, Bossa udostępnia bazę wezwań od 2004 ale obejmuje ona zarówno wezwania na akcje własne (w ramach skupu akcji własnych) jak i tzw. wezwania techniczne na niewielkie pakiety akcji – wynikające z przepisów o przekroczeniu określonych progów w głosach. Sprawdziłem więc bazę danych spółek wycofanych z WGPW. Nie znalazłem w niej sytuacji, która wyglądałaby na wysoką dwucyfrową albo trzycyfrową premię za przejęcie. Dostrzegłem kilka 20%-30% premii, na przykład Gadu-Gadu, Artman, Spray, Optopol ale nic porównywalnego ze spektakularnymi przejęciami na innych rynkach.

Zastanawiam się z czego wynika opisana sytuacja? Najprostszym wyjaśnieniem jest oczywiście niewielka liczba spółek na WGPW i niewielka liczba przejęć, która może nie pozwalać na porównania z rozwiniętymi rynkami. Być może jednak wspomniana sytuacja wynika częściowo ze specyfiki notowanych na WGPW spółek, które nie stanowią atrakcyjnego celu do przejęć dla globalnych liderów branżowych. Potrafilibyście wskazać taki potencjalny cel do przejęcia na WGPW?

10 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Takich firm jest mało, bo mało która spółka giełdowa robi coś, co jest naprawdę skalowalne gdyby ją włączyć w struktury dużej, światowej korporacji… Integer może (jak im się uda rollout paczkomatów), Mabion (to samo – rejestracja leku), Livechat (tyle że tam już jest premia za wzrost parę lat do przodu)… i jeszcze bardziej lokalnie, zaplecze produkcyjne dla ‚globalsów’ – Apator, Radpol, AC Auto albo firmy typu Work Serwis – ewidentnie budowana po to, żeby ją sprzedać za parę lat komuś większemu

@ yzy

Ja pomyślałem w tym kontekście o Eko Export i Medicalgorithmics – być może dlatego, że od dawna obserwuje te spółki i traktuje jak świetny przykład pułapki wysokiej wyceny (inwestor dostrzega potencjał spółek ale obawia się wysokiej wyceny – przez kilka spółka poprawia wyniki, znacząco zwiększa kapitalizację a przy okazji lekko poprawia wycenę). To jest jednak tylko zgadywanie nie poparte wiedzą z sektorów tych spółek.

„Nie da się ukryć, że rynek zdecydowanie niedoszacował w tych przypadkach wartość przejmowanej spółki.”

Byłbym ostrożny z wyciąganiem tak mocnych wniosków. Z faktu, że „rynek” wyceniał walor na 1 chwilę przed przejęciem kontroli nad walorem przez kogoś za 2 lub 3 nie wynika jeszcze, że przejmujący zrobił dobry deal. Na podobnej zasadzie można argumentować, że sprzedający M3 w wielkiej płycie w styczniu 2007 niedoszacował jej wartości, bo 6 miesięcy później mógł znaleźć kupca oferującego 10-15% więcej.

Historycznie, z różnych względów ultra wysoka aktywność na polu fuzji i przejęć (M&A) jest charakterystyczna dla końcówki rynku byka, nie jego komfortowej środkowo-późnej fazy.

http://streettalklive.com/images/1newsletter/2014/052414/Merger-Activity-052314.PNG

Warto zwrócić jeszcze uwagę na jeden aspekt: zaniedbywany od niemal początku ożywienia (przez spółki) marny wzrost organiczny amerykańskich spółek. Czyli wzrost przez nakłady inwestyjne (nowe patenty, linie produkcyjne, itp), czyli tzw. CaPex. Różnica między wzrostem organicznym (CaPex) a wzrostem przez fuzje i przejęcia (M&A) to temat na osobną dyskusję. Generalnie CaPex jest na dłuższą metę zdrowszy, bezpieczniejszy i bardziej opłacalny, ale to M&A pozwalają niemal natychmiast rozpoznać w księgowym wyniku przejmującej spółki korzyści z przedsięwzięcia (często wątpliwe korzyści). Innymi słowy, na korzyści ze wzrostu organicznego czekamy dłużej, ale są one średnio znacznie wyższe, niż szybkie i niekiedy mało wiarygodne korzyści z przejęć i fuzji.

Aby nie być zupełnie gołosłownym, link do wykresu Goldman Sachs porównującego korzyści z ze wzrostu via CaPex vs M&A na bazie amerykańskich spółek z lat 2001-2011.

http://www.zerohedge.com/sites/default/files/images/user5/imageroot/2012/03/CapEx%20vs%20M%26A.jpg

Generalnie aktywności M&A sprzyjają niskie stopy procentowe i ultra wąskie spready na rentownościach długu korporacyjnego. Wie

Transakcje M&A mają z rozmaitych powodów tendencję do robienia szczytu „za pięć dwunasta” w odniesieniu do wieloletnich szczytów szerokiego rynku ().

@ NieObliczalny

W analizowaniu M&A zawsze trzeba brać pod uwagę korzyści podatkowe. To głównie o to toczyła się ostatnio batalia w przypadku Pfizer/Astra Zeneca.

@ Trystero

Branża farmaceutyczna jest w specyficznym punkcie. Wielcy gracze potrzebują nowych leków i nowych patentów, których posiadaczami są często mniejsze firmy, więc to równie ważna zmienna przy premiach płaconych przez dużych za mniejszych. W sumie od kilku lat pisało się, że taki proces musi nastąpić, bo na dziś wielcy gracze na rynku farmaceutycznym dotarli do granic rozwoju organicznego.

@ AStanczak

Klif patentowy to interesujące spojrzenie na postulowaną przez wielu komentatorów bańkę w sektorze bio-tech.

@ NieObliczalny

Masz rację co do tego, że M&A bardzo często okazują się niszczyć wartość dla akcjonariuszy. Im większe M&A tym częściej pojawia się ten mechanizm.

Przyznam jednak, że nie jestem przekonany, że nieefektywność M&A neguje niefektywność rynku niedoszacowującego wartość potencjalnego celu.

@ astaczak

Korzyści podatkowe z takich deali są obliczone na wiele lat – spokojnie można zakładać payback period w przedziale 5-10, może dłuższy. Warunek konieczny ich wygenerowania – stawki podatkowe nie mogą ulec zmianie w horyzoncie prognozy. Tu nawet sell side Goldman Sachsa pozostaje sceptyczne

http://www.zerohedge.com/news/2014-06-11/goldman-warns-tax-inversion-ma-euphoria

@ trystero

W rozkminianiu czy rynek doszacował, czy nie warto mieć na uwadze dwie rzeczy.

1. Rynek nie powinien wiedzieć o planowanej fuzji doputy, dopóki zarządy firm tego nie ogłoszą.

2. Dana spółka zwykle przedstawia wyższą wartość dla „inwestora branżowego” (efekty synergii) niż dla pasywnego inwestora finansowego.

Ad 1. Ujmując rzecz inaczej, byłoby podejrzane, gdyby każde wezwanie/komunikat o fuzji poprzedzał jakiś dłuższy rajd przejmowanego waloru. Byłby to mocny dowód na powszechność „insider tradingu”. Z faktu, że rynek daje się często zaskoczyć komunikatami o fuzji wynika, że przynanajmniej część przygotowań do tego typu operacji daje się utrzymać w tajemnicy.

Ad2. To dość naturalne, że fair value firm przed połączeniem potrafi być znacząco niższe niż fair value połączonych firm. Korzyści z połączenia biznesów, czyli efekty synergii, nie są dostępne inwestorom tak długo, jak długo nie dochodzi do fuzji, zatem suma kapitalizacji przejmującego i przejmowanego ma prawo być niższa od kapitalizacji po połączeniu, o ile efekty synergii to usprawiedliwiają.

Osobną kwestią pozostaje racjonalność wielu wycen w M&A. Prezesy lubią budować imperia 🙂

@ NieObliczalny

Zgadzam się z obydwoma punktami. Nie oczekuję, że rynek „odczyta” potencjalną ofertę M&A co do dolara. Zgadzam się też, że rynek nie dysponuje takimi informacjami jak insiderzy przejmującego.

Ale rynek zdaje sobie sprawę z istnienia czegoś takiego jak potecjał jako celu akwizycji i wynikającej z tego wartości. Tego typu rozważania pojawiają się w raportach analitycznych. Dlatego ewentualne niedoszacowanie albo przeszacowania (to chyba miało miejsce z RIM w ostatnich kilku latach) można chyba traktować jak ograniczenie możliwości rynku.

@ trystero

Rozumiem, o czym piszesz. Wydaje mi się jednak, że w wypadku M&A efektywne dyskontowanie przyszłości nie oznacza automatycznego wyzerowania premii towarzyszącej przejęciu.

Po pierwsze, przejmujący musi czymś skusić dotychczasowych, zwykle rozproszonych akcjonariuszy. Chcąc posiadać udziały i kontrolować biznes muszę „z definicji” zapłacić za niego więcej niż za samą partycypację w rezydualnych zyskach. Gdyby rynek automatycznie podbił ceny o oczekiwaną premię z tytułu potencjalnych M&A to przejmujący finalnie i tak musiałby tę premię zwykle przelicytować albo M&A zdechłyby śmiercią naturalną z powodu nieopłacalności.

Po drugie, ceny z wezwania są często prawnie ograniczone z dołu. Nie wiem jak w USA, ale w Polsce cena z wezwania nie może być niższa niż średnia krocząca z iluś tam sesji (szczegóły bodaj w ustawie o instrumentach finansowych). Czyli potencjał na „przejęcie z dyskontem” bywa regulacyjnie ograniczony, a aby premia za przejęcie się zerowała, część przejęć musiałaby dokonywać się poniżej bieżecego kursu.

Wydaje mi się, że nasze krajowe podwórko trochę skrzywiło nam wszystkim percepcję M&A jako transakcji, w której kupuje się „tanio”. Nie wszyscy i nie wszędzie zrzekają się praw własności w stylu, w jakim przez dwie dekady robiło to Ministerstwo Skarbu Pańswa pod rozmaitymi szyldami na rzecz choćby doktora Kulczyka 🙂

pozdrawiam,