Po pięciu latach wzrostów, które wyniosły rynek akcyjny ponad 150% ponad minima z 2009 roku warto przypomnieć, że każdy rynek byka niesie ze sobą pewne zagrożenia dla inwestorów.

Krótko mówiąc: inwestorzy mają skłonność do mylenia hossy z własnymi umiejętnościami. Obserwacja giełdowych forów nie wskazuje moim zdaniem na pojawienie się nowej fali „dzieci hossy” a trwający rynek byka nie należy chyba do najłatwiejszych na polskiej giełdzie – nie sądzę jednak by nie miał on wpływu na to w jaki sposób inwestorzy indywidualni postrzegają swoje umiejętności.

Badania empiryczne Barbera i Odeana łączą ze sobą nadmierną pewność siebie z nadmierną aktywnością prowadzącą do obniżenia stóp zwrotu i osiągania wyników gorszych od stóp zwrotu szerokiego rynku. Inne badania wiążą także nadmierną pewność siebie z niedostateczną dywersyfikacją.

W ostatnich latach pojawiły się badania wskazujące, że nadmierna pewność siebie wynika z błędu samoatrybucji – to jest przypisywania zasług za dobre wyniki inwestycyjne własnym umiejętnościom i szukania przyczyn inwestycyjnych porażek w czynnikach zewnętrznych, niezależnych od inwestorów. Jeśli inwestorzy rzeczywiście są podatni na błąd samoatrybucji to rynek byka, na którym wielu z nich osiąga bardzo dobre wyniki inwestycyjne będzie budował ich przeświadczenie o posiadaniu inwestycyjnych umiejętności, które tak naprawdę są iluzją zbudowaną przez falę hossy wznoszącą wszystkie łodzie na wodzie.

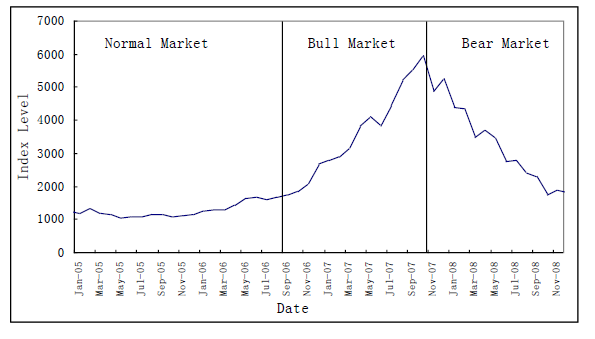

Zhen Shi i Na Wang zebrali dane o rzeczywistych transakcjach i wynikach inwestycyjnych klientów jednego z detalicznych brokerów w Chinach – w badaniu uwzględniono około 15 000 losowo wybranych rachunków w latach 2005-2008, na których zawarto około 2,3 mln transakcji. Okres ten obejmował zarówno trend boczny jak i silny rynek byka i gwałtowną bessę:

Naturalnie, autorzy nie są w stanie w jakikolwiek sposób odróżnić czynnika szczęścia od czynnika umiejętności w wynikach inwestycyjnych badanych rachunków. Dlatego przyjęli, że to stan rynku (trend boczny, hossa, bessa) wpływać będzie na błąd samoatrybucji. Używając tej samej metodologii co Odean autorzy badań stwierdzili, że w okresie hossy akcje sprzedawane przez chińskich inwestorów indywidualnych osiągały w okresie jednego (trzech) miesiąca przeciętnie o 0,47% (0,75%) wyższe stopy zwrotu niż akcje przez nich kupowane. W okresie bessy i normalnego rynku różnica w stopach zwrotu pomiędzy akcjami sprzedawanymi przez indywidualnych inwestorów i przez nie kupowanymi zbliżona była do zera.

Z analizy dostępnych danych o rzeczywistych transakcjach na indywidualnych rachunkach akcyjnych Shi i Wang wyciągają wniosek, że inwestorzy są bardziej skłonni do nadmiernej aktywności inwestycyjnej w okresie hossy i odznaczają się wtedy gorszymi umiejętnościami wyboru, selekcji akcji do portfela niż w innych warunkach rynkowych. Z dostępnych badaczom danych wynika także, że chińscy inwestorzy osiągali w czasie hossy znacznie gorsze wyniki inwestycyjne, dostosowane do stóp zwrotu szerokiego rynku, niż w czasie bessy i w okresie normalnego rynku. Kluczową rolę odgrywały w tym koszty transakcyjne związane ze zwiększoną aktywnością inwestycyjną w czasie rynku byka. Badacze przypisują te zjawiska efektowi nadmiernej pewności siebie wynikającej z błędu samoatrybucji.

Badania Shi i Wang są cennym przypomnieniem, że rynek akcyjny stawia wysokie wymagania inwestorom indywidualnym. Wskazują także na specyficzne dla rynku byka zagrożenia dla indywidualnych inwestorów. Zagrożenia te wynikają ze skłonności do nadmiernej aktywności inwestycyjnej.

Z moich obserwacji zachowania indywidualnych inwestorów na rynku akcyjnym w Polsce wynika, że zasygnalizowane w badaniu Shi i Wang relatywne problemy w czasie hossy wynikać mogą z chęci pobicia rynku za wszelką cenę i wynikającego z tego „skakania” z jednej popularnej spółki na drugą. Być może, wielu inwestorów indywidualnych powinno przyswoić sobie ideę, że cierpliwość, opisywana w tym kontekście jako umiejętność siedzenia z „rękami pod tyłkiem”, jest jedną z inwestycyjnych cnót.

Oczywiście, przekazane powyżej sugestie, nie są uniwersalnym rozwiązaniem i nie muszą służyć wszystkim inwestorom (jestem na przykład przekonany, że istnieje grupa inwestorów z niedostateczną pewnością siebie, która skorzysta na zbudowaniu wiary w swoje umiejętności). Powinny jednak skłonić do sprawdzenia czy opisywane zachowania nie obniżają naszych wyników inwestycyjnych.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jak calkiem slusznie wskazuje Buffett – nie wszystkie lodzie wznosza sie podczas hossy 🙂

Nie mam zaufania do przedstawionych badań.

Czy nieindywdualni się nie mylą?

Czy liderzy indywidualni mają ochotę się wypowiadać.?

Ogólniki sieją niewiarę i zwątpienie w naszych szeregach.

Nadmiar dobrych rad i przestróg tamują indywidualny rozwój inwestora.

@ deli deli

Czy nieindywdualni się nie mylą?

Nic w powyższym tekście nie sugerowało, że nieindywidualni się nie mylą. Jestem przekonany, że popełniają błędy.

Mój Drogi Trystero

nie mówię o Twoim tekście, w którym ostatni akapit ładnie broni całości. Mówłem o badaniach na masowym kliencie detalicznym, które przytoczyłeś, a które mi od dawna leżą na wątrobie.

Nie ma jeszcze oznak przesilenia na linii czytania mojego Twych bardzo wyrównanych, wyróżniających się wpisów. Pozdrawiam serdecznie.

Skąd takie obroty?

Dystrybucja to nie jest. Książęca wstaje z kolan. Zmęczeni marazmem kuszeni 1…3%% zysku na kapitale będą konfrontowani ze zbieraniem, parkowaniem, zajeżdżaniem korporacyjnym. Ciągnięcie liny i selekcja dodatnia przeciągnie się do 3.lutego. AGE.