W poprzednim tekście przypomniałem kilka wypowiedzi Charliego Mungera. Jedna z nich dotyczyła dywersyfikacji i ilustrowała sceptyczny stosunek legendarnego inwestora do tej inwestycyjnej idei.

Określenie sceptyczny stosunek może być w tym przypadku niedopowiedzeniem. Oto inna wypowiedź Mungera: Jedną z absurdalnych rzeczy, które są nauczane na uniwersytetach, jest to, że szeroka dywersyfikacja jest absolutnie obowiązkowa przy inwestowaniu w akcje. To szalony pomysł. Nie jest łatwo znaleźć masę łatwo identyfikowalnych okazji inwestycyjnych.

Wypowiedzi Mungera, w których mówi o trzech, czterech, pięciu pozycjach w portfelu i wskazuje, że łatwiej i bezpieczniej jest znaleźć kilka dobrych okazji inwestycyjnych niż kilkadziesiąt często są używane jako argumenty na rzecz skoncentrowanego portfela inwestycyjnego.

Moim zdaniem wypowiedzi Mungera o dywersyfikacji należy rozumieć w kontekście dokonań Mungera jako inwestora. Gdy zamykał swoją firmę inwestycyjną i przechodził do Berkshire Hathaway jako de facto wspólnik Warrena Buffetta jego przeciętna roczna stopa zwrotu wynosiła 19,8% przy stopie zwrotu S&P 500 na poziomie 5,2% w 14-letnim okresie funkcjonowania firmy. Jako współpracownik Buffetta miał swój udział w imponującym wyniku inwestycyjnym Berkshire Hathaway w ostatnim półwieczu. Co ciekawe, chodź Berkshire Hathaway posiadał skoncentrowany portfel to nie był to portfel złożony z 3-5 pozycji.

Gdy Charlie Munger albo Warren Buffett mówili o szerokiej dywersyfikacji to wypowiadali się jako inwestorzy:

- którzy dysponowali ewidentną umiejętnością identyfikowania świetnych spółek w rozsądnych wycenach

- odznaczali się dyscypliną inwestycyjną i cierpliwością potrzebną by te spółki latami utrzymywać w portfelu nawet w okresie rynków niedźwiedzia

Dla inwestorów spełniających dwa powyższe kryteria szeroka dywersyfikacja rzeczywiście nie ma sensu i najprawdopodobniej obniży ich długoterminowe wyniki inwestycyjne. Opinia Buffetta i Mungera o tym, że na rynku występuje niewielka, ograniczona liczba łatwo identyfikowalnych okazji inwestycyjnych wydaje się rozsądna. Tym bardziej jeśli weźmiemy pod uwagę, że i Munger i Buffett byli świadomi, że ich obszar kompetencji inwestycyjnych jest ograniczony – dlatego regularnie mówili o biznesach, które są w stanie zrozumieć, rozgryźć.

Nie oznacza to jednak, że sceptyczny stosunek Mungera do dywersyfikacji należy traktować jako uniwersalną regułę inwestycyjną. Myślę, że świetnie unaocznił to Warren Buffett w przemówieniu z 1998 roku: Na pytanie o dywersyfikację mam dwie odmienne odpowiedzi. Jeśli nie jesteś profesjonalnym inwestorem, jeśli nie zarządzasz pieniędzmi w celu wypracowania wyników istotnie wyższych niż rynkowe stopy zwrotu to wierzę, że ekstremalna dywersyfikacja jest właściwą postawą. Myślę, że 98% – 99% inwestorów powinno stosować szeroką dywersyfikację i nie handlować aktywnie. Takie podejście prowadzi do rozwiązania w postaci funduszu indeksowego (przypominam, że to rok 1998! – T.) z bardzo niskimi kosztami. W ten sposób będą po prostu posiadać kawałek USA. Zdecydują, że posiadanie kawałka USA ma sens. I ja nie zamierzam krytykować takiej postawy. To jest sposób w jaki ludzie powinni podchodzić do inwestowania.

Chyba, że chcą podnieść intensywność gry, zacząć podejmować inwestycyjne decyzje i zacząć wyceniać biznesy spółek. Kiedy już wejdziesz w branżę oceniania firm i zdecydujesz, że będziesz wkładać wysiłek, intensywność i czas potrzebny na wykonanie tej pracy, wtedy dywersyfikacja, w każdej skali, jest dużym błędem. Jeśli jesteś naprawdę dobry w ocenie biznesów to nie powinieneś posiadać więcej niż sześciu spółek w portfelu. Jeśli jesteś w stanie zidentyfikować sześć wspaniałych biznesów to będzie to cała dywersyfikacja, którą potrzebujesz. I zarobisz dużo pieniędzy. I mogę zagwarantować, że włożenie pieniędzy w siódmą spółkę kosztem zmniejszenia pozycji w pierwszej będzie sporym błędem. Bardzo mało ludzi zrobiło fortunę na swoim siódmym najlepszym biznesie. Ale wiele osób wzbogaciło się na swoim najlepszym pomyśle.

Skoncentrowanie się na najlepszych pomysłach inwestycyjnych, na pomysłach co do których mieli największą pewność i największe przekonanie, miało oczywisty sens dla Buffetta i Mungera. Dlatego, że posiadali umiejętność identyfikowania dobrych biznesów, dobrych spółek. Takie podejście będzie miało sens dla każdego inwestora, który dysponuje jakąś formą przewagi, zdolnością do identyfikowania okazji inwestycyjnych.

Istnieją badania pokazujące, że inwestycyjni profesjonaliści są całkiem dobrzy w identyfikowaniu swoich najlepszych idei inwestycyjnych. Justin Birru, Sinan Gokkaya, Xi Liu i René M. Stulz pokazali w badaniu z 2020, że tzw. Top Picks amerykańskich analityków osiągają zdecydowanie wyższe stopy zwrotu niż przeciętne stopy zwrotu spółek z rekomendacją „kupuj” tych analityków.

Miguel Antón, Randolph B. Cohen i Christopher Polk pokazali w badaniu z 2021 roku, że najlepsze idee zarządzających funduszami (w uproszczeniu akcje, które najmocniej przeważają w stosunku do portfela rynkowego) spisują się lepiej niż rynek i lepiej niż inne pozycje w portfelach tych zarządzających. Do podobnych wniosków doszedł Alexey Panchekha w badaniu z 2019 roku. Pokazał, że najlepiej spisującą się częścią portfeli funduszy inwestycyjnych są pozycje „z dużym przekonaniem” czyli najmocniej przeważane spółki (względem portfela rynkowego).

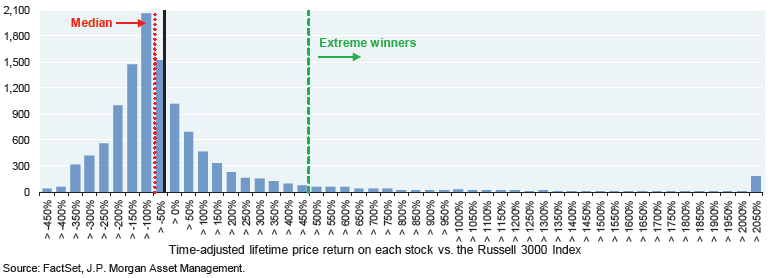

Każdy indywidualny inwestor powinien zdecydować, która cześć dwuczłonowej odpowiedzi Buffetta odnosi się do niego. Jeśli posiada umiejętność identyfikowania „dobrych” spółek i utrzymywania ich w portfelu to uwagi Mungera i Buffeta o koncentrowaniu się na swoich najlepszych pomysłach inwestycyjnych mogą okazać się przydatne. Jeśli nie posiada rynkowej przewagi to prowadzenie skoncentrowanego portfela może prowadzić do rozczarowujących wyników inwestycyjnych. Dlaczego? Inwestor pozbawiony umiejętności identyfikowania dobrych spółek (w rozsądnych cenach) „skazany będzie” na rynkowy rozkład stóp zwrotu, w którym 2/3 spółek spisuje się gorzej niż rynek, 40%-50% przynosi negatywne stopy zwrotu w czasie swojej obecności na rynku a wyniki szerokiego rynku budowane są przez kilka procent zwycięskich spółek.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.