W piątek odczyt bezrobocia w USA zaskoczył rynek na zasadzie „bad news are good news”. Czy zasadnie?

Fed ma wpisane w statut 2 cele: dbać o ceny i zatrudnienie. Siłą rzeczy te właśnie dane (inflacja i bezrobocie) są ich oczkiem w głowie. A że na szali mamy najistotniejszą dla gospodarki amerykańskiej i świata skalę stóp procentowych, dlatego oba odczyty są w tej fazie cyklu niezmiernie ważne dla banku centralnego i rynku.

Do tej pory bezrobocie stale malało po pandemii, pomimo inflacji i tegorocznego spowolnienia zysków spółek, więc Fed miał duże pole manewru w bezkolizyjnym podnoszeniu stóp procentowych dla duszenia inflacji (poniekąd skutecznym). Natomiast Janet Yellen, sekretarz skarbu, publicznie przypominała, że recesja nigdy nie pojawia się przy pełnym zatrudnieniu. Nie dodała jednak, że recesja pojawia się jak tylko bezrobocie rośnie.

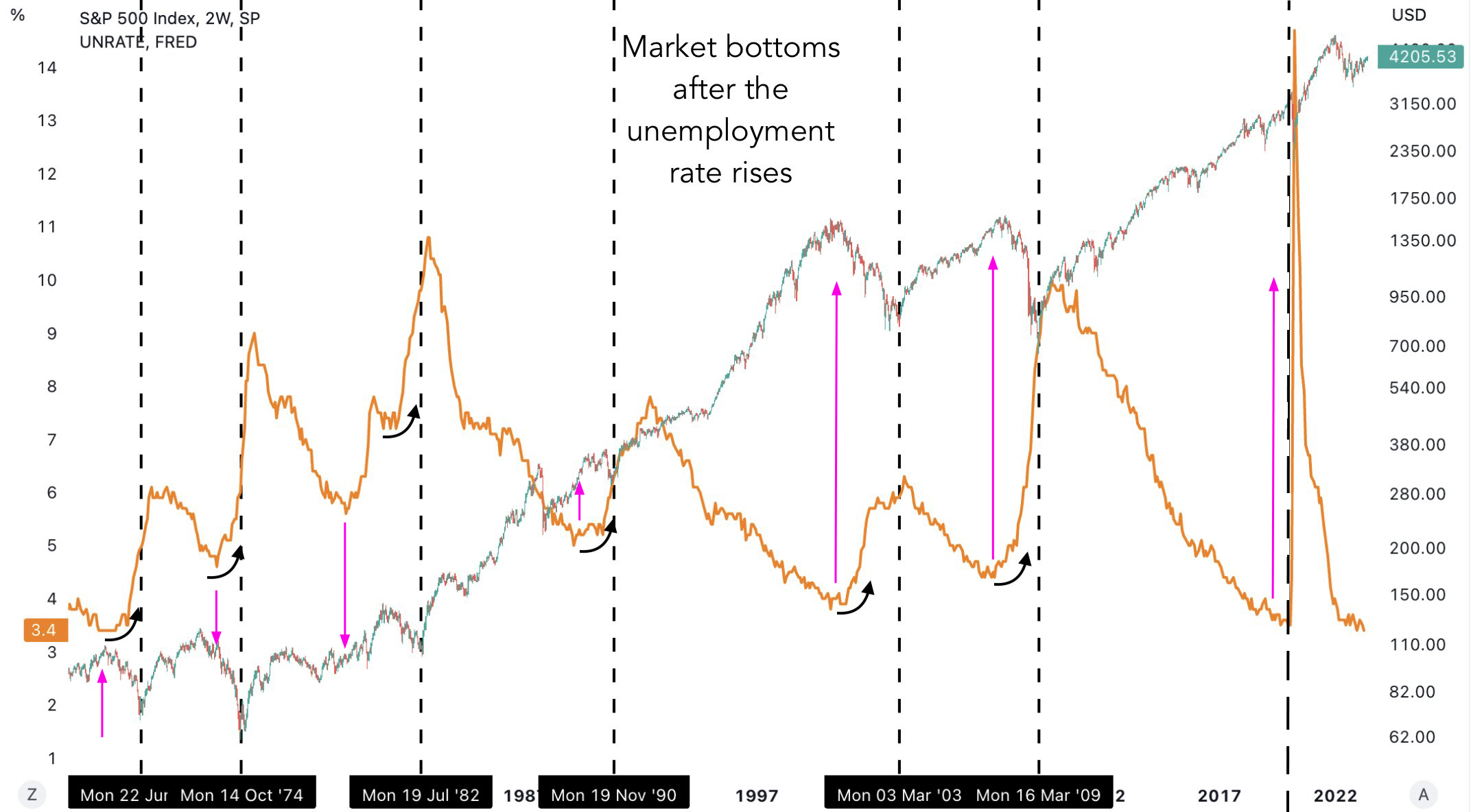

Poniższy wykres bezrobocia wybrałem z wielu, ponieważ ma tę zaletę, że na tle krzywej zmian zatrudnienia (pomarańczowa) pokazuje kurs S&P500 oraz przerywanymi liniami dołki tego indeksu:

Źródło: https://www.gameoftrades.net/

Poprawiłem nieco ten wykres dodając fioletowe strzałki, które pokazują ten moment, gdy bezrobocie było w dołku. I tak się składa, że w tym czasie zwykle indeks był na górce i zaczynał spadać gdy bezrobocie zaczęło rosnąć. A dołek indeksu nadchodził wtedy, gdy bezrobocie wchodziło na szczyt (czarna przerywana linia). Pokrywało się to z okresami recesji.

Nieoczekiwany wzrost bezrobocia z 3,5 do 3,8% w piątek może baaaardzo wstępnie wskazywać, że może mijamy jego dołek. Nie ma na to jednak żadnej gwarancji. A do tego sam indeks potrafił jeszcze rosnąć przez jakiś czas zanim spadł wraz ze wzrostem bezrobocia.

Czy tak będzie tym razem? Nie musi. Wiele dogmatów podczas tej bessy upadło. Z pewnością jednak kiedyś to bezrobocie wzrośnie, co oznaczać będzie spowolnienie i całkiem prawdopodobne, że i indeks wtedy się nieco skoryguje. To może jednak potrwać tygodniami czy miesiącami. Dla inwestorów ważniejsze jest jednak to, że wzrost bezrobocia skłoni Fed to zaprzestania podwyżek oprocentowania funduszy lub wręcz skłoni obniżania ich.

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.