Z uwagą obserwowałem akcyjny segment marihuany w Ameryce Północnej bo najpierw stanowił świetną ilustrację tworzenia się bańki spekulacyjnej wokół interesującej tezy inwestycyjnej a później świetną ilustrację pękania tej bańki spekulacyjnej.

Przy czym w przypadku segmentu marihuany to pękanie, rozumiane jak spadek kursów akcji, trwa już ponad 5 lat – szczyt bańki miał miejsce w 2018 roku.

Gdy ostatni raz poruszyłem temat we wrześniu 2021 sektor wyglądał jak pobojowiska: czołowe spółki z branży notowały 90% obsunięcia, szeroki rynek (mierzony indeksami lub ETF-ami) notował katastroficzne obsunięcie przekraczające 70%.

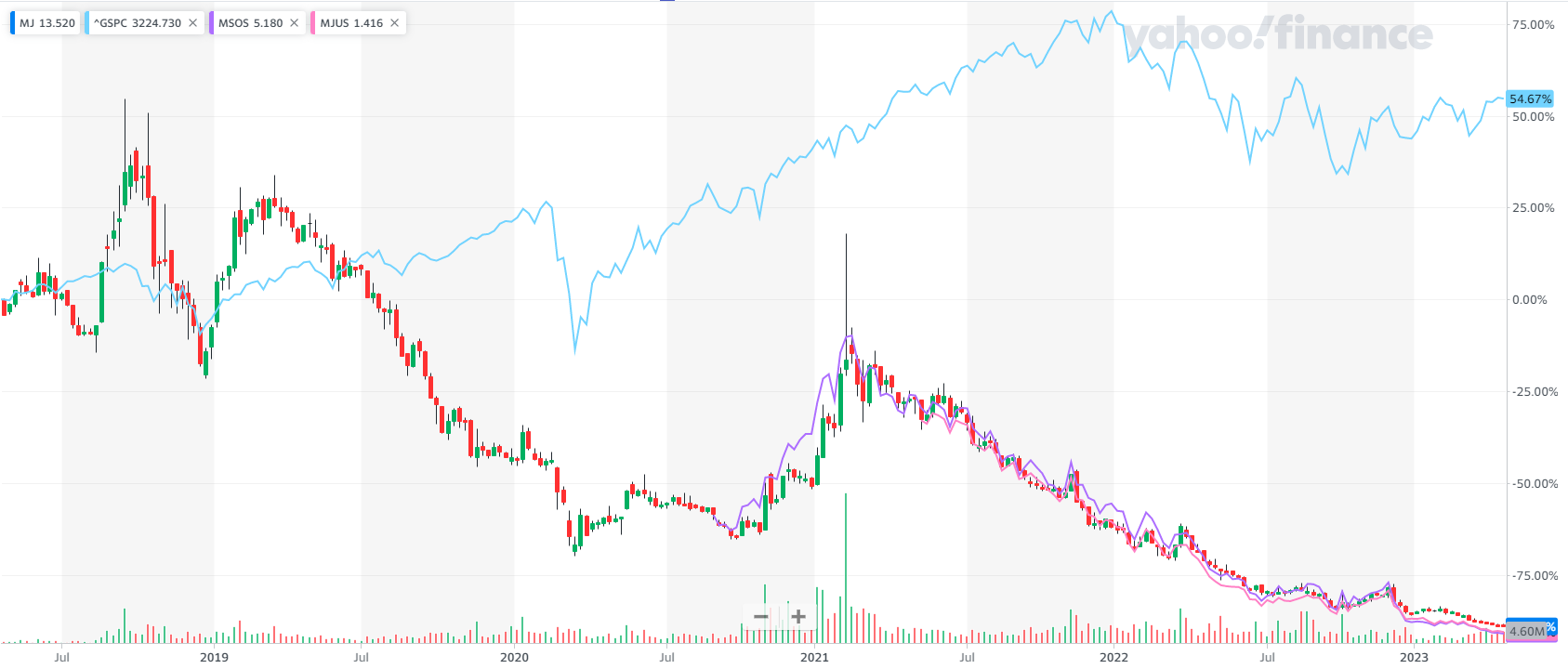

Przyznam szczerze, że byłem zdziwiony gdy za sprawą Tadasa Viskanty z Abnormal Returns zerknąłem na zachowanie segmentu marihuany i zorientowałem się, że znów jest dużo niżej niż kilkanaście miesięcy temu. Tak wygląda wykres trzech czołowych ETF-ów branżowych w 2-letnim horyzoncie. Dodałem S&P 500 jako punkt odniesienia:

Tak to wygląda w dłuższym 5-letnim horyzoncie czasowym:

Warto zestawić pokazane na wykresach rynkowe notowania segmentu marihuany z raportami dotyczącymi samej branży. Z opublikowanego pod koniec 2022 roku raportu Coresight Research wynika, że rynek legalnej marihuany w USA warty był 64 mld USD i niemal potroił swoją wartość w ostatnich trzech latach.

Zachęcam by jeszcze raz spojrzeć na powyższe wykresy i zadać sobie pytanie czy uznalibyśmy za prawdopodobną sytuację, w której spółki działające na rynku (tak naprawdę będące liderami tego rynku), który trzykrotnie zwiększył swoją wartość w ostatnich trzech latach zaliczą wysokie, kilkudziesięcioprocentowe spadki notowań?

Jeśli weźmiemy pod uwagę założenia tezy motywu inwestycyjnego związanego z sektorem marihuany to okaże się, że były poprawne. Obserwujemy właśnie realizację optymistycznego scenariusza z tej tezy inwestycyjnej. Zmiany kulturowe stworzyły silną presję polityczną na legalizację marihuany. Rekreacyjna marihuana jest już legalna w 20 stanach (plus Dystrykt Kolumbia). Medyczna marihuana jest już legalna w 38 stanach. Trend legalizacyjny jest silny.

Legalizacja marihuany zwiększa jej konsumpcję. Rynek dynamicznie rośnie. A przecież mówimy o rynku uzależniającej używki – z biznesowego punktu widzenia to bardzo atrakcyjna część segmentu dóbr konsumpcyjnych (o czym dobrze wiedzą producenci alkoholu czy papierosów).

Tak więc zachowanie kursów spółek z sektora marihuany pokazuje, że nawet realizacja optymistycznego scenariusza z tezy inwestycyjnej nie przekłada się automatycznie na inwestycyjne zyski. W szczególnych sytuacjach, gdy entuzjazm związany z motywem inwestycyjnym napompował notowania do kosmicznych poziomów, realizacja optymistycznego scenariusza może nawet nie uchronić przez katastroficznymi spadkami

3 Komentarzy

Skomentuj Kornik Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

To nie jest wyjatek.Podobna sytuacja jest w przypadku kopalni zlota vs samo zloto,czy tez kryptowalut vs kopaczy/gield wymiany.Zmienily sie inne czynniki- koszta dzialalnosci czy wzrost konkurencji.

Nie trzeba wkraczac w segment niezdrowych uzywek, zeby zobrazowac kontrintuicyjne zachowanie rynku. To samo zjawisko mozemy obserwowac w paru innych sektorach, gdzie pod plaszczykiem dbalosci o srodowisko i planete, sukcesywnie wypiera sie zasady kapitalizmu – z jego wolnym rynkiem i swobodna konkurencja – na rzecz zasad feudalizmu biurokratycznego, ktory z jednej strony naklada na przedsiebiorcow coraz wiecej wysoce obciazajacych wymogow regulacyjnych i finansowych, a z drugiej – coraz czesciej ingeruje w to, jak konsument wydaje wlasne pieniadze. Jak zauwazyl klasyk – za maska swiatobliwego bozka pseudoekologii, skrywa sie stary potwor socjalizmu i gospodarki planowej. Jest to o tyle grozne, ze stalo sie rodzajem kultu, a fanatyzm ideologow bardzo przypomina islamski ekstremizm, ktory rowniez chcialby wywrocic nasz swiat do gory nogami i zniszczyc zachodni styl zycia oparty na wolnosci jednostki. Jest to nawet grozniejsze, bo ludzie ci nie siedza gdzies w gorskich norach Afganu, tylko zasiadaja w parlamencie europejskim i maja mozliwosc stanowienia prawa. W efekcie – zamiast rozwoju i wzrostu wycen – pewne segmenty, ktore na pierwszy rzut oka wydaja sie byc kura znoszaca brylantowe jaja – od kilku lat pograzaja sie w stagnacji, a kolejne moga byc zagrozone. Zatrwazajace jest rowniez to, co sie wpaja mlodym. Ostatnio w zachecie do lektury kolejnego numeru branzowego magazynu technicznego dla mlodziezy przeczytalem, ze gdyby nie dotacje – gdyby decydowal wolny rynek, to przyszlosc elektromobilnosci bylaby niepewna… Wlos sie na glowie jezy i rece opadaja.

Problem w niskich barierach wejścia.