Nie jest tajemnicą, że część uczestników rynku akcyjnego kieruje się motywami spekulacyjnymi: chcą możliwie szybko osiągnąć wysokie zyski. Ta grupa inwestorów wypatruje więc rajdów w gorących segmentach rynku z nadzieją, że skutecznie się pod nie podłączy.

Motywy inwestycyjne są więc zjawiskiem jakby stworzonym na potrzeby spekulacyjnie nastawionych inwestorów. Tworzą gorące segmenty rynku, w których jedna iskra w postaci komunikatu spółki lub artykułu prasowego wystarczy by wywołać dynamiczny ruch w górę.

Pod koniec stycznia zauważyłem, że olbrzymia popularność ChatGPT oraz spektakularny rajd na akcjach BuzzFeed po informacji o rozpoczęciu współpracy z OpenAI (twórcą ChatGPT) stworzą z informacji o współpracy z OpenAI lub zakupie licencji na korzystanie z ChatGPT iskrę do dynamicznych rajdów.

Reuters donosi, że na spadającym dziś amerykańskim rynku kilka małych spółek technologicznych z segmentu AI notuje wysokie wzrosty. W artykule pada wypowiedź jednego z inwestorów: Każda spółka, która wspomni o ChatGPT lub AI notuje dynamiczne wzrosty. To najgorętsze, modne słowo w tym miesiącu.

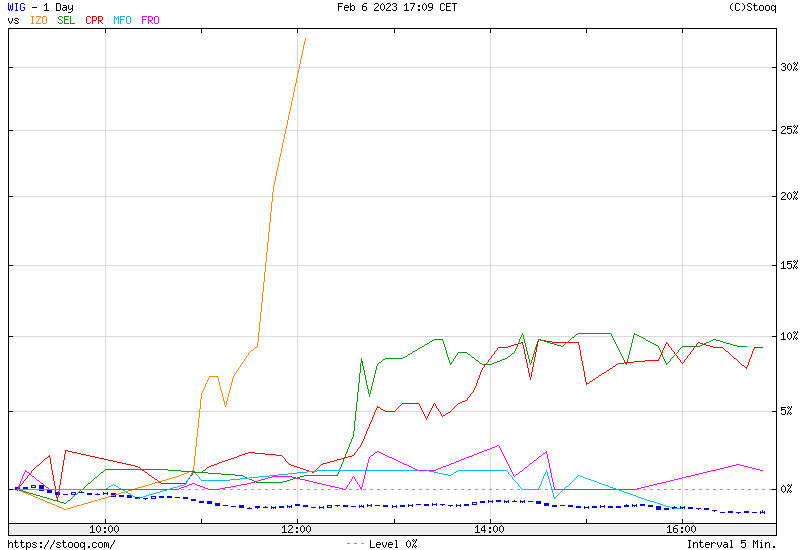

Trochę nieoczekiwanie najgorętszym modnym słowem na GPW nie została w ostatnich dniach sztuczna inteligencja lecz termoizolacja. Dzisiejsza sesja w Warszawie dobitnie to pokazuje. W sobotę Parkiet opublikował artykuł Na termomodernizacji budynków spółki mogą dużo zyskać. Autor tekstu zwraca uwagę, że renowacja budynków w kontekście zwiększenia ich efektywności energetycznej ma być zgodnie z rządowym planem jednym z największych wyzwać infrastrukturalnych w Polsce w następnych kilku dekadach. W artykule wymieniono pięć giełdowych spółe, które mogą być beneficjentami inwestycji w termomodernizację budynków (wymieniono też szóstą spółkę ale zaznaczono, że nie posiada ona produktów bezpośrednio związanych z termomodernizacją). Tak wyglądały dzisiejsze stopy zwrotu z akcji tych spółek:

- Izolacja 32%

- Selena FM 11,2%

- Compremum 8.5%

- MFO 1,8%

- Ferro 1,6%

WIG stracił dziś 1,8%. Bardziej odpowiadający charakterystyce wspomnianych spółek SWIG80 stracił dziś 0,4%.

Większość inwestorów powinna dobrze pamiętać pandemiczny motyw inwestycyjny na GPW i historie spółek z nieoficjalnych indeksów WIG-Covid czy NC-Covid. W przypadku warszawskiej giełdy pandemiczny motyw inwestycyjny dotyczył głównie spółek produkujących lub opracowujących produkty lecznicze (leki i szczepionki) potencjalnie pomocne w walce z pandemią i produkty potencjalnie pomocne w kontrolowaniu pandemii (testy, rękawiczki, maski).

Najważniejszą lekcją, którą inwestorzy mogą wyciągnąć z historii spółek z segmentu GPW-Covid i bezpośrednio przełożyć ją na analizę innych motywów inwestycyjnych jest idea, że duża część spółek początkowo identyfikowana jako potencjalni beneficjenci trendu biznesowego zupełnie lub niemal zupełnie z niego nie skorzystała. Innymi słowy w początkowej fazie trwania motywu inwestycyjnego uczestnicy rynku wykazują się dużą fantazją w typowaniu potencjalnych wygranych. Można powiedzieć, że na tym etapie w selekcji spółek do motywu inwestycyjnego jest dużo przypadku. Rzetelna analiza szans spółki może przegrać ze entuzjazmem, determinacją i zasięgami grupy inwestorów lub komentatorów dostrzegających potencjał spółki.

Wymieńmy kilka powodów, dla których spółka może nie zostać beneficjentem trendu biznesowego, na którym oparty jest motyw inwestycyjny:

- produkty z obrębu motywu inwestycyjnego odpowiadają za niewielką część biznesu spółki i nigdy nie stają się segmentem „budującym” wyniki spółki

- spółka nie jest w stanie dynamicznie zwiększyć swoich mocy produkcyjnych i skorzystać ze zwiększonego popytu na swoje wyroby

- niska jakość biznesu spółki nie pozwala na istotne zwiększenie marż mimo zwiększonego popytu (np. przez słabą kontrolę kosztów)

- produkty spółki mają kilka zastosowań i negatywne trendy gospodarcze w innych segmentach neutralizują pozytywny efekt trendu, na którym oparty jest motyw inwestycyjny

Proszę zwrócić uwagę, że wspomniane powody dotyczą sytuacji, w których spółka ma już gotowy produkt (a nie dopiero go opracowuje), na który zapotrzebowanie istotnie rośnie zgodnie z przewidywaniem inwestorów. Należy pamiętać, że nie każdy produkt czy usługa związana z poprawnym motywem inwestycyjnym okaże się rynkowym sukcesem. Na przykład nawet jeśli zastosowanie AI zmieni wiele dziedzin gospodarki (motyw inwestycyjny okaże się poprawny) to nie każda konkretna usługa oparta na AI osiągnie rynkowy sukces.

Jest daleka droga od poprawnego zidentyfikowania motywu inwestycyjnego opartego na rzeczywistym biznesowym potencjalne, do wybrania spółek, które finansowo skorzystają z tego potencjału.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.