Odmieniany na wiele przypadków w finansowych mediach wszelkiego typu zwrot „Fed pivot” oznacza najbardziej wymarzony przez inwestorów obecnie moment, który z pewnością nadejdzie, tylko nie wiadomo kiedy.

I powinien on być ‚game changerem’ dla rynku akcji, w tym sensie, że zmieni nastroje, oczekiwania i bardzo prawdopodobne, że również kierunki indeksów giełdowych w górę.

Co kryje się pod owym wyrażeniem i dlaczego z taką nadzieją inwestorzy owego momentu wypatrują?

Samo słowo „pivot” bierze się z angielskiego znaczenia ‘odwrót’, ‘punkt zwrotny’. W zestawieniu z Fed, czyli amerykańskim bankiem centralnym, oznacza gwałtowny zwrot w polityce pieniężnej, a więc przejście od procesu podwyżki stóp procentowych do ich obniżania. Wiadomo, że głównym czynnikiem obecnego cyklu podwyżek jest zbyt mocno narosła inflacja i to przede wszystkim jej wychłodzenie da asumpt Fed to zakończenia przykręcania śruby wymęczonej gospodarce. Choć niewykluczone, że przyczyną pivotu może być pogorszenie w zatrudnieniu determinowane kulejącą gospodarką.

Niższe stopy to mniejsze koszty obsługi długu firm i gospodarstw domowych, a więc nowy impuls do inwestycji, aktywności, większych zysków z powodu obniżenia kosztów działania. A więc wszystko to, co jest paliwem dla rozwoju giełdy. Przejście do cięcia stóp procentowych przez Fed zawsze oznaczało wyznaczenie dołka bess na indeksach giełdowych.

Sprawa jednak wcale nie jest tak prosta i jednoznaczna. W ostatni weekend pokazywałem na wykresie inflacji, że nie zawsze pierwsza fala jej opadnięcia łączy się z końcem kłopotów i nie zawsze ściśle łączy się z jednoczesną zmianą podejścia banku centralnego na bardziej gołębie.

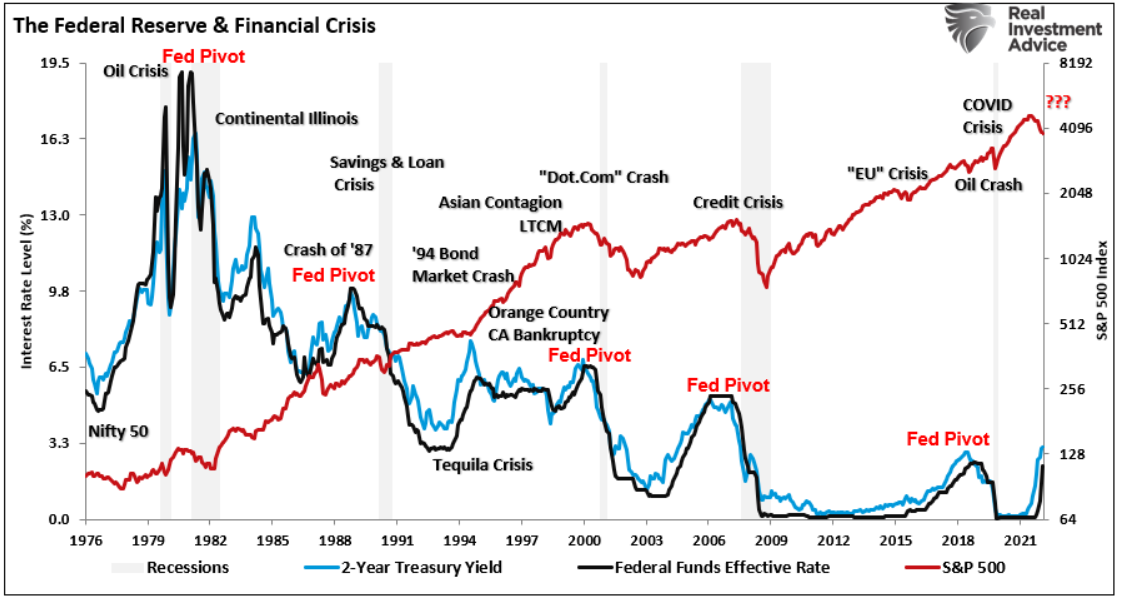

Spójrzmy jednak na wykres, na którym eksperci RIA nanieśli owe punkty zwrotne tworzące „Fed pivoty” (wyznacza je zawracająca z góry w dół czarna krzywa obrazująca stopę odsetkową funduszy federalnych):

W tym momencie staje się jaśniejsze, że potrzebne jest dodatkowe założenie określające pivot. Otóż nie każdy cykl podwyżek zakończony odwrotem nastawienia jest zaliczany do miana „Fed pivot”. Chodzi mianowicie o ostatnią podwyżkę i następującą po niej obniżkę w danym cyklu.

Bez problemu widać owe definitywnie proste do wskazania pivoty w 2018 roku czy w 2006. Ale sprawy komplikują się z wcześniejszymi. Na przykład w cyklu 1991-2001 Fed ciął już w połowie dekady, ale był zmuszony zrobić to ponownie w roku 2000. Podobnie z podwójnymi cyklami cięć mamy do czynienia w latach 70-tych i 80-tych.

Najbliższą zmianę nastawienia również analitycy i komentatorzy będą nazywać pivotem. Może nawet spowoduje to powrót hossy na giełdy. Jednakże nie ma gwarancji, że będzie to sukces definitywny i nie będzie potrzeba drugiej fali podwyżki/redukcji zakończonej właściwym pivotem.

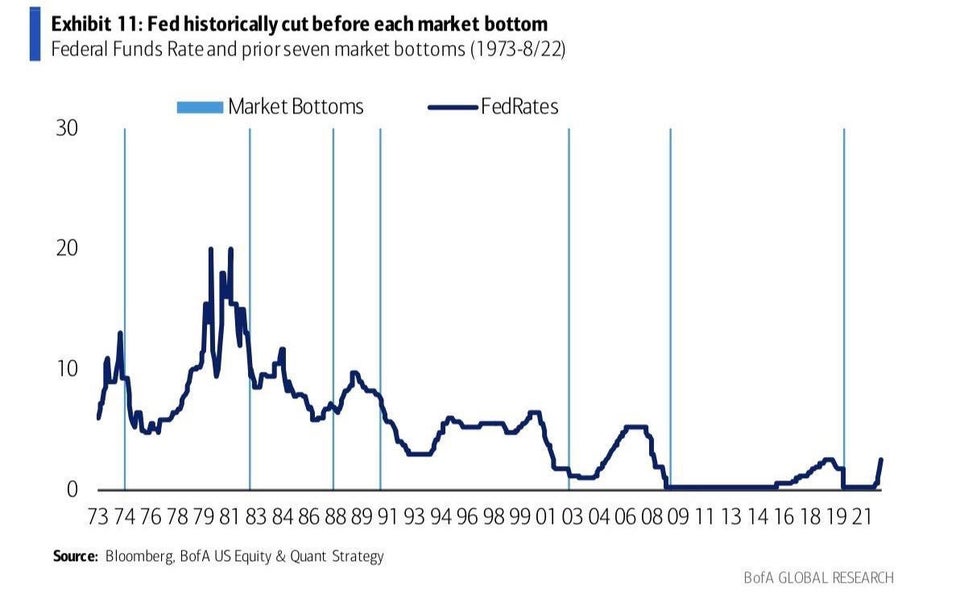

W ostatni weekend wskazywałem również, że w USA recesje pojawiały się dopiero po cięciu stóp. Podobnie, ale z delikatnymi wyjątkami wygląda z odwrotem na rynkach giełdowych. Proszę spojrzeć na kolejny wykres:

Giełdowe dna bess (pionowe linie) pojawiają się jakiś czas po pivotach, głównie w tym sensie, że powstają gdy Fed już tnie stopy, nigdy gdy jeszcze podnosi. Wyjątek to lata 80-te gdy mieliśmy dno bessy już po pierwszym cięciu. Nie było tego jednak w latach 70-tych. W takim razie i pierwsze cięcia mogą już pomóc rynkom akcji.

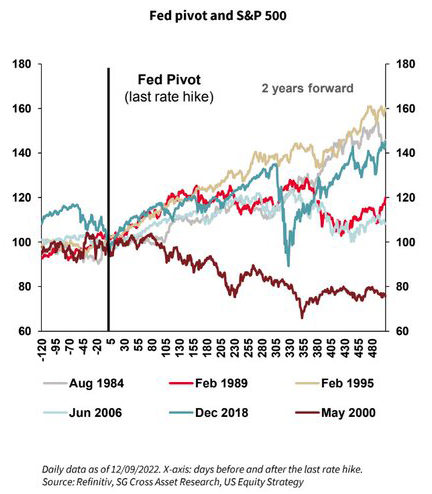

Spójrzmy na jeszcze jedną podpowiedź. Wykres, na którym wyraźnie zaznaczono ostatnią podwyżkę stóp przez Fed a potem przebiegi indeksu S&P500 w ciągu kolejnych 2 lat od tego momentu.

W zasadzie tylko raz – po maju 2000 roku – indeks spadał potem niemal ciągiem. W pozostałych przypadkach albo rósł od razu, albo poruszał się bez wyraźnego kierunku. Nie widać tutaj całości, ale np. po czerwcu 2006 aż przez niemal 3 lata były stopy przez Fed cięte zanim indeks osiągnął dno. Dno indeksu 3 lata po pivocie! I na to trzeba być gotowym w najgorszym przypadku.

—kat–

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Cenny post, dziękuje za zebrane dane!