W części pierwszej prezentowałem statystyki największych MIESIĘCZNYCH wzrostów w historii indeksów S&P500 i WIG oraz ich skutków w kolejnym miesiącu.

Wniosek jak z nich płynął: miesiące o najwyższych dodatnich zmianach nie mają jednoznacznego wpływu na zmiany miesiąc później, ich wartość prognostyczna jest zatem śladowa.

Jednak pokusiłem się o rozszerzenie tych analiz w następujących sposób: może ogromna skala miesięcznego wzrostu ma jednak wpływ na powstanie impetu (dobrej koniunktury) w dłuższym okresie niż tylko kolejny miesiąc?

W takim razie policzyłem zmiany w okresach 3-, 6- i 12-miesięcznych po powstaniu największych zmian miesięcznych. I tu sytuacja wygląda nieco inaczej, choć niekoniecznie w oczekiwanym kierunku. Można się hipotetycznie spodziewać przecież, że miesiąc o relatywnie najmocniejszych zwrotach będzie wyprzedzać dalsze zwyżki na giełdzie. W końcu tak ogromne zmiany miesięczne nie biorą się znikąd, lecz sugerować mogą silne zainteresowanie inwestorów, które tkwić może w lepszych fundamentach rynku.

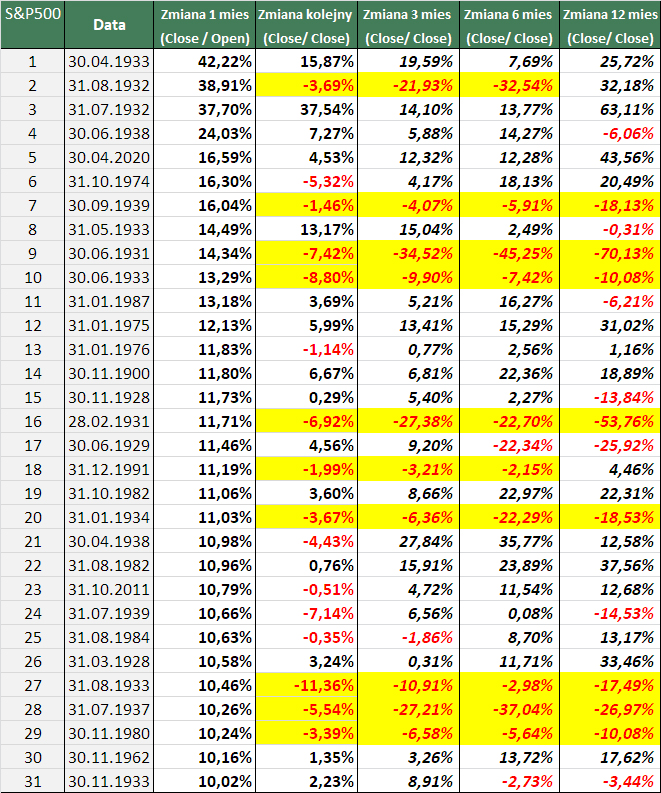

Na pierwszy ogień analiza S&P500. Wziąłem do niej tylko te miesiące, których skala wzrostów wyniosła minimum 10%. Było ich od 1900 roku 31 i tak się prezentuje to w tabeli, gdzie zaznaczyłem je w kolumnie „Zmiana 1 mies”, a kolejne kolumny to zmiany odpowiednio 1, 3, 6 i 12 miesięcy później:

Czy teraz widać w nich jakąś siłę prognostyczną? Dla ułatwienia miesiące stratne zaznaczyłem na czerwono, a gdy były takie minimum 3 w linii obwiodłem je na żółto.

Oto prawidłowości, które sam zauważyłem:

Miesiąc o wysokim wzroście nie prognozuje wcale koniunktury w kolejnym miesiącu, może być w takim razie w sposób nieuzasadniony traktowany w zbyt optymistycznych kategoriach Stanowczo większą wartość prognostyczną ma natomiast zmiana w miesiącu kolejnym po tym, o dużych wzrostach.

Proszę zauważyć jak miesiące strat obwiedzione na żółto układają się we wzór. Te ciągi 12-miesięcznych strat zawsze zaczynały się od stratnego miesiąca następującego po tym o dużym wzroście.

Po wtóre- to miesiąc wzrostowy po tym, o dużym wzroście, dużo trafniej zapowiadał łączne zyski w okresie 12 miesięcy.

Średnie zmiany miesięczne w okresach 3, 6 i 12 miesięcy są marne, od 1,1% do 2,6%, ale rosną gwałtownie jeśli liczyć tylko te przypadki, gdy miesiąc po miesiącu o dużym wzroście był pozytywny.

Nie wiem czy takie obserwacje dotyczą tylko tych przypadków miesięcy o dużych wzrostach, czy wszystkich, ale zrobię dodatkowe analizy. W tym przypadku chodziło mi o wyodrębnienie wartości prognostycznej tylko tych najlepszych miesięcy. Jak widać to miesiąc kolejny mówił więcej.

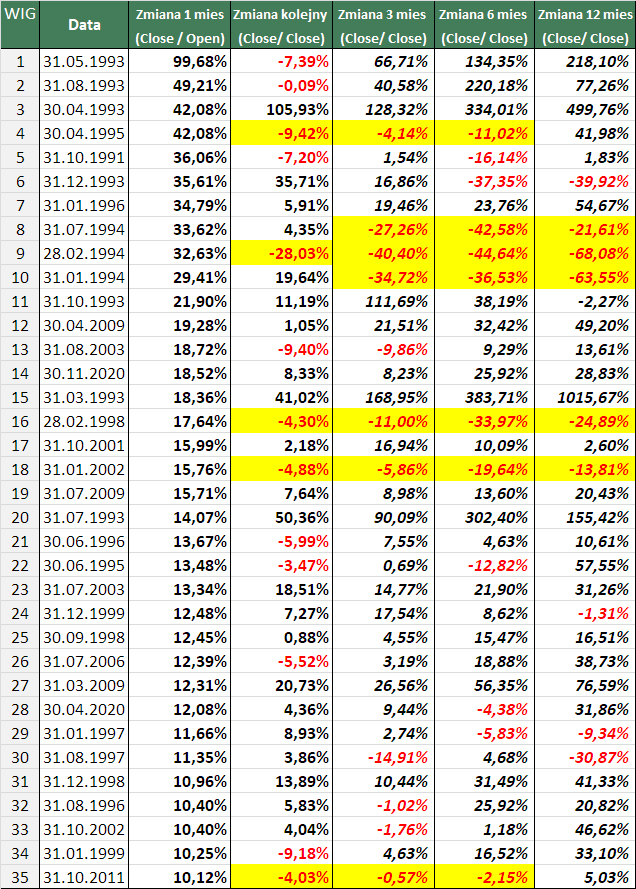

A jak układa się to w przypadku WIG? Spójrzmy:

Tu mamy więcej, bo aż 35 przypadków i to znacznie krótszym okresie, bo tylko od 1993 roku. Jednak reguła kontynuacji jest mniej czytelna. Ciągi stratnych i zyskownych kolejnych miesięcy są widoczne, ale bardziej rozproszone niż w USA. Są natomiast wyższe wartości średnie w kolejnych okresach: od 18,58% po 3 miesiącach, przez 41,9% po 6 miesiącach i 66% po 12 miesiącach.

Nadal więc trzeba oceniać na tej podstawie jedynie przybliżone prawdopodobieństwa zmian w kolejnych miesiącach, ale tym razem szanse dokładniejszej prognozy rosną, szczególnie w przypadku S&P 500.

—kat—

1 Komentarz

Skomentuj Tomasz Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czyli na giełdzie bez zmian. Albo pójdzie w górę albo w dół.