Pisałem niedawno o corocznym badaniu Morningstar dotyczącym opłat w funduszach inwestycyjnych. Badanie pokazało kontynuację korzystnego dla inwestorów trendu obniżania opłat.

Morningstar publikuje też inne badanie, zatytułowane Uwaga na lukę (tu jest omówienie ale całe badanie można otrzymać po rejestracji), które dotyczy różnic pomiędzy stopami zwrotu z funduszy a rzeczywistymi stopami zwrotu z tych funduszy zrealizowanymi przez inwestorów. To badanie także pokazało kontynuację trendu. Jednak w tym przypadku trend jest niekorzystny dla inwestorów.

Luka behawioralna to różnica pomiędzy stopami zwrotów inwestorów (a dokładnie stopą zwrotu z zainwestowanego dolara) a stopami zwrotów funduszy. Luka behawioralna uwzględnia po prostu przepływ środków: wpłaty do funduszy i wypłaty w funduszy.

Możemy ją pokazać na prostym, przejaskrawionym przykładzie. Wyobraźmy sobie fundusz akcyjny, który zebrał 100 mln zł i w pierwszym roku zyskał 40%. Po tak świetnym wyniku do funduszu wpłynęło 500 mln zł nowych środków. Jednak w następnym roku stopa zwrotu funduszu była ujemna, wyniosła -20%. Bez dokonywania żadnych obliczeń, intuicyjnie rozumiemy, że wyniki funduszu będą się istotnie różnić (będą istotnie wyższe) niż stopa zwrotu z wpłaconej złotówki czyli to co inwestorzy realnie zebrali z inwestycji (w tej konkretnej sytuacji stopy zwrotu inwestorów będą negatywne).

Badanie Morningstar liczy opisaną wyżej lukę dla całego uniwersum amerykańskich funduszy. Nie jest to łatwe zadanie i pojedyncze decyzje dotyczące metodologii mogą mieć wpływ na wyniki (podobnie jak zmiana metodologii). W przypadku konkretnych wyników należy więc zachować typową dla analiz z segmentu inwestycyjnego ostrożność.

Warto też zauważyć, że luka, którą ja nazywam luką behawioralną, nie zawsze musi wynikać z błędów inwestycyjnych. Czasem może wynikać z sekwencji rynkowych stóp zwrotu i taka luka może się pojawiać w przypadku pasywnych strategii. W zagregowanym ujęciu luka behawioralna jest kreowana w dużym stopniu przez nietrafione decyzje inwestycyjne, złe wyczucie rynku: „skakanie po gorących segmentach”, sprzedawanie w czasie paniki/krachu i tym podobne zachowania.

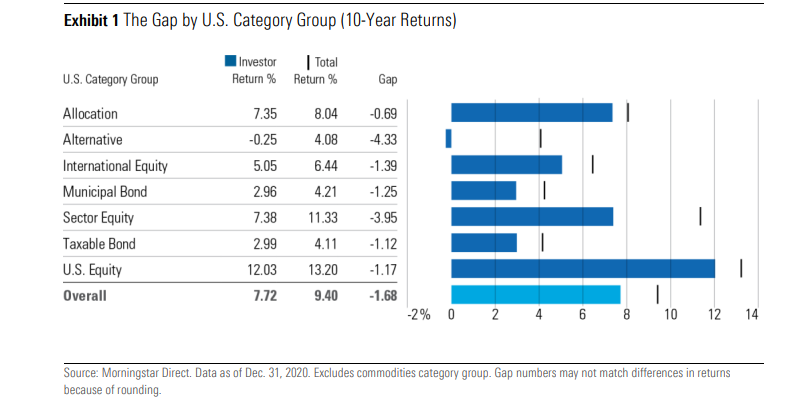

Badanie Morningstar obejmuje okres dekady. W przypadku całego uniwersum amerykańskich funduszy pokazało lukę o wielkości 1,7 punktu procentowego rocznie. Przeciętna roczna stopa zwrotów z funduszy wyniosła 9,4% w dekadzie zakończonej 31 grudnia 2020 roku (przypominam, że chodzi o wiele kategorii funduszy, nie tylko akcyjne). Przy okazji mamy więc kolejne potwierdzenie tego jak fenomenalnym okresem było wspomniane 10 lat dla amerykańskiego inwestora. Przeciętna roczna stopa zwrotu inwestora w amerykańskich funduszach wyniosła 7,7% w ostatnich 10 latach. Wyłaniająca się luka wielkości 1,7 punktu procentowego jest zbliżona do wartości z poprzednich badań Morningstar. Zwrócę jeszcze uwagę, że wszystkie wyniki w badaniu są ważone wielkością aktywów.

Tym na co szczególnie warto zwrócić uwagę w analizie Morningstar jest to, że luka behawioralna nie w każdej kategorii funduszy jest taka sama. Pomiędzy poszczególnymi kategoriami występują bardzo duże różnice. Pokazuje to poniższy wykres:

Na szczególną uwagę zasługują moim zdaniem cztery kategorii funduszy. Najniższą lukę zanotowano w kategorii asset allocation. Nie są to znane polskim inwestorom fundusze aktywnej alokacji. Są to raczej fundusze stałej alokacji dopasowanej do profilu inwestora. Fundusze zdefiniowanej daty będą chyba najlepszym polskim odpowiednikiem tej kategorii (stanowią zresztą istotną część tej kategorii w systematyce Morningstar). Są to fundusze po pierwsze o niskiej zmienności (co jest związane z ich dywersyfikacją pomiędzy różne klasy aktywów) a po drugie są to fundusze związane z zautomatyzowanym, systematycznym inwestowaniem (np. w programach emerytalnych). Moim zdaniem nie jest żadną niespodzianką, że akurat w tej kategorii zanotowaną najmniejszą lukę behawioralną.

Najwyższą lukę zanotowano w kategorii funduszy strategii alternatywnych. To bardzo szeroka i zróżnicowana kategoria (od strategii opcyjnych przez podążanie za trendem do neutralnych rynkowo strategii akcyjnych). W ostatniej dekadzie stopy zwrotów inwestorów były w tej kategorii ujemne (minimalnie) i o ponad 4 punkty procentowe niższe niż stopy zwrotu funduszy (i tak bardzo słabe na tle całego rynku). Morningstar podaje, że jest to kategoria funduszy z największą zmiennością miesięcznych przepływów kapitału.

Bardzo pouczające jest moim zdaniem porównanie dwóch kategorii funduszy akcji amerykańskich: funduszy szerokiego rynku i funduszy sektorowych. W tej pierwszej kategorii luka behawioralna wynosi około 1,2% w tej drugiej niemal 4% (przypominam, że jest to przeciętna roczna luka). Można argumentować, że fundusze szerokiego rynku w dużym stopniu służą zdobyciu ekspozycji na rynek akcyjny. Fundusze sektorowe używane są w aktywnym inwestowaniu, decyzje inwestycyjne są często podejmowane albo pod wpływem sentymentu (napływ środków do gorącego sektora) albo niedawnych wyników inwestycyjnych (także napływ środków do gorących sektorów). Nie powinno być niespodzianką, że takie podejście kreuje sporą lukę behawioralną.

Analitycy Morningstar stwierdzili, że duża zmienność wyników funduszy ma wpływ na wysoką lukę behawioralną. Ta zależność dotyczy zarówno różnic pomiędzy różnymi kategoriami funduszy jak i różnic pomiędzy bardziej lub mniej zmiennymi funduszami w obrębie poszczególnych kategorii.

Badanie Morningstar potwierdza więc kilka ważnych kwestii:

- przeciętny inwestor w USA nie poprawia swoich wyników aktywnymi decyzjami inwestycyjnymi, wręcz przeciwnie istotnie je pogarsza (jego wyniki mogłyby być o 22% wyższe bez luki behawioralnej)

- luce behawioralnej sprzyja wysoka zmienność, inwestorzy mają problem z utrzymywaniem pozycji na rozchwianym rynku

- inwestowanie oparte o rynkowy sentyment, skakanie po gorących segmentach rynku kreuje lukę behawioralną

Z badania Morningstar można wyciągnąć interesujący wniosek: jeśli inwestor chce mieć ekspozycję na segment o dużej zmienności ale boi się swoich inwestycyjnych zachowań (np. kapitulacji przy gwałtownych, głębokich korektach) to może spróbować strategii neutralizujących wpływ zmienności takich jak uśrednianie ceny kupna. Takie ćwiczenie zrobili analitycy Morningstar i pokazali, że w kategoriach z dużą luką behawioralną inwestorzy wyszliby dużo lepiej gdyby używali prostej strategii DCA.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.