Kilka dni temu opublikowano wyniki dorocznego badania Morningstar o opłatach pobieranych przez amerykańskie fundusze inwestycyjne. Jest to zagadnienie, które poruszyłem niedawno w serii „Wykres dnia” ale aktualizacja najważniejszej serii danych w tym segmencie to dobry pretekst by powrócić do tematu.

Ważony aktywami przeciętny koszt uczestnictwa w funduszu inwestycyjnym (całe uniwersum: pasywne i aktywne) wyniósł w 2021 roku 0,41%. To jest mniej więcej połowa tego co inwestorzy płacili dwie dekady temu.

W okresie jednego roku przeciętne, ważone aktywami, opłaty spadły z 0,44% do 0,41%. Trzy punkty bazowe wydają się niepozorne ale mówimy o całym kompleksie funduszy inwestycyjnych z bilionami dolarów aktywów pod zarządzaniem. Dlatego wspomniane trzy punkty bazowe przekładają się na ponad 6 mld dolarów oszczędności.

Przeciętny koszt funduszy pasywnych to już tylko 0,12%. Jest to koszt ważony aktywami a więc będący pod wpływem pasywnych gigantów opartych o indeks S&P 500, w których opłaty powoli zbliżają się do zera. Przeciętny koszt funduszy aktywnych to 0,62%.

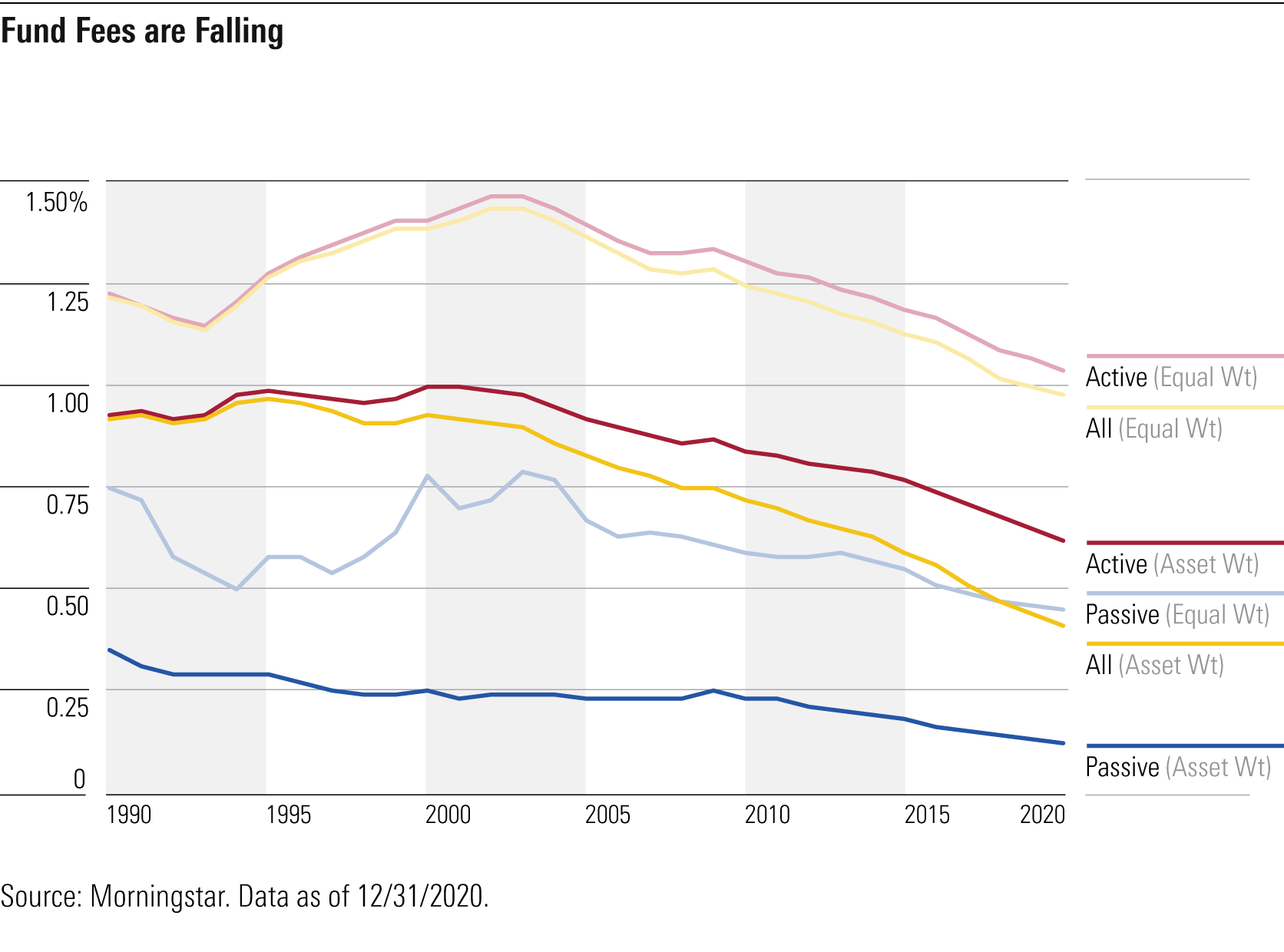

Opłaty w funduszach pasywnych spadają szybciej niż opłaty w funduszach aktywnych. Spadek rozpoczął się także z dużo niższych poziomów. Tym niemniej, pasywna rewolucja i spadek opłat w funduszach pasywnych wymusza obniżkę opłat w segmencie aktywnych funduszy. W tym sensie pasywna rewolucja pomaga wszystkim inwestorom – także tym nieprzekonanym do korzyści z inwestowania pasywnego. Pokazuje to poniższy wykres:

Rozlewanie się pasywnej rewolucji na cały segment funduszy inwestycyjnych wynika z postawy samych inwestorów: pieniądze inwestorów od wielu lat płyną głównie do najtańszych funduszy. Jeśli podzielimy uniwersum funduszy inwestycyjnych na dwie grupy, najtańsze 20% i resztę, to okaże się, że od 2015 „reszta” doświadcza sporego odpływu kapitału. Grupa „najtańsze 20%” doświadcza natomiast napływu nowych środków. W horyzoncie czasowym ostatniej dekady wygląda to tak: segment „najtańsze 20%” pozyskał 5 bln dolarów aktywów, segment „reszta” stracił 1,9 bln dolarów aktywów. Taka postawa inwestorów nie pozostawia więc dostawcom produktów inwestycyjnych dużego pola do manewru i wymusza obniżkę kosztów i obniżkę opłat w całej gamie produktów.

Moim zdaniem jest to bardzo silny argument za tym by inwestorzy w Polsce kibicowali lokalnej pasywnej rewolucji. Nawet jeśli nie planują z niej bezpośrednio korzystać (bo uważają, że obecne koszty funduszy pasywnych są zbyt wysokie albo preferują aktywne inwestowanie) to zapewne będą beneficjentami trendu spadku wysokości opłat w całym segmencie produktów inwestycyjnych.

Drugi wniosek, który można wyciągnąć z tej historii jest taki, że klienci segmentu usług inwestycyjnych mają wystarczającą siłę by swoją postawą wymuszać duże i trwałe zmiany w sektorze. Potrzeba było wielu lat by inwestorzy, jako całość, uświadomili sobie, że aktywne zarządzanie nie oferuje wystarczająco dużo dodatkowej wartości by uzasadnić kilkuprocentowe opłaty. Gdy jednak osiągnięto punkt, który pozwolił na powstanie pasywnej fali, to osiągnęła ona rozmiary wystarczające do przeobrażenia całego sektora.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zna ktoś jakieś statystyki, które ETFy są najbardziej popularne wśród inwestorów detalicznych w różnych krajach? Na przykład chciałbym zobaczyć w które ETFy inwestują najchętniej Niemcy, Japończycy, Rosjanie, Brytyjczycy, itd.

@ Adam

W pewnym sensie ostateczną miarą popularności ETF-ów są aktywa pod zarządzaniem. Ale to bez podziału na państwa.