Brzytwa Hanlona to bardzo użyteczna heurystyka, skrót myślowy. Postuluje by nie tłumaczyć zachowania złą wolą lub korupcją jeśli można je wyjaśnić brakiem kompetencji czy niewiedzą.

Zasada opiera się na założeniu, że ludzie na odpowiedzialnych stanowiskach, od których oczekujemy elementarnego poziomu kompetencji także popełniają proste błędy. Mamy wtedy skłonność wyjaśniać je korupcją albo oszustwem bo trudno jest nam uwierzyć, że ktoś (np. prezes giełdowej spółki) mógł popełnić tak prosty błąd (a często korzystamy w tej ocenie z efektu pewności wstecznej). Bardzo często jednak niepotrzebnie komplikujemy sytuację, którą można wyjaśnić „zwyczajną” niewiedzą lub niedbalstwem (dlatego można traktować brzytwę Hanlona jako rozwinięcie bardziej popularnej brzytwy Ockhama).

W sektorze doradztwa inwestycyjnego dla indywidualnych inwestorów przyjęło się zakładać, że dużo problemów (a konkretnie dalekich od optymalnych rekomendacji doradczych) wynika z konfliktu interesu. Najbardziej znanym przykładem takiego konfliktu interesu jest polecanie klientom produktów finansowych, których kupno przez klienta generuje dużą prowizję dla doradcy nawet jeśli ten konkretny produkt finansowy nie jest dobrze dopasowany do potrzeb finansowych klienta.

Juhani Linnainmaa, Brian Melzer i Alessandro Previtero sprawdzili w jak dużym stopniu dalekie od idealnych rekomendacje doradców finansowych można wyjaśnić ich daleką od idealnej wiedzą inwestycyjną. W badaniu The Misguided Beliefs of Financial Advisors (Błędne poglądy doradców finansowych) pokazali, że rekomendacje doradców są ścisłym odbiciem tego co doradcy robią ze swoimi własnymi inwestycjami.

Linnainmaa, Melzer i Previtero (LMP) mieli dostęp do bazy danych dwóch dużych kanadyjskich instytucji finansowych. Obejmowała ona około 4000 doradców i około 500 000 klientów w okresie 1999-2013. Badacze mieli dostęp nie tylko do transakcji klientów ale także do transakcji, które doradcy zawierali na własnych rachunkach. Przy czym rola doradców w tych instytucjach finansowych polegała głównie na doradzaniu w kwestii klas aktywów i wyboru funduszy inwestycyjnych (nie obejmowała na przykład polecania konkretnych spółek).

Badacze chcieli sprawdzić czy istnieje związek pomiędzy błędnymi postawami inwestycyjnymi doradców – widocznymi na ich prywatnych rachunkach a tymi samymi błędnymi postawami inwestycyjnymi ich klientów. Przy czym lista błędnych nawyków inwestycyjnych jest całkiem konwencjonalna i mało kontrowersyjna (klasyczne „czego nie robić na rachunku inwestycyjnym”):

- preferowanie aktywnie zarządzanych i drogich (wysokie opłaty) funduszy

- zbyt mała dywersyfikacja

- zbyt duża aktywność inwestycyjna (częste transakcje)

- uganianie się za aktywami, które w ostatnim okresie wygenerowały wysokie stopy zwrotu

Wyniki analizy można przestawić w schemacie dobrej i złej wiadomości. Dobra wiadomość jest taka, że doradcy finansowi polecają swoim klientom fundusze z wysokimi opłatami nie z powodu konfliktu interesów. Zła wiadomość jest taka, że doradcy finansowi polecają swoim klientom fundusze z wysoki opłatami bo wydają się nie wiedzieć, że jest to sub-optymalny wybór. Na swoich rachunkach też kupują takie fundusze.

Zostańmy przy inwestowaniu w fundusze o wysokich opłatach. Przeciętne opłaty w funduszach na rachunkach doradców to 2,44%, na rachunkach ich klientów to 2,35%. Jeśli już to doradcy inwestują w trochę droższe fundusze niż polecane swoim klientom. Te wartości mogą się wydawać wysokie więc proszę pamiętać o okresie badania: 1999-2013.

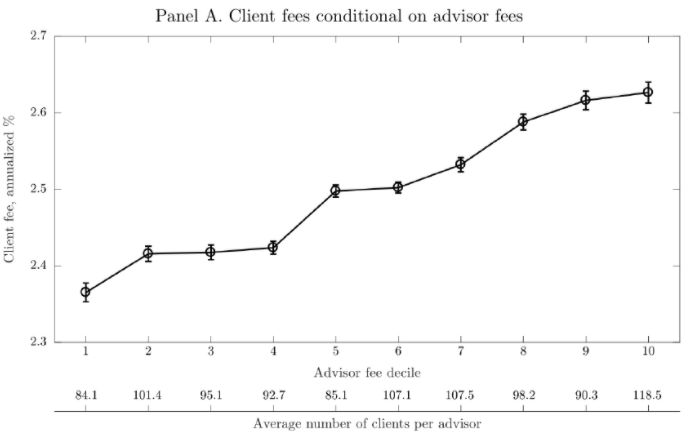

Interesującym wkładem LMP do zasobu wiedzy o segmencie doradztwa finansowego jest wyraźne pokazanie sporego wpływu osobistych nawyków inwestycyjnych doradców na to co robią ich klienci. Pokażą to dwa kolejne wykresy. Pierwszy klasyfikuje doradców według kryterium przeciętnego kosztu funduszu na ich prywatnym rachunku i dzieli doradców na decyle gdzie pierwszy decyl to doradcy, którzy mają na rachunku fundusze z najniższymi przeciętnymi opłatami a dziesiąty decyl to doradcy z przeciętnie najdroższymi funduszami na rachunku. Okazuje się, że klienci tych doradców także wybierają fundusze z niskimi opłatami: różnica pomiędzy klientami „najbardziej oszczędnych” i „najbardziej rozrzutnych” doradców to prawie 0,3 punktu procentowego:

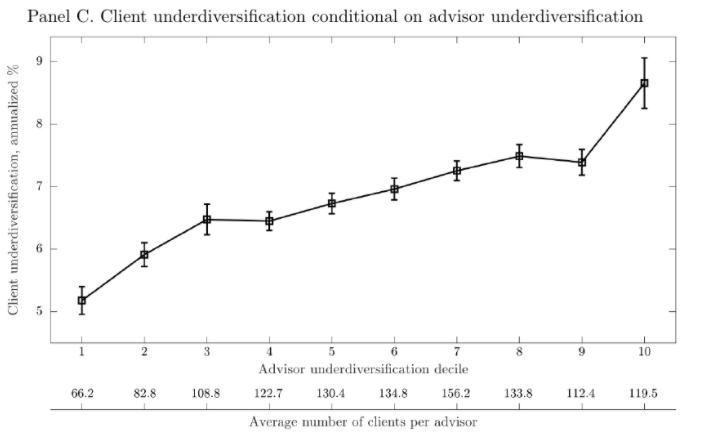

Ten sam efekt widoczny jest jeśli weźmiemy pod uwagę dywersyfikację. Klienci zdywersyfikowanych (na prywatnych rachunkach) doradców mają bardziej zdywersyfikowane portfele niż klienci mało zdywersyfikowanych doradców:

Podobnie wygląda sytuacja z alfa (czyli w dużym uproszczeniu zwrotami z portfela ponad rynek). Klienci doradców z dobrymi wynikami inwestycyjnymi (na prywatnych rachunkach doradców) maję lepsze (a raczej mniej gorsze) wyniki inwestycyjne niż klienci doradców ze słabymi wynikami inwestycyjnymi (różnica to 1,7 punktu procentowego). Warto podkreślić tutaj określenie „mniej gorsze”. Według badaczy przeciętna alfa zarówno doradców jak i klientów jest ujemna i wynosi około -3% rocznie (w zależności od sposobu liczenia doradcy mogą mieć wyniki od -10 punktów bazowych do +16 punktów bazowych lepsze niż klienci).

LMP sprawdzili także czy doradcy nie „odstawiają teatrzyku” czyli czy specjalnie nie tworzą swoich prywatnych portfeli inwestycyjnych tak by uzasadniały wydawane klientom rekomendacje. Okazało się na przykład, że prywatne portfele doradców nie zmieniają się po tym jak kończą pracę jako doradcy finansowi. W ogóle okazało się, że doradcy nie zmieniają swojego nastawienia inwestycyjnego (mierzonego tym co robią na prywatnych rachunkach) w czasie trwania swojej kariery jako doradców finansowych. Okazało się także, że znaczenia nie ma wielkość prywatnego portfela doradców – jeśli już to doradcy z dużym prywatnym portfelem inwestują w sposób bardziej zbliżony do tego co rekomendują klientom (im większy portfel tym większe koszty „udawania” dla doradcy).

Badacze podkreślają, że ich analiza nie przekreśla negatywnej roli potencjalnych konfliktów interesu w generowaniu sub-optymalnych wyników klientów segmentu doradztwa finansowego. Raczej wskazuje, że poza konfliktem interesów jest jeszcze jeden poziom czynników, które negatywnie wpływają na wyniki inwestycyjne klientów doradców finansowych i są to czynniki, których nie można w prosty sposób wyeliminować regulacjami. Tak próbuje się robić z konfliktami interesu na przykład poprzez wprowadzanie zasady, że doradca ma obowiązek stawiać interes klienta na pierwszym miejscu.

Jednym z powodów, dla których doradcy finansowi nie najlepiej doradzają swoim klientom jest fakt, że sami nie najlepiej inwestują swoje własne pieniądze – bo mają błędne nawyki inwestycyjne. Nie przesadzałbym z nadinterpretacją tych wyników. Wydaje się mi, że jest różnica pomiędzy kupowaniem drogich, aktywnie zarządzanych funduszy a wkładaniem wszystkich oszczędności w jedną serię śmieciowych obligacji jednej spółki. Krótko mówiąc idea, że doradcy finansowi wciskający klientom obligacje Getback sami mieli w portfelu obligacje Getback jest interesująca i chciałbym, żeby ją ktoś zweryfikował ale nie przechodziłbym automatycznie do tej idei z wniosków z badania, które przedstawiłem.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.