Przez chwilę nawiążę jeszcze do mojego wpisu sprzed 2 dni, w którym opisywałem Fed jako najbardziej sprawczą siłę popytową na giełdach w USA.

Kilka myśli, które powstawały przy pisaniu tamtego tekstu nie dają mi spokoju i dlatego postanowiłem je zebrać pod wspólnym hasłem:

Czy to wszystko, co dzieje się na giełdach podczas pandemii, nakazuje w jakiś sposób zrewidować dotychczasową wiedzę o skutecznym giełdowym inwestowaniu?

Z pewnością nie mają z tym kłopotu wszyscy posługujący się metodami w jakimś sensie mechanicznymi, ilościowymi, niezwiązanymi z koniecznością oceny bieżących wydarzeń. Mam na myśli Analizę techniczną, systemy transakcyjne, algorytmy, inwestowanie portfelowe, czy inwestowanie pasywne. I na tym można by uznać problem za rozwiązany, gdyby nie to, że istnieje jeszcze cała armia inwestorów, którzy decyzje podejmują w oparciu o metody w pewien sposób intuicyjne (w tym analitycy fundamentalni), co wiąże się z nieustannym monitorowaniem wydarzeń z rynku, gospodarki i polityki.

To dla nich przecież istnieje cały biznes analityczny, komentatorski czy rekomendacyjny. Robert Shiller trafnie podsumowuje w swojej książce, którą niedawno tutaj prezentowałem, że ich oceny i decyzje opierają się na narracjach, małych i tych gigantycznych. Zadaniem inwestora jest więc przede wszystkim trafne rozpoznanie tych narracji i ustawienie wg nich własnego portfela.

Proponuję krótkie spojrzenie na najważniejsze narracje związane z pandemią, co może być pomocą w poukładaniu przez czytelników własnego świata giełdowej rzeczywistości i wykreowania nowych narzędzi poznawania go.

Już samo celowe myślenie tylko narracjami może być nową strategią podejścia do inwestowania zamiast dotychczasowej wiedzy opartej o tradycyjne, ekonomiczne i finansowe związki przyczynowo – skutkowe, które w jakiś sposób zawodzą. No bo jak tu żyć, gdy wszystko co złego dzieje się z gospodarkami w recesji nie pasuje logicznie do obrazu pnących się żwawo indeksów giełdowych? I dlaczego nie pnie się tak rączo w górę indeks polskich spółek, skoro od lat to my radzimy sobie najlepiej z recesjami (zielona wyspa)?

Narracje nie muszą być w całości spójne i oparte o fakty. Wystarczająco, że objaśniają świat w przekonywujący sposób i że mają wystarczająco duże grono zwolenników, którzy zechcą zgodnie z nimi działać.

Po części odpowiedzią na dylemat ‘recesja gospodarcza a hossa giełdowa’ jest zaburzony proces „price discovery”, nie tylko w USA, również np. w Chinach. Jego przejawem jest zerwanie więzów między wycenami spółek a tym co je kształtuje w realnej sferze. Od czasu poprzedniego kryzysu w latach 2007-2009 największym „zakłócaczem” owego zdrowego procesu „price discovery” są niektóre banki centralne, z Fedem na czele, zajmujące się wykupem aktywów na niespotykaną skalę.

Już ta narracja wystarczy, by nie zajmować się szczegółowo analizą rynków tylko w ciemno kupować akcje (szczególnie amerykańskie) lub ETFy/fundusze na nich oparte. Jeśli bowiem spojrzeć wstecz na wykres zależności między aktywnością drukarską Fed i przebiegiem indeksów, to silna, pozytywna korelacja sama się prosi o uwagę.

Rynek zaczyna przywykać do tego, że współczesne kryzysy załatwia się przede wszystkim maszynami drukarskimi banków centralnych. Co też innego można było szybko zresztą zrobić w obliczu pandemii? Efektywność procesu „price discovery’ przestaje mieć w takiej chwili znaczenie. Na czym zresztą potknęło się wielu prominentnych inwestorów, którzy podczas tych ostatnich miesięcy głośno snuli wizje ponownego testu dna przez indeksy giełdowe. A ogromne krótkie pozycje w kontraktach na amerykańskie indeksy zostały wyciśnięte gwałtownie dopiero w ostatnich 2-3 tygodniach.

Fed ustami gubernatorów twierdzi, że to nie on pompuje spekulacyjne bańki, choć właśnie tak to się odbywa za pomocą kilku pasów transmisyjnych oraz wysterowanych pod tym kątem nastrojów inwestorów. W obliczu pandemii nie czyni się z tego powodu zarzutów, a rynek z pewnością nie będzie protestował, gdy kolejne biliony dolarów zostaną uruchomione.

Nikt przy tym nie pyta głośno: a co z tym narastającym długiem? Non stop pojawia się jakiś kryzys czy kryzysik, który trzeba zasypać pieniędzmi, ale czy są gdzieś tego drukowania granice? To nie jest zmartwienie rynków na dziś.

Przy okazji – pokaźne pompowanie cen akcji, nawet do absurdalnych poziomów wyceny jakie mamy w USA, to może być część cichej strategii lub milczącej akceptacji przez Fed. W ten sposób przecież miliony drobnych inwestorów, szczególnie bezrobotnych, uzyskuje szybkie, dodatkowe dochody, które sprzyjają konsumpcji. A ta przecież w obecnych warunkach jaki nigdy jest silnie pożądana.

Narracja: „gospodarki szybko się podniosą po pandemii” trzeszczy coraz bardziej w szwach. A przecież to miało być głównym motywem uzasadniającym tak szybkie przejście z bessy do hossy, czyli nie patrzmy na to, co za oknem, ale spójrzmy w przyszłość i ją dyskontujmy kupując ryzykowne aktywa.

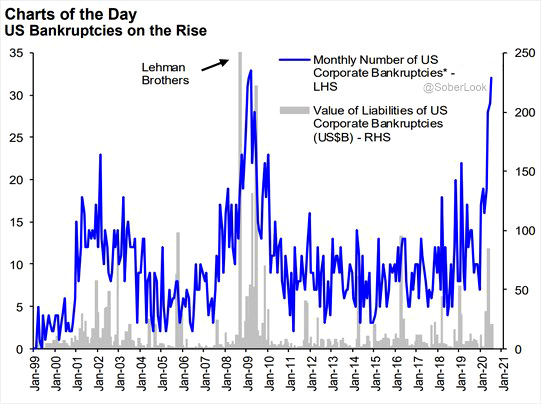

W USA liczba bankrutujących spółek rośnie (wykres poniżej), recesja zaczyna się utrwalać, liczba spółek zombie rośnie (pompowanie pieniędzy w nierentowne biznesy), firmy ostro się restrukturyzują, przez co pracowników zwalnia się na trwale. Pojawiają się szacunki, że bezrobocie znów zacznie rosnąć. Ludzie pozbawienie bezpieczeństwa i lękający się o przyszłość i zdrowie nie są dobrymi konsumentami.

źródło: @soberlook (niebieska krzywa to miesięczna ilość bankructw korporacji w USA)

To miał być góra 2-3 miesięczny blitzkrieg – odmrażamy gospodarki i jedziemy w górę astronomicznym tempem w kształcie litery V. Tymczasem owo V się załamuje i już pojawiają się głosy, że w tym V trzeba zmieścić jakiś ząbek w dół.

Na szczęście dzięki narracji „giełda dyskontuje przyszłość” udało się więc oddzielić hossę od sytuacji realnej gospodarki, pytanie na jak długo? Odpowiedzią i tak będzie narracja wcześniejsza: Fed zasypie wszelkie wątpliwości pieniędzmi.

Narracja „pandemia to zagrożenie” się zużyła. Zresztą nie było wcześniej wystarczających doświadczeń by ją sensownie uwzględnić w działaniach rynków. Te bowiem najpierw ją długo ignorowały, potem drastycznie zareagowały krachem, wreszcie przeszły nad nią do porządku dziennego.

Czy ktoś obstawiał, że giełda tak szybko i wysoko odwróci bieg walących się indeksów? Raczej można być oczekiwać, że w najlepszym wariancie spadki się zatrzymają i akcje będą gdzieś przy dnie przeczekiwać wygaszania pandemii. Sam byłem zwolennikiem takiego właśnie scenariusza. Euforia rynków była więc nieco zaskoczeniem. Spora część inwestorów nie doceniła tak szybkiego odwrotu, ta narracja dała w kość grającym na spadki.

Tradycyjne podejście do inwestowania kazałoby zapytać: czy rynek efektywnie wycenia narrację „COVID-19 to gospodarcza tragedia”? Przecież liczba zarażonych i zgonów gwałtownie rośnie. Leki rozwiązują póki co tylko część tych tragedii, za to kolejne newsy o ich powstawaniu gwałtownie podnoszą kursy, choć w niewielkim stopniu ratuje to gospodarki w najbliższych miesiącach. A szykuje się druga fala.

Okazuje się, że te tragedie służą rynkom już tylko dla dość bałamutnych uzasadnień spadkowych sesji. Walec rynku przejeżdża po nich bez sentymentu. Może i dobrze w jakimś sensie, że w jakimś kącie wszechświata nadzieje ludzkości szybko dało się ożywić w postaci właśnie cen akcji.

W konfrontacji wszystkich tych narracji górą okazał się „masowy skup aktywów”. Wyryć w kamieniu i zastosować. I tylko Buffett wygląda na tym tle jak idiota…

—kat–

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A dlaczego Buffett wygląda jak idiota? Przecież on sprzedał akcje linii lotniczych, które wciąż szorują po dnie i nic nie wskazuje, żeby miało coś się zmienić. Jednocześnie od początku pandemii mówił, że nikt nie wie jak długo potrwa pandemia i jakie będą jej skutki w najbliższych miesiącach czy kwartałach ale że w długim okresie będzie z pewnością gospodarka i giełdy na dużym plusie. Jak powiedział, nie wykorzystał zgromadzonej gotówki bo rząd i Fed uratowały płynność wielu firm w krótkim okresie co sprawiło że do niego nie ustawiały się kolejki i stąd w jego ocenie nie było okazji. Ocenił przy tym, że takie działanie rządu i Fed było korzystne dla gospodarki.

Z jego punktu widzenia jak i działań długoterminowych prawdopodobnie racja jest po jego stronie.

"Wygląda" oznacza obraz widziany oczami innych inwestorów, którzy wykorzystali hossę wbrew tradycyjnym zasadom analizy fundamentów i sytuacji, która nie sprzyja inwestującym w typie Buffetta. On nie kupuje, za to sprzedaje, w krótkim terminie "wygląda" to archaicznie. Zresztą został nazwany przez to idiotą przez Portnoya, samozwańczego przywódcę kupujących podczas pandemii.