Ostrożność nie jest bezwzględną cnotą na rynku finansowym. Sytuacja nie wygląda tak, że im bardziej ostrożny jest indywidualny inwestor tym lepsze wyniki inwestycyjne osiąga w długim terminie. Nadmierna ostrożność, przejawiająca się na przykład w unikaniu rynku akcyjnego, może być istotnym obciążeniem dla wyników inwestycyjnych.

Skuteczne inwestowanie polega na znalezieniu równowagi. Większość inwestorów musi zaakceptować pewien poziom ryzyka, związany na przykład z obecnością na rynku akcyjnym, a nie trzymaniem wszystkich oszczędności na lokacie, by zrealizować swoje cele inwestycyjne. Musi także przejawiać poziom ostrożności niezbędny do zminimalizowania ryzyka katastroficznej straty czyli wysokiego obsunięcia wartości portfela, uniemożliwiającego realizację celów inwestycyjnych.

Zmienność na rynkach akcyjnych, na przykład kilkuprocentowe dzienne tąpnięcia notowań głównych indeksów, które obserwujemy w tym tygodniu, sprawia, że potrzebna jest pewna doza optymizmu potrzebnego by przezwyciężyć dyskomfort związany z obecnością na zmiennym, podatnym na tąpnięcia rynku. Myślę, że jest to powód, dla którego odpowiedzialni zarządzający, doradcy finansowi albo komentatorzy rynkowi starają się w okresach rynkowego tumultu uspokajać inwestorów. Specyfika rynku akcyjnego sprawia, że nie ma łatwiejszego sposobu na uspokajanie indywidualnych inwestorów niż pokazywanie im długiego horyzontu. W długim okresie czasu obecność na rynku akcyjnym oznacza możliwość skorzystania z atrakcyjnych stóp zwrotu.

W dwunastym roku hossy na amerykańskim rynku akcyjnym bardzo łatwo jest jednak pomylić użyteczny rynkowy optymizm z nastawieniem kupuj cholerną korektę czyli BTFD. Jeszcze kilka dni temu S&P 500 znajdował się na historycznych szczytach. Oznacza to, że w okresie ostatnich 12 latach kupowanie każdej korekty, każdego tąpnięcia na amerykańskim indeksie było dobrym pomysłem. Instynktowne reagowanie na każdą rynkową korektę nastawieniem BTFD może wydawać się sprytne i odważne ale moim zdaniem wykracza poza użyteczny rynkowy optymizm.

Wczoraj zarządzający i ekspert inwestycyjny, Barry Ritholtz, zareagował hasłem BTFD na interesujący tekst Michaela Batnicka o tym czy kupowanie tąpnięcia jest skuteczną postawą inwestycyjną. Co ciekawe, Barry Ritholtz, impulsywnie skomentował tekst Batnicka hasłem BTFD choć wyniki analizy Batnicka są negatywne dla idei kupowania jednodniowych tąpnięć.

Michael Batnick sprawdził czy jednosesyjne tąpnięcie na S&P na poziomie 2% i więcej to dobry sygnał inwestycyjny. Porównywał strategię uśredniania kosztu dolara, DCA, ze strategią lokowania większych środków po przynajmniej 2% tąpnięciach. Na przykład zestawił inwestowanie każdego dnia 1,03 dolara z inwestowaniem każdego dnia 1 dolara i 2 dolarów po przynajmniej 2% tąpnięciach. W obydwu strategiach inwestor łącznie wpłaca tę samą kwotę (7 858 USD od 1990 roku) ale w tej drugiej strategii wpłaca więcej po tąpnięciach. Oczywiście jest to tylko eksperyment myślowy bo strategia zagląda w przyszłość. Okazało się, że czysta wersją strategii uśredniania kosztu dolara spisała się lepiej.

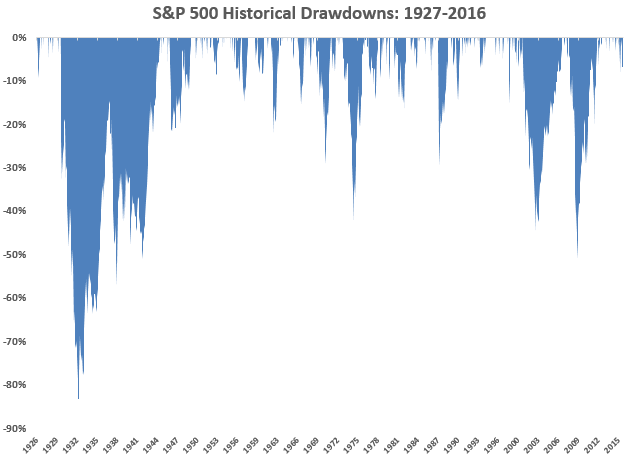

Problem z nastawieniem kupuj cholerną korektę jest jednak poważniejszy. Pokazuje to prosty wykres: obsunięć na S&P 500:

Być może są inwestorzy, którzy wierzą, że rynki finansowe wkroczyły w nową erę, w której zawsze akomodacyjna polityka banków centralnych wyeliminowała ryzyko silnych rynków niedźwiedzia. Jeśli jednak ktoś nie podziela powyższego przekonania to musi pamiętać, że na rozwiniętych rynkach akcyjnych występują także pełnowymiarowe bessy z obsunięciami na poziomie 40%-60% lub głębszymi w ekstremalnych przypadkach. Poniżej wykres obsunięć dla rynku brytyjskiego:

Któraś z korekt będzie więc początkiem pełnowymiarowego rynku niedźwiedzia i moim zdaniem nie wszyscy (to niedopowiedzenie) inwestorzy ukształtowani w duchu BTFD przetrwają ten rynek. Nie wiem czy będzie nim obecna korekta i publikacja niniejszego tekstu nie wynika z takiego przekonania. Myślę, że rozpowszechnienie nastawienia BTFD, naturalnie wśród inwestorów nie posiadających dużej ekspozycji na polski rynek akcyjny, jest dobrym pretekstem do przypomnienia, że użyteczny rynkowy optymizm ma swoje granice.

Warto podkreślić, że podobne zastrzeżenia dotyczą bardzo długiego horyzontu czasowego. Za każdym razem gdy inwestorzy analizują potencjalny wpływ zewnętrznych szoków na rynek akcyjny, takich jak wydarzenia geopolityczne czy trwająca globalna epidemia COVID-19, analitycy rynkowi tworzą zestawienia, które pokazują, że w przeszłości tego rodzaju szoki zewnętrzne nie wpłynęły negatywnie na stopy zwrotu z rynku akcyjnego.

Specyficzny problem tych analiz polega na tym, że większość z nich opiera się na super-wygranym amerykańskim rynku akcyjnym, które od stu kilkudziesięciu latach jest w trendzie wzrostowym. W czasie tego trendu wszystko było okazją inwestycyjną:

- Czy warto było kupować akcje gdy totalitarne mocarstwo było o krok, na przedmieściach Moskwy, od podbicia całej Europy? Tak

- Czy warto było kupować akcje gdy świat uświadomił sobie w czasie Kryzysu Kubańskiego, że jest o jeden niewielki błąd od totalnej wojny nuklearnej i ten stan trwać będzie przez najbliższe dekady? Jak najbardziej

- Czy warto było kupować akcje gdy śmiercionośny wirus grypy w jeden rok zabił tylu Amerykanów, że oczekiwana długość życia spadła o 10 lat? To była okazja.

Można argumentować, że jeżeli szczęście amerykańskiego (albo globalnego) rynku akcyjnego w końcu się skończy to zapewne niewiele będzie miejsc gdzie oszczędności indywidualnego inwestora będą bezpieczne. Martwienie się o taki scenariusz jest więc koncentrowaniem się na rzeczach, na które nie mamy wpływu. Z drugiej strony nie można wykluczyć scenariusza, że rynek amerykański utraci kiedyś swój status, tak jak kiedyś dominującą pozycję stracił brytyjski rynek akcyjny. Zbyt mocne kotwiczenie długoterminowych oczekiwań w ostatnich 100 latach historii amerykańskiego giełdy może więc wykraczać poza granice użytecznego optymizmu.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.