Sceptycznie pisanie o aktywach, których ceny są w fazie rynkowej gorączki niesie ze sobą ryzyko zostania uznanym za idiotę, który szuka dziury w całym gdy wszyscy ludzie z głową na karku zarabiają łatwe pieniądze.

Świadomi tego ryzyka pisaliśmy na Blogach Bossy o kryptowalutach pod koniec 2017 roku. W grudniu tamtego roku przekonywałem, że jest coś gorszego niż stanie z boku rajdu dekady bo na rajdzie dekady można też stracić. Zwróciłem wtedy uwagę na ICOs czyli pierwotne oferty kryptowalut jako sposób wejścia na rynek kryptowalut, który wybiera wielu nowych inwestorów na tym rynku. Podkreśliłem, że należy liczyć się z tym, że wiele z tych ofert okaże się kompletnymi porażkami a pewna część ewidentnymi przekrętami.

W połowie 2018 roku zwróciłem uwagę na badanie rynku ICOs, które pokazało niepewny, zróżnicowany ale w ujęciu całościowym bardzo optymistyczny obraz tego sektora. W okresie od ICO do debiutu na giełdzie kryptowalut przeciętna stopa zwrotu w USD wyniosła 179% (173% jeśli zważymy oferty kapitałem). Po założeniu, że oferty kryptowalut, które nie zadebiutowały na giełdzie w okresie 60 dni przyniosły 50% straty uzyskane przeciętne stopy zwrotu spadły do 57% i 105% (ważone pozyskanym w ICO kapitałem.

Badanie pod tytułem Cyfrowe tulipany? Stopy zwrotu z pierwotnych emisji kryptowalut pokazało spore metodologiczne i praktyczne (trudny dostęp do danych, spore ryzyko błędu przeżywalności) trudności z analizą sektora kryptowalut. Zwróciłem też uwagę, że większość okresu badania przypada na okres bezprecedensowej hossy na rynku i założenie, że segment ICOs będzie generować podobne wyniki w przyszłości nie jest sensowne. Podkreśliłem też olbrzymią różnicę pomiędzy przeciętną stopą zwrotu a medianą stóp zwrotu pokazującą, że przeciętne wyniki generowane są przez niewielką grupę bardzo udanych ICOs.

Wczoraj Joachim Klement pokazał wyniki przeglądu rynku ICOs w 2018 roku. Autorzy badania, Mathias Fromberger i Lars Haffke, zrobili podobny przegląd rynku ICOs w 2017 roku. Porównanie tych dwóch przeglądów, pamiętając, że szczyt gorączki na rynku kryptowalut przypadł na przełom 2017 i 2018 roku, przypomina o kilku uniwersalnych dla całego świata inwestycyjnego regułach.

Fromberger i Haffke liczą stopy zwrotu od pierwotnej emisji kryptowaluty (ceny emisyjnej) do 60 i 180 dnia notowania na rynku wtórnym, czyli giełdzie kryptowalutowej. Podają też stopy zwrotu do połowy następnego roku czyli dla ICOs z 2018 roku do połowy 2019 roku. Kompletnie pomijają ICOs, dla których nie ma danych z rynku wtórnego co generuje zapewne spory błąd przeżywalności i moim zdaniem istotnie zawyża wyniki. Z drugiej strony Fromberger i Haffke nie podają przeciętnych stóp zwrotu ale liczbę ofert, które znalazły się w konkretnych przedziałach stóp zwrotu. Moim zdaniem taki sposób prezentacji danych tworzy bardziej dokładny obraz segmentu.

Warto zauważyć, że choć omawiamy niszowy rynek to jest całkiem spora nisza, zwłaszcza z punktu widzenia polskiego inwestora. W bazie danych za 2018 roku znalazły się 2399 ICOs, z których łącznie pozyskano 14 mld USD kapitału.

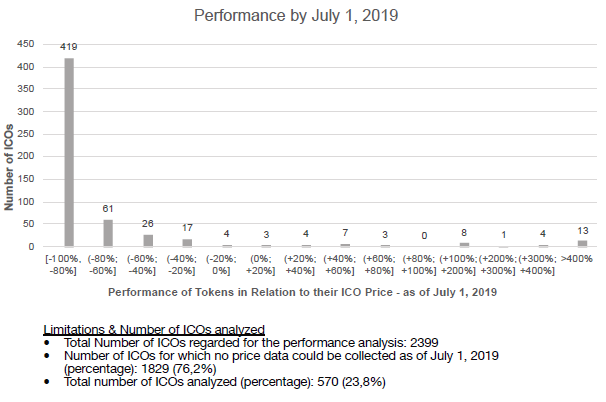

Wykres poniżej pokazuje stopy zwrotu ofert pierwotnych kryptowalut od ceny emisyjnej do kursu na rynku wtórnym w połowie 2019 roku. Proszę zwrócić uwagę, że z 2399 ofert z 2018 roku autorzy znaleźli dane o notowaniach w połowie 2019 dla 570 kryptowalut. To mniej niż jedna czwarta.

Tak więc z rocznika 2018, ta część (24%), która była notowana w połowie 2019 roku stworzyła taką strukturę stóp zwrotu:

- 73% doprowadziło do niemal całkowitej straty pieniędzy inwestorów (powyżej 80% straty)

- 92,5% przyniosło stratę

- 7,5% przyniosło zysk

- 4,5% przyniosło wysoki zysk (powyżej 100%)

- 2,25% przyniosło spektakularny zysk (powyżej 400%)

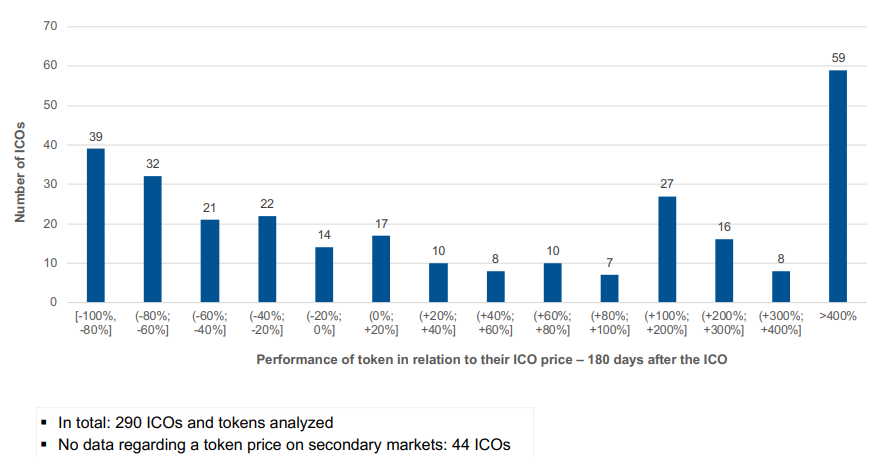

Myślę, że powyższe wyniki całkiem nieźle wyjaśniają dlaczego wybrałem tytuł „Poranek po balandze” ale wybór tytułu będzie jaśniejszy po zajrzeniu do przeglądu ICOs z 2017 roku. W tej analizie autorzy wzięli pod uwagę 450 ofert pierwotnych na rynku kryptowalut z 2017 roku. Pozyskano w nich 6,5 mld dolarów finansowania. Z liczby 450 ofert tylko dla 334 kryptowalut autorzy analizy zdobyli dane o cenie emisyjnej i cenie z rynku wtórnego, w którymś z trzech punktów pomiarowych (60 i 180 dni po ICO i koniec następnego roku czyli grudzień 2018).

Zobaczmy najpierw wyniki po 180 dniach od emisji:

Z tego horyzontu inwestycyjnego rocznik 2017 wygląda atrakcyjnie:

- 56% przyniosło zyski

- 37% przyniosło zysk powyżej 100%

- 20% przyniosło spektakularny zysk (powyżej 400%)

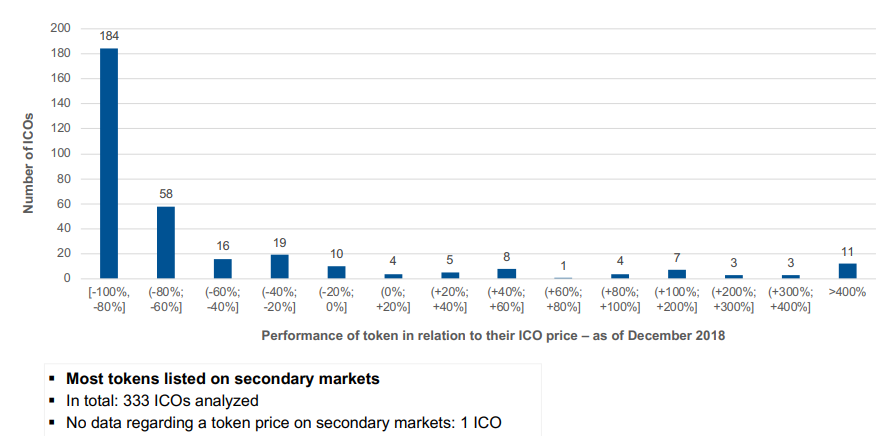

Zobaczmy jak wyglądały wyniki rocznika 2017 pod koniec następnego roku, w grudniu 2018:

Szczyt gorączki na rynku kryptowalut to przełom 2017 i 2018 roku. Grudzień 2018 roku to formowanie się lokalnego dołka, z którego w 2019 roku nastąpiło odbicie. W tym okresie z rocznika 2017:

- 55% przyniosło niemal kompletną ruinę

- 86% przyniosło stratę

- 14% przyniosło zysk

- 7% przyniosło wysoki zysk (powyżej 100%)

- 3% (11 kryptowalut) przyniosło zysk powyżej 400%

Z powyższych rozważań warto wyciągnąć dwa wnioski. Zwykli inwestorzy, tak zwana „ulica”, przyciągana jest do aktywów, rynków lub sektorów po pewnym okresie świetnych wyników tamże generowanych. Okres tych świetnych wyników zapewnia dane, na podstawie których nowi inwestorzy formułują swoje oczekiwania. W przypadku konwencjonalnych rynków obsługiwanych przez tradycyjny sektor finansowy jest to także podstawowe źródło danych dla materiałów marketingowych. Przykład pierwotnych ofert kryptowalut z lat 2017 – 2018 świetnie pokazuje, że między tak wyrobionymi oczekiwaniami a realnymi wynikami inwestycji może wystąpić przepaść.

Pierwotne oferty kryptowalut to jeden z segmentów rynku finansowego, w którym super-zwycięzcy (niewielki odsetek aktywów z bardzo wysokimi stopami zwrotu) odgrywają kluczową rolę w generowaniu wyniku segmentu. To zjawisko typowe dla dużej części rynku akcyjnego ale są segmenty, w których jest ono wyjątkowo silne: spółki na wczesnym etapie rozwoju albo spółki zagrożone upadłością to przykłady takich segmentów. Na rynku pierwotnych ofert kryptowalut istniała istotna różnica pomiędzy przeciętnymi wynikami rynku a doświadczeniem typowego inwestora z ulicy. Dlaczego?

Moim zdaniem należy założyć, że typowy Kowalski czy Smith wchodzących na rynek ICOs w 2017 czy 2018 roku inwestował co najwyżej w kilka projektów. Większość inwestorów przyciągniętych gorączką nie miała zdywersyfikowanego portfela a tym samym ponosiła spore ryzyko, że projektach, które wybrali nie znajdzie się żaden super-zwycięzca. Dlatego wyniki inwestycyjnego typowego Kowalskiego na tym rynku mogą znacznie odbiegać od przeciętnych stóp zwrotu dla sektora podawanych w niektórych opracowaniach.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.