Omawiając dopiero co strategie stosowane przez Jima Simonsa i jego fundusz Medallion obiecałem pokazać przykład statystycznej zależności istniejącej w danych, którą można spróbować praktycznie wykorzystać w tradingu.

Nie wiem, czy korzysta z niej sam Medallion w swoich algorytmach, z pewnością jednak bez problemu wykryto ją tam skanując dane w poszukiwaniu powtarzających się wzorów zachowań cen.

Ja sam bardzo lubię tego rodzaju anomalie, powiązania i wzory poszukiwać, wielokrotnie dawałem temu wyraz na blogu. Już tylko samo badanie relacji w cenach otwarcia i zamknięcia sesji dla wszystkich instrumentów pozwala na ciekawe odkrycia. Jedno z nich, bardzo proste, poniżej.

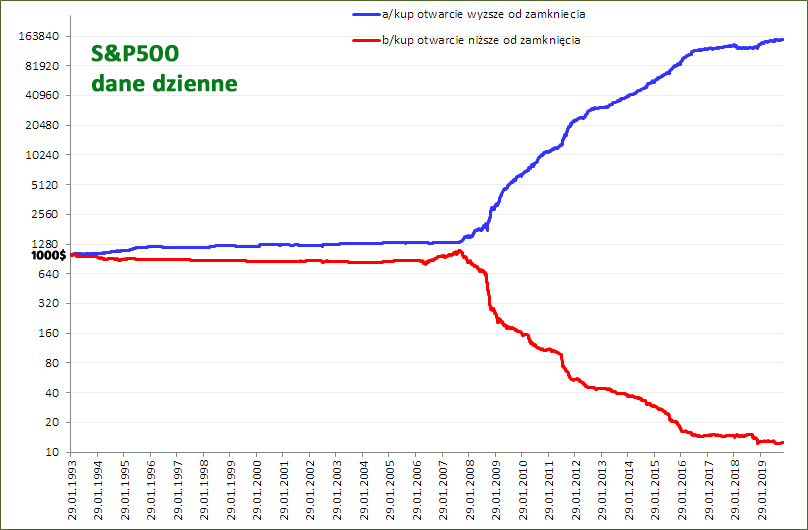

Zrobiłem prosty test na danych, który miał pokazać:

a/ jak wygląda statystyka jeśli zasymulujemy kupowanie indeksu S&P500 na otwarciu sesji wówczas, gdy jest ono WYŻSZE niż zamknięcie sesji poprzedniej, a następnie przetrzymamy ową pozycję do końca sesji i zamkniemy,

b/ jak wygląda statystyka jeśli zasymulujemy kupowanie indeksu S&P500 na otwarciu sesji jeśli jest ono NIŻSZE niż zamknięcie sesji poprzedniej i wyjdziemy z pozycji po cenie zamknięcia.

Rezultat jest zaskakujący i pokazuję go adekwatnie na 2 krzywych zmian kapitału poniżej na wykresie. Pozostałe warunki tego testu były następujące:

1. Używam dane dzienne indeksu S&P500 od 1993 roku, pobrane z finance.yahoo.com

2. Nie liczę prowizji ani poślizgów po to, by wykryć sam czysty efekt.

3. W każdej transakcji kolejnej używam 100% dostępnego kapitału.

4. Zmiany po każdej transakcji doliczam w procentach.

5. Kapitał startowy 1000 USD.

Oczywiście nie kupimy samego indeksu, to jedynie teoretyczne założenie, możemy jedynie w realnych warunkach posłużyć się jakimkolwiek instrumentem pochodnym na ten indeks, np. kontraktem CFD czy ETFem.

Tak wygląda wynik łączny w obu symulacjach a/ i b/ zadeklarowanych wyżej:

Jak to interpretować?

Otóż kupując indeks na otwarciu sesji, o ile jest wyższe od poprzedzającego zamknięcia, i przetrzymując go do końca sesji, łącznie możemy się spodziewać zysków znacząco przekraczających straty z nietrafionych wejść tego rodzaju. Odwrotnie wygląda to wówczas, gdy kupujemy otwarcie wypadające niżej niż zamknięcie sesji poprzedniej –łączne straty przy powtarzaniu takiej transakcji mogły wyzerować kapitał.

Czy da się to zastosować bezpośrednio do tradingu? Otóż nie, ponieważ należy doliczyć do tego prowizje co dzień płacone (lub spread na kontraktach CFD), co wymazuje potencjalne zyski. Nic jednak straconego!

Oto PORADY jak wykorzystać taką ewidentną anomalię:

1. Do spekulacji typu intra-day.

Jeśli wiemy, że istnieją większe szanse zysku gdy zamknięcia pojawiają się wyżej niż otwarcie, to gramy głównie pod długiej stronie rynku (np. na kontraktach). Trzeba jednak powiedzieć, że takie szanse to rezultat wielu transakcji, nie zawsze bowiem osiągniemy 100% trafności. Powyższy wykres zlicza bowiem tylko łączne potencjalne zyski w relacji do strat, szansa związana z codzienną trafnością to zupełnie inna para butów.

Jeśli z kolei wiemy, że wyższe są łączne straty przy grze na otwarciu niższym od poprzedniego, ustawiamy się raczej po krótkiej stronie rynku w spekulacji jednodniowej.

2. Możliwe jest dodawanie kolejnych filtrów, które zwiększą trafność, zmniejszą ryzyko czy zwiększą relację zysk/ryzyko.

3. Można wydłużyć okres otrzymywania pozycji, o ile jest zyskowna na koniec dnia. Zresztą statystyki przetrzymywania przez noc są również ciekawe.

4. Można planować według tego działania innych strategii, o ile pozycje są otwierane lub zamykane po kursach otwarcia/zamknięcia.

5. O ile któryś z brokerów pójdzie z obecnym trendem i pozwoli bezprowizyjnie grać na pochodnych indeksu, można strategię zastosować żywcem do inwestowania.

Tego rodzaju anomalii istnieje sporo. Co ciekawe algorytmy ani fundusze nie są w stanie za pomocą arbitrażu ich zneutralizować. Korzystajmy więc póki istnieją.

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dlaczego te rozbieżności zaczynają się wyraźnie od 2008?

Specyfika danych. Wcześniejsze otwarcia równe są zamknięciom z poprzedniej sesji, więc nie było praktycznie materiału do obróbki. Celowo to pokazuję.

Ponadto efekt procentu składanego, czyż nie?

Procent składany oczywiscie multiplikuje efekt, ale nie jest przyczyną braku efektu wcześniej – po prostu specyfika otwarć nie pozwalała na jego powstawanie.