Tydzień temu przypomniałem dwie reguły, które są doskonale znane niemal wszystkim inwestorom, a które tylko niewielka część z nich uwzględnia w procesie inwestycyjnym. Były to „giełda to nie to samo co gospodarka” oraz “wysokie historyczne stopy zwrotu nie gwarantują zysków w przyszłości”. Jest więcej takich zasad.

Do tej grupy reguł można dodać stwierdzenie, że prognozowanie w kilkuletnim i dłuższym horyzoncie czasowym ma przede wszystkim funkcję rozrywkową. Niemal każdego dnia media finansowe przypominają o nietrafionych prognozach analityków i znanych inwestorów. Pod koniec każdego roku i pod koniec każdej dekady publikowane są zestawienia „największych wzrostów” i „największych spadków”. Liderzy zestawień „największych wzrostów” są często bardzo niespodziewani mimo tego, że patrzy się na nich z przewagą efektu pewności wstecznej. Realistyczni inwestorzy uświadamiają sobie wtedy, że próba wybrania spółek, które po 10 latach okażą się liderami dekady jest przedsięwzięciem zuchwale ambitnym.

Jednocześnie ci sami inwestorzy z zainteresowaniem czytają nowe prognozy i śledzą blogi inwestycyjne, których autorzy prognozują to co stanie się w najbliższym roku lub najbliższych latach.

Pomyślałem, że koniec dekady to dobry moment by przypomnieć o tym, że prognozowanie w kilkuletnim horyzoncie czasowym ma wartość rozrywkową. Wykonywane z właściwym nastawieniem może być interesującym i budującym skromność ćwiczeniem intelektualnym. Nie powinno natomiast być traktowane jako coś więcej.

Jednak przeglądnięcie wykresów kilku ważnych danych makroekonomicznych uświadomiło mi, że sytuacja w ostatniej dekadzie nie tyle bardzo oddaliła się od hipotetycznych prognoz z końca 2009 roku co oddaliła się jednym kierunku: optymistycznym. Zdaję sobie sprawę, że spoglądanie na minioną dekadę z nastawieniem „mieliśmy sporo szczęścia” może być potraktowane jak prowokowanie polskich inwestorów ale zakładam, że większość z nich zaakceptowała, że GPW jest tylko niewielkim fragmentem globalnego systemu finansowego.

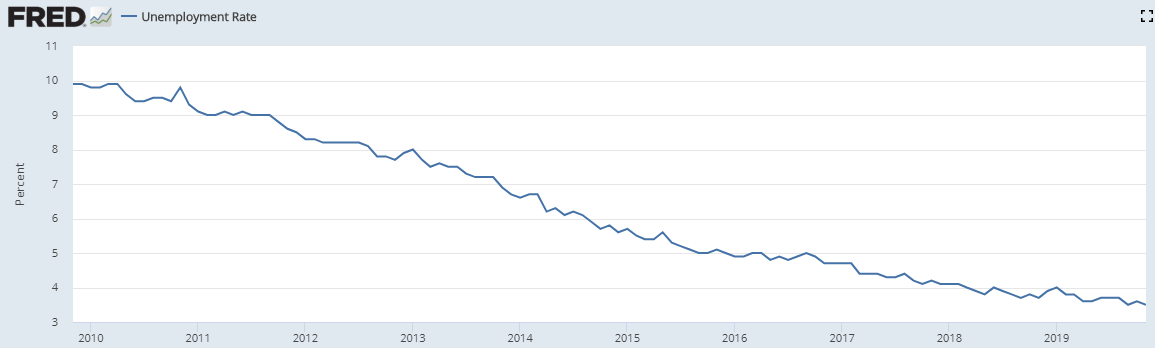

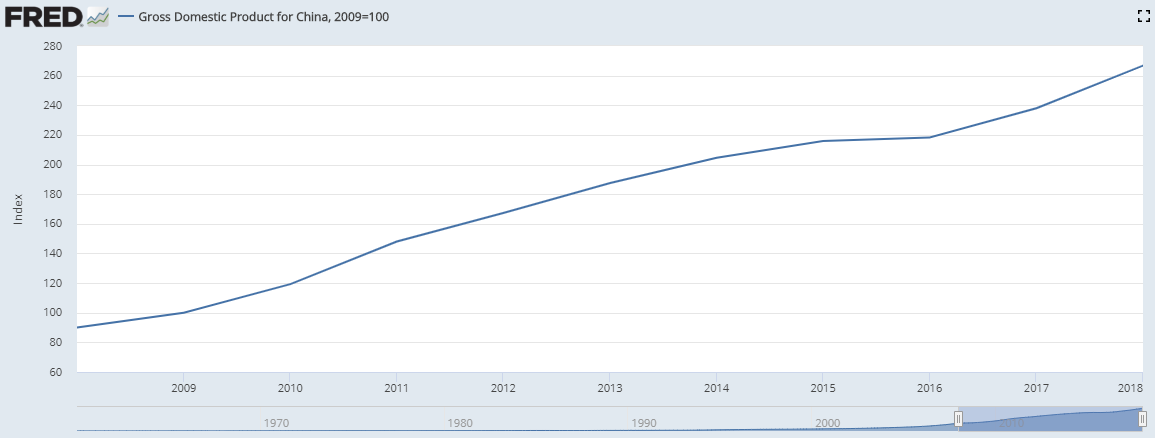

Myślę, że nawet osoby, które w ostatniej dekadzie przejawiały optymistyczne lub relatywnie optymistyczne nastawienie muszą przyznać, że nie oczekiwały w 2009 roku, że przez najbliższą dekadę amerykańska gospodarka dołoży 22 miliony miejsc pracy, bezrobocie spadnie z 10% do 3,5% a chińska gospodarka rok do roku dokładać będzie wysokie kilka procent wzrostu gospodarczego.

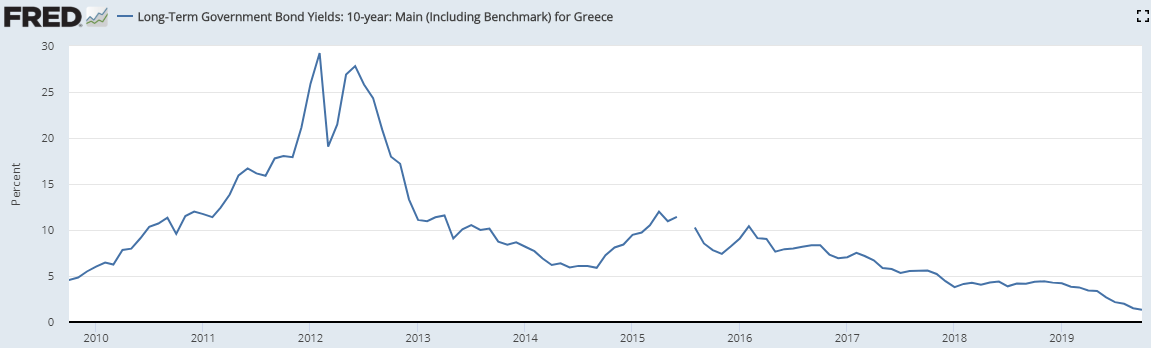

W 2012 roku oczekiwanie, że europejski kryzys zadłużeniowy zostanie zneutralizowany do tego stopnia, że rentowność greckich 10-letnich obligacji spadnie pod koniec dekady poniżej 1,5%, także wydawało się skrajnym optymizmem.

Myślę, że rację ma Morgan Housel, który zauważył, że ktoś kto pod koniec 2009 prognozowałby równie optymistyczny scenariusz dla globalnej gospodarki i notowań kluczowych klas aktywów (z wyjątkiem surowców i akcji rynków wschodzących) wyglądałby na osobę mocno oderwaną od rzeczywistości. Pod koniec 2019 łatwo jest to wszystko zracjonalizować: dziesięć lat temu myślenie większości uczestników rynku finansowego było pod przemożnym wpływem globalnego kryzysu finansowego. Kilka miesięcy po tym jak o włos uniknęło się totalnego krachu, trudno formułować optymistyczne prognozy na nadchodzącą dekadę. W tym miejscu powstaje interesujące pytanie: czy obecnie myśląć o przyszłości ciągle jesteśmy pod wpływem traumy globalnego kryzysu finansowego czy może pod wpływem 10-letniego okresu ożywienia gospodarczego?

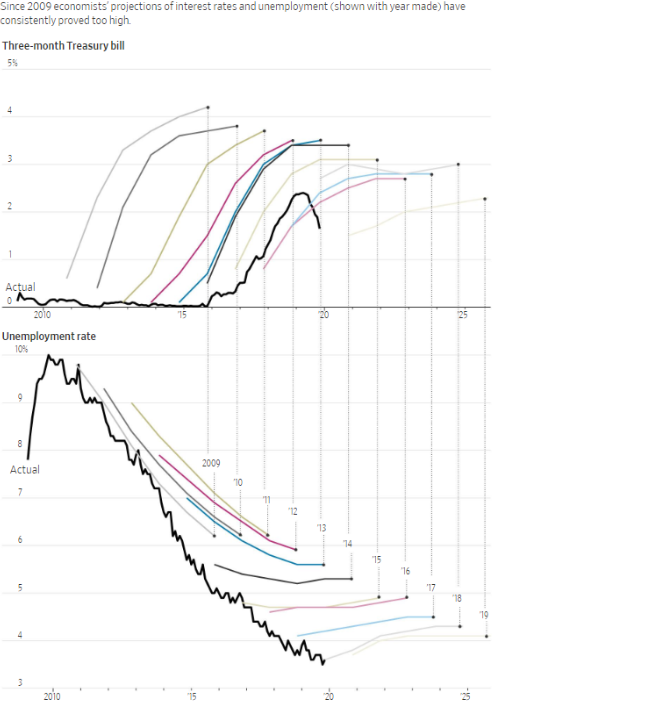

Wykres Jana Hatziusa z Goldman Sachs pokazuje jednak, że post-kryzysowa ostrożność utrzymywała się przez dużą część mijającej dekady.

Część czytelników może w tym momencie zaprotestować i powiedzieć, że czas nie kończy wraz końcem 2019 roku i z pełną oceną tego co stało się w drugiej dekadzie XXI wieku należy jeszcze poczekać. To jest słuszne zastrzeżenie. Rzecz w tym, że nie jest moim zamiarem ocenianie mijającej dekady lecz relacjonowanie tego co się stało i zestawienie z tym czego większość inwestorów, także tych optymistycznie nastawionych, oczekiwała pod koniec 2009 roku. Po drugie oferowane przez amerykański rynek akcyjny czy rynek obligacji stopy zwrotu były w zasięgu optymistycznie nastawionych inwestorów i to co zdarzy się po 2019 roku tego faktu nie zmieni.

Inni czytelnicy mogą zapytać: jeśli tak wygląda sytuacja gdy mieliśmy fuksa to jak będzie wyglądać sytuacja gdy będziemy mieć mniej szczęścia? To pytanie może odnosić się zarówno do polskiego rynku akcyjnego jak i do głębszego spojrzenia na zachowanie amerykańskiej gospodarki, na przykład w kontekście dystrybucji dochodowych efektów wzrostu gospodarczego.

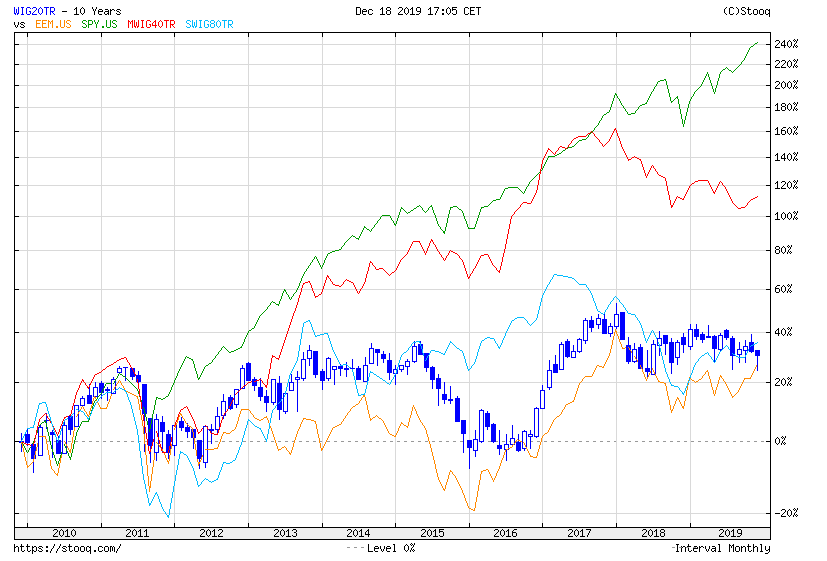

Jeśli jednak spojrzymy na polski rynek akcyjny z perspektywy dekady to dojdziemy do wniosku, że o ile rozczarowanie jest uprawnione to trudno mówić o katastrofie. Tym bardziej, że wyniki głównego polskiego indeksu (z uwzględnieniem dywidend) nie odbiegają od wyników całego segmentu rynków wschodzących. Wykes poniżej pokazuje wersje total return trzech czołowych polskich indeksów i ETFy oparte o indeksy S&P 500 i MSCI Emerging Markets:

Interesująco wyłamuje się indeks średnich spółek, którego wyniki w ostatniej dekadzie powinny zadowolić przeciętnego inwestora. Przewaga MWIG40 nad małymi spółkami i blue chipami inspiruje natomiast do pytań o przyczyny relatywnej przewagi indeksu średnich spółek na giełdzie w Warszawie.

Z drugiej strony jeśli zestawimy ze sobą podstawowe wyniki makroekonomiczne polskiej gospodarki i rozczarowujące stopy zwrotu z polskiego rynku akcyjnego będziemy chcieli powtórzyć stwierdzenie Housela: ktoś kto poprawnie prognozowałby wyniki gospodarcze i giełdowe stopy zwrotu zostałby uznany w 2009 roku za osobę oderwaną od rzeczywistości.

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mam na to papier. W 2010 roku na konferencji SII w Zakopanem (w panelu dyskusyjnym) powiedziałem – "kupować cokolwiek – kupować ryzyko". To była letnia konferencja, więc jakiś maj albo kwiecień. Zresztą historia notek na blogach jakoś to też odzwierciedla.

Można to nazwać fuksem, chociaż wówczas było naprawdę trudno przeciwstawić się tej całej fali pesymizmu. Naprawdę przez ostatnie 10 lat trzymanie się długiej strony rynku (na rynkach zagranicznych) było przeciwstawianiem się noblistom, medialnym gwiazdom i całej masie ludzi jakoś tam obecnych na świeczniku, do którego nigdy nie aspirowałem. To było naprawdę trudne, bardzo trudne, ale płaciło i płaci.

Naprawdę jednak problem jest inny, jeśli się wówczas zastosowało zasadę "put your money where your mouth is", to trzeba było te 10 lat wytrzymać na rynku, robić timing, realizować zyski, reinwestować zyski. Szczerze mówiąc nawet ostatnio powiedziałem mojej żonie, której wiedza o rynku jest szczątkowa, żeby przejęła decyzje o tym, kiedy sprzedać, bo mój overconfidence może nas kosztować za dużo.

@ Adam Stańczak

Mam inne doświadczenia. W moich tekstach kilka razy pisałem, że gdzieś koło 2015 roku zrobiłem się ostrożny. Nie oznacza to wyjścia z rynku, nie mówiąc o graniu na spadki, ale bardziej konserwatywne zarządzanie ryzykiem. To nie jest wielki problem w przypadku mojego podejścia. Byłby większy problem przy typowym długoterminowym portfelu akcyjnym. Tym niemniej, nie spodziewałem się, że do końca 2019 największym sukcesem niedźwiedzi będzie 20% korekta (ta z końca 2018 roku).

To było naprawdę przyjazne 10 lat dla kogoś kto wszedł na długą pozycję na globalnych akcjach i był w stanie wytrzymać szum medialny.

Nie chcę psuć szampańskiego nastroju, ale… Przerabialiśmy tę dyskusję przy okazji millennium: koniec dekady jest ZA ROK 🙂

@ aard

Tym lepiej dla nas. Dwa razy będziemy świętować 🙂