Niewiele jest łatwiejszych rzeczy w dziesiątym roku ożywienia gospodarczego w USA niż rozliczanie skrajnie pesymistycznych komentatorów z apokaliptycznych prognoz. Zapowiadany przez nich kryzys (jeszcze) nie nadszedł więc to oczywiste, że ich prognozy okazały się błędne a uwzględnienie ich w strategii inwestycyjnej oznaczałoby konieczność pogodzenia się ze spadkiem wyników portfela.

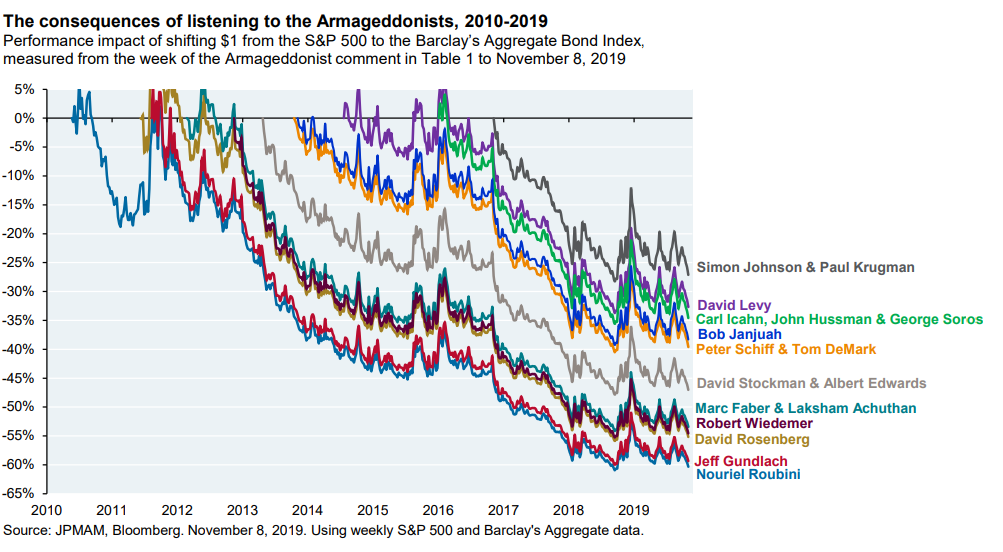

Michael Cembalest z JP Morgan stworzył „viralowe” zestawienie pokazujące ile straciliby inwestorzy gdyby przenieśli swoje aktywa z rynku akcji (reprezentowanego przez S&P 500) na rynek obligacji (reprezentowany przez Barclay’s Aggregate Bond index) w momencie opublikowania głośnych negatywnych prognoz przez znane postacie ze świata finansów i ekonomii. W zestawieniu Cembalesta nie brakuje gwiazd. Jest noblista Paul Krugman (były ekonomista jak określa go Cliff Asness), jest sam dr Kryzys czyli Nouriel Roubini, jest król obligacji Jeff Gundlach i George Soros – człowiek, który złamał bank Anglii. Jak łatwo się domyśleć „posłuchanie”, którejś z głośnych pesymistycznych prognoz ujętych w zestawieniu JP Morgan skończyłoby się sporymi relatywnymi stratami. Pokazuje to wykres dnia (na stronie FT Alphaville można znaleźć zestawienie treści prognoz, na których oparto wykres):

Jeśli weźmiemy pod uwagę popularność, którą zyskało opracowanie JP Morgan to możemy uznać, że media finansowe i komentatorzy rynkowi z równym entuzjazmem komentują apokaliptyczne prognozy co rozliczenia nietrafionych apokaliptycznych prognoz. To sytuacja korzystna zarówno dla mediów (mają czym wypełnić strony) jak i dla samych prognozujących (mają ekspozycję medialną nawet wtedy gdy prognozy okażą się błędne). A w końcu nadejdzie kryzys (choć niekoniecznie przypominający skalą globalny kryzys finansowy sprzed dekady) i jakieś pesymistyczne prognozy znów stworzą nowych guru.

Warto zwrócić uwagę, że wielu komentatorów (inwestorów, ekonomistów), którzy w ostatniej dekadzie formułowało skrajnie-pesymistyczne prognozy należało go grupy ludzi, którzy mocno zyskali na ostatnim kryzysie (albo dlatego, że zarobili na nim dzięki krótkim pozycjom albo dlatego, że zostali uznani przez media za ekspertów, którzy przewidzieli kryzys). W wielu przypadkach wynika to z permanentnego ultra-niedźwiedziego nastawienia (dobrym przykładem jest Peter Schiff). Media finansowe oraz sami inwestorzy przywiązują ogromną wagę do opinii ludzi, którzy w ostatnim okresie zasłynęli trafną, mocną prognozą. Tak jakby jedna udana prognoza była wystarczającym powodem by uznać kogoś za eksperta od prognozowania.

Pisałem niedawno, że można przedstawić sektor funduszy inwestycyjnych jako konkurs rzutu monetą. Rzucają zarządzający funduszami a inwestorzy obsypują pieniędzmi tych z nich, którym przytrafi się jakaś dłuższa seria. Myślę, że sektor medialnych ekspertów (na czele z ekspertami z mediów społecznościowych) można przedstawić jako grę w ruletkę. Wystarczy, że ktoś raz bardzo głośno trafnie wykrzyczy jedną liczbę a przez następne kolejki wszyscy w promieniu dziesięciu metrów obstawiają to samo co on. W trakcie tych następnych kolejek tymczasowy guru ruletki pisze książki, udziela wywiadów i organizuje płatne szkolenia z gry w ruletkę.

Ten mechanizm nie dotyczy tylko kasandrycznych prognoz. Wręcz przeciwnie. Myślę, że jest najbardziej rozpowszechniony na rozgrzanych rynkach. Jest to tym łatwiejsze, że na ogarniętych gorączką spekulacyjną rynkach (takich jak kryptowaluty kilka lat temu albo sektor marihuany kilka miesięcy temu) bardzo łatwo pomylić trend wzrostowy z umiejętnościami inwestycyjnymi.

Zestawienie Cembalesta powinno także zainspirować aktywnych inwestorów do ponownego zastanowienia czy konsumowanie prognoz makro (dla całego rynku), w ujęciu globalnym wnosi jakąś wartość do ich strategii inwestycyjnych. Czy można sobie wyobrazić jakiś sensowny sposób budowania przewagi inwestycyjnej na bazie czytania felietonów Paula Krugmana czy oglądania wywiadów z Jeffem Gundlachem? Jeśli nie, to poświęcanie uwagi takim prognozom jest w najlepszym wypadku stratą czasu z inwestycyjnego punktu widzenia. W mniej optymistycznym scenariuszu będzie wpływać na nastawienie inwestora i może w sposób niemal niezauważony wpływać na decyzje inwestycyjne. Myślę, że na poziomie emocjonalnym większość z nas nie może się uodpornić na informacje, że ktoś z dużym autorytetem w świecie finansów ma mocną (optymistyczną lub pesymistyczną) opinię o globalnym rynku lub światowej gospodarce.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.