Pod koniec sierpnia ukazało się interesujące badanie brazylijskich inwestorów indywidualnych, którzy zajmowali się day tradingiem na kontraktach na brazylijski indeks giełdowy. Badanie ma poważną wadę ale nawet z jej uwzględnieniem stanowi kubeł zimnej wody na głowy wszystkich, którzy rozważają day trading na własny rachunek jako potencjalną karierę zawodową.

Fernando Chague, Rodrigo De-Losso i Bruno Giovannetti w badaniu Day Trading for a Living? pozyskali od brazylijskiej Komisji Papierów Wartościowych dane o transakcjach indywidualnych inwestorów w latach 2012-2017. Transakcje obejmowały kontrakt mini-Ibovespa czyli kontrakt mini na główny brazylijski indeks giełdowy. Autorzy podają, że pod względem wolumenu jest to trzeci najbardziej popularny instrument finansowy na świecie: popularniejszy od E-mini S&P 500.

Akademicy nie posiadali informacji na przykład o środkach na kontach inwestycyjnych co kompletnie pozbawia kontekstu uzyskane przez nich dane o przeciętnych dziennych stratach i zyskach. Badacze zajmują się transakcjami nowych inwestorów. Właściwe badanie zaczyna się od roku 2013 a nowi inwestorzy to ci, którzy w 2012 roku nie zawierali żadnych transakcji.

Łącznie zidentyfikowali 19 648 osób, które w latach 2013-2015 zaczęły handlować kontraktem na brazylijski indeks giełdowy. Badacze liczyli przeciętny dzienny zysk/stratę dla każdego inwestora i przeliczali tę wartość na dolary. Uwzględniali też koszty transakcyjne ale żadnych dodatkowych kosztów np. abonamentu u brokera albo szkoleń. Nie uwzględnili też podatków.

Największą wadą badania jest uwzględnianie tylko tych sesji, w których liczba kupionych i sprzedanych kontraktów na rachunku była równa. Nie potrafię znaleźć technicznych ani merytorycznych powodów narzucenia tak dużego ograniczenia. No chyba, że autorzy chcieli pozostać przy bardzo sztywnej definicji day tradingu.

Z drugiej strony nie widzę też powodów by wyniki transakcji otwieranych i zamykanych tego samego dnia miałyby się istotnie różnić (zwłaszcza na korzyść transakcji z tego samego dnia) od transakcji o kilkudniowym czasie trwania. Autorzy zwracają nawet uwagę, że przy skłonności indywidualnych inwestorów do przetrzymywania stratnych pozycji i szybkiego realizowania zysków na zarabiających pozycjach ograniczenie badania tylko do ściśle zdefiniowanego day tradingu może podwyższyć uzyskane w badaniu wyniki inwestorów indywidualnych.

Z zidentyfikowanych 19 648 inwestorów powyżej 300 dni zajmowało się day tradingiem 1 551 osób. Z tej grupy zysk netto (po uwzględnieniu kosztów transakcyjnych) uzyskało… 47 osób czyli około 3%. To jest pierwsza wartość, która zwraca na siebie uwagę. Warto zauważyć, że jest to wartość, która negatywnie odstaje od wyników podobnych badań. W zaprezentowanym w artykule Day Trading for a Living? przeglądzie badań wyników indywidualnych inwestorów zajmujących się day tradingiem uzyskano wyniki w przedziale od 19% do 36%.

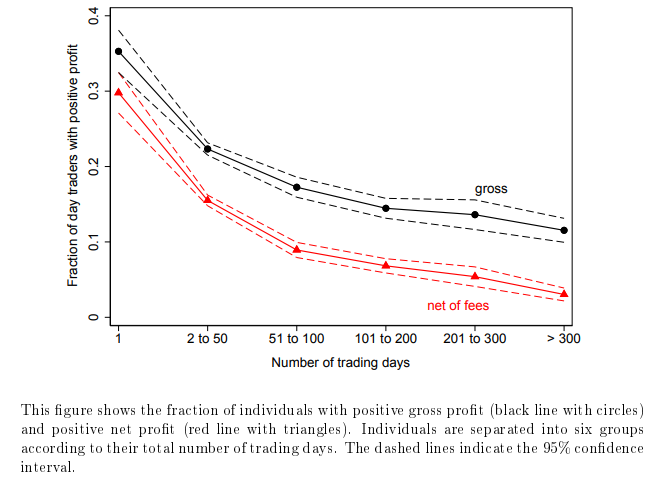

Drugą kwestią, która przykuwa uwagę jest tendencja, że im dłużej inwestorzy zajmowali się day tadingiem tym mniejsze mieli „szanse” na osiągnięcie zysku netto. Wspomnianą tendencję pokazuje poniższy wykres:

Jest to niepokojący wzór, którzy przypomina na przykład zagregowane wyniki gier losowych w kasynie a nie wyniki uczestniczenia w aktywności, której można się skutecznie nauczyć. Nie oznacza to, że skutecznego day tradingu nie można się nauczyć. Po prostu dane z brazylijskiego rynku sugerują, że nie robią tego indywidualni inwestorzy zajmujący się day tradingiem.

Autorzy podają także przeciętne dzienne zyski dla nielicznej grupy, 47 inwestorów, którzy zajmowali się day tradingiem więcej niż 300 dni i osiągnęli zyski. Ze względu na brak informacji o wielkości rachunków dane te pozbawione są kontekstu. Odnotujemy jednak, że z tej grupy tylko 7 inwestorów uzyskało przeciętne dzienne zyski na poziomie 100 USD i więcej. Lider zarabiał dziennie przeciętnie 310 USD. Przeciętne dzienne zyski większe niż brazylijska pensja minimalna (16 USD) uzyskało 17 inwestorów.

Jestem przekonany, że badania z Brazylii odbiją się sporym echem w mediach finansowych. Sprzyja temu krzykliwy sposób prezentowania wyników. Akademicy sugerują nawet, że publikacja wstępnych wyników badań w marcu 2019 roku i ich nagłośnienie przez brazylijskie media wpłynęły na trend liczby indywidualnych inwestorów zajmujących się day tradingiem na brazylijskiej giełdzie.

Z drugiej strony badania niewiele wnoszą do tego co już wiemy o indywidualnych inwestorach i aktywnym inwestowaniu. Skuteczne aktywne inwestowanie jest bardzo rzadką umiejętnością. Zdecydowana większość indywidualnych inwestorów decydujących się na aktywne inwestowanie albo day trading jako zarabianie na życie porywa się tak naprawdę z motyką na słońce. Przede wszystkim dlatego, że zdecydowana większość ma zbyt mały kapitał by myśleć o day tradingu jako sposobie na utrzymywanie się. Przynajmniej przy realistycznych założeniach dotyczących potencjalnych rocznych zysków i potencjalnych obsunięć. Nawet przy założeniu, że w długim terminie będą zarabiać na rynku skazują się na porażkę przez niedokapitalizowanie.

Dlatego można założyć, że jeśli ktoś sugeruje, że day trading na własny rachunek może być realistyczną ścieżką kariery to zapewne ma coś do sprzedania potencjalnym day traderom. Z reguły są to „ekskluzywne” szkolenia.

27 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Opisywane badanie jest w fazie working paper więc autor tego wpisu może wysłać autorom badania swoje uwagi. Naukowcy raczej czytają takie e-maile i są skłonni po dobrej argumentacji uwzględnić poprawki w finalnej wersji artykułu która pójdzie do jakiegoś czasopisma.

@ Adam

Dobry pomysł.

Już w pierwszym zdaniu artykułu można znaleźć odpowiedź na jedną z wątpliwości opisanych we wpisie.

"Day trading is the activity of buying and selling the same financial asset on the same day in the same quantity"

same quantity

Po prostu tak sobie założyli albo to jest standard w tego typu badaniach.

@ Adam

Zasugerowałem, że przyjęli sztywną definicję day tradingu. Z mojego doświadczenia taka definicja jest zbyt wąska i moim zdaniem lepiej utożsamiać DT z krótkoterminową spekulacją.

Przeczytałem ten artykuł. Moim zdaniem jest to bardzo wczesna wersja analizy. W obecnej formie nie jest to jeszcze artykuł naukowy, który do druku przyjęłoby jakieś dobre czasopismo naukowe z zakresu ekonomii i finansów. Bardziej to przypomina na szybko sklecony raport. Tego typu artykuły wiszą na SSRN czasami i po kilka lat zbierając komentarze środowiska zanim wykształci się z tego sensowna analiza.

Do myślenia trochę daje jak duża część traderów wypada z giełdy po zaledwie kilku dniach aktywności. Podejrzane są te dane.

@ Adam

Hm. Artykuł w wersji roboczej jest od marca. To już pół roku. Założyłem, że jeśli byłby tam jakiś wielki błąd to po pół roku i sporej ekspozycji medialnej w Brazylii byłby wyłapany. Stąd wziąłem artykuł na bloga.

Swoją drogą czy Bossa może wykonać podobną analizę na danych własnych klientów ?

Czy klienci mają w umowie zapis o możliwości wykorzystania danych transakcyjnych do anonimowych analiz statystycznych przez dom maklerski ?

Poczucie humoru warte odnotowania.

@ dorota

Moje? Ich? Zamierzone? Niezamierzone?

A więc "ich". Pewnie zamierzone 🙂 Uśmiech dla administratora strony.

NIe wiem co jest tutaj dziwnego z tym kubłem.

W rok czasu wyszkolić systematycznie zarabiającego daytradera to jest wyzwanie dla mistrza.

A wiekszość jak nie wszyscy z tych osób takiego nie miało i mieć nie będzie skazani na błądzenie we mgle.

Stąd spadający odsetek wygrywających w funkcji czasu to jest oczywistość .

Czas wszystko weryfikuje.Tak być musi.

Nawet jak popatrzysz na wyniki systemów mechanicznych to im dłużej tym gorzej z przetrwaniem.

Trzeba nauczyć się dostosowywać do zmian i jednocześnie nie dać się im porwać i te dwie rzeczy są odwrotnie proporcjonalne względem siebie.

Nie jestem zdziwiony. Po kilkudziesięciu latach nie znam nikogo z osób mojego otoczenia z którymi zetknąłem się na rynku , które zarabiają , a było ich naprawdę wielu i niemało z nich miało okresy prosperity przez jakiś czas.

"pozyskali od brazylijskiej Komisji Papierów Wartościowych dane"

Myślę że tutaj może znajdować się poważny błąd – otrzymali surowe dane, które nie wskazują jaki odsetek inwestorów faktycznie ma długofalową intencję zarabiania, a jaki traktuje to jako formę rozrywki – możliwe że część z nich świadomie bawi się w hazard a nie w trading

Zawsze będzie problem z takimi badaniami. Bo nie wiadomo, czy klient ma konta w innych biurach. Bo nie wiadomo jaka to jest część jego strategii. Bo nie wiadomo, czy nie stosuje tego specyficznego stop-lossa, czyli wpłaca niewiele i jedzie do wyzerowania.

@Trystero

"Skuteczne aktywne inwestowanie jest bardzo rzadką umiejętnością. Zdecydowana większość indywidualnych inwestorów decydujących się na aktywne inwestowanie albo day trading jako zarabianie na życie porywa się tak naprawdę z motyką na słońce. Przede wszystkim dlatego, że zdecydowana większość ma zbyt mały kapitał by myśleć o day tradingu jako sposobie na utrzymywanie się"

Kapitał tu nie ma znaczenia. Jak można pisać o utrzymywaniu się skoro zdecydowana większość traci? Jak ktoś nie ma przewagi na rynku to co mu pomoże duży kapitał. Nie bez powodu mówi się, że należy grać pieniędzmi, których stratę akceptujemy tylko to trochę przeczy pojmowaniu tej aktywności jako "inwestowanie" (naprawdę śmieszne określenie day tradingu a na pewno wprowadzające wiele zamieszania).

Mnie te wyniki nie dziwią. Za to jaka satysfakcja być w tych trzech procentach a nie trzydziestu. Zresztą tu jest jak w sporcie, miliony ludzi na świecie biega, jeździ na rowerze, chodzi na siłownie a to kosztuje czas i pieniądze i jakoś nikogo nie dziwi fakt, że jedynie dla garstki z nich jest to wstęp do zawodowstwa i życia ze sportu.

@ Klondike

Kapitał nie ma znaczenia jak nie masz przewagi.

Jak masz przewagę to może mieć znaczenie bo nawet z przewagą masz okresy obsunięć, które przy małym kapitale wyrzucą z rynku. Po drugie, jeśli utrzymujesz się z day tradingu to wypłacasz z rachunku. Przy małym kapitale tworzy to dodatkową presję.

Bez przewagi kapitał nie ma znaczenia , ale jest pewien próg wejścia margin dla każdego instrumentu plus sobie trzeba dodać pewien zakres obsunięcia wynikający z umiejętności metody itp.

Utrzymywanie się z tego to jest zupełnie inny temat.

Akurat teraz po wprowadzeniu kontraktów micro na rynku amerykańskim próg wejścia jest tak niski, że mogą grać ci, którzy nawet nie myślą o utrzymywaniu się z daytradingu. Moim zdaniem przygodę z kontraktami terminowymi powinno się zaczynać od małego kapitału co wynika ze specyfiki tej formy tradingu. Nie bez znaczenia jest fakt, że przyciągają początkujacych i niedoświadczonych ze względu właśnie na łatwy dostęp w porównaniu chociażby do rynku akcji ze względu na "pattern day trader" rule

"Przede wszystkim dlatego, że zdecydowana większość ma zbyt mały kapitał by myśleć o day tradingu jako sposobie na utrzymywanie się"

Naprawdę myślisz, że to jest powód strat? Czy może źle wyraziłeś się? Chodzi o odnoszenie się do tego utrzymywania się. Niezależnie od tego co mówi internet o inwestowaniu, utrzymywaniu się z tradingu prawie nikt nie zbliży się nawet do momentu, w którym będzie można stwierdzić że są ma warunki aby mógł utrzymywać się z tradingu, zresztą nie jest to nawet warunkiem sukcesów w tradingu. Jeśli ktoś jest dobry i jednocześnie ostrożny to prędzej zostanie rentierem po zbudowaniu kapitału. Stwierdzenie faktu, że utrzymuje się z tradingu nie jest wówczas niczym nobilitującym.

Przecież zdecydowania większość graczy nie jest w stanie utrzymać profit factor powyżej powyżej jeden pomijając sztuczkę z brakiem sl aby przedłużyć żywotność rachunku. Jeśli ma profit factor powyżej 1 to przy umiejętnym zarządaniu może budować kapitał i to jest cel dla większości także tej ujętej w tym badaniu a nie utrzymywanie się z tradingu.

@ Klondike

Nie. Powodem strat jest brak przewagi.

Zbyt mały kapitał to powód, że nawet przy przewadze trudno jest wyżyć z day tradingu (bez dodatkowego dochodu).

Po przeczytaniu komentarzy w pełni zgadzam się z pitem. Nie wiem o jaki kubeł chodzi. Nawet jak ktoś po wielu latach na rynku zarabia to oglądając się wokół siebie często nie widzi już nikogo podobnego do siebie. Jak jeszcze zajrzy do internetu to dopiero komedia. Kiedyś jak ktoś wchodził na rynki to zaczynał od literatury. Nawet jeśli ona merytorycznie niewiele wnosiła, w każdym razie nie robiła milionera z czytelnika to przynajmniej odnosiło się wrażenie, że autorzy to ludzie z pewnym obyciem rynkowym, doświadczeniem. Teraz jak wchodzi się do internetu to prędzej wyskoczy dwudziestoparoletni łepek z analizami, szkoleniami itp. To teraz takie modne, youtubowanie, analizy, szkolenia, taka droga na skróty dla młodziaków po studiach. Kiedyś to siedziałby na demo w domowym zaciszu bo mikrolotów na foreksie nie było, teraz moda na youtubowanie, jest lans, ekspert od tego i owego tylko na rynku już nie ma komu zarabiać. Teraz takie zarabianie robi się modne, zresztą jak czołowy polski broker wydaje w rok prawie 30 milionów na marketing to te pieniądze muszą gdzieś iść i ktoś musi zarabiać w ten sposób na rynku a nie zaraz daytraderzy.

@ klondike, Pit

Kubeł zimnej wody na głowy właśnie tych młodych ludzi zachęcanych reklamami szkoleń co myślą, że będą spod palm zarabiać na day tradingu.

Choć moim zdaniem ten rodzaj kariery nie jest już tak popularny jak 15 czy 20 lat temu bo pojawił się model startupowy i influencerski (youtuberski, etc), które bardziej przemawiają do młodych a podobnie jak day trading for a living są pozornie szybkie, skuteczne i łatwe.

Youtubowanie jest OK , tylko musisz miec jeszcze wiedzę ile chłamu odrzucić , a wtedy jak te wiedzę posiądziesz to już Ci szkolenia są mniej lub wcale potrzebne.

Przeglądając czasami Youtuberów znalazłem 3 osoby z Polski które takie szkolenia mają, które skróciłoby moje męki poszukiwań początkującego.

Mnie szczególnie zaciekawiły wypowiedzi znajomych, którzy kończyli studia z ekonomii i finansów, którzy przeczytali setki książek i poświęcili tysiące godzin na edukowanie się w internecie. Stwierdzili, że pomimo wiedzy wcale nie czują się bardziej kompetentni w sprawach inwestowania niż przed rozpoczęciem edukacji. Mówili, że nie czują że edukacja zwiększyła ich szanse na powodzenie na rynkach finansowych.

Nie ważne ile książek przeczytasz i fakultetów skończysz.

W momencie składania zlecenie wszystko to przestaje mieć znaczenie .

Jest jedynie Twoja decyzja i zaczynasz pisać swoją własna książkę i odbierasz fakultet lub nie, którego nikt nie jest w stanie Ci nadać.

ksiązki, szkoły, szkolenia dają pewne podstawy do zrozumienia całości. Chyba nie ma aktywności i zawodu, gdzie po nauczeniu się teorii, nie przychodzi czas na weryfikację praktyki. Oczywiście można od razu próbować się rzucić w wir praktyki, bez teorii, ale bywa to często znacznie bardziej kosztowne i dłuższe.

Ja zwróciłbym uwagę na tą funkcję czasu, o której wspomniał pit w kontekście chociażby wiarygodności danych kwartalnych na temat zyskowności traderów, które są publikowane. Jakiś czas temu przeglądałem raport jednego z polskich brokerów. Zastanowiły mnie takie dane jak liczba nowo utworzonych rachunków w danej jednostce czasu jak i liczba obecnie aktywnych rachunków. Jak to jest? Jeśli założymy, że z przykładowych 10 tys. nowo utworzonych rachunków określona część będzie zyskowna, nie zyskowna w określonym czasie ale zyskowna w ogóle, to liczba zyskownych rachunków powinna się kumulować z każdym miesiącem, kwartałem nowo utworzonych rachunków. Przecież nie zamyka się tak po prostu rachunku gdy się zarabia, przynajmniej w porównaniu do sytuacji gdy trader ponosi porażkę. Ja jednak nie dostrzegam żadnych efektów jakich można byłoby się spodziewać w takiej sytuacji. Wręcz odwrotnie, razi wręcz niska liczba aktywnych rachunków w stosunku do nowo utworzonych.

Jedno z możliwych wyjaśnień: być może ten broker stawia na sprawny marketing, a nie na konkurencyjną ofertę, przez co bardziej ogarnięci traderzy z czasem znajdują sobie lepsze alternatywy i tam przenoszą kapitał.

A odnośnie zarabiania na tradingu, znalazłem kiedyś 2 ciekawe badania:

http://www.econ.yale.edu/~shiller/behfin/2004-04-10/barber-lee-liu-odean.pdf

https://efmaefm.org/0DOUKAS/publications/pdf/JIFM%20DoCurrencyTradersMakeMoney.pdf