W poprzednim tekście skupiłem się na jednym z argumentów za dywersyfikacją geograficzną: możliwości uniknięcia ryzyka, że lokalny rynek inwestora będzie miał wieloletni okres wyraźnej słabości.

Warto zwrócić uwagę na dwa zagadnienia. Po pierwsze okres wyraźnej słabości może trwać dekady i w praktyce pokryć się z horyzontem inwestycyjnym inwestora. Podałem przykłady kilku rynków rozwiniętych i wschodzących, które doświadczyły lub doświadczają takiej sytuacji. Po drugie okres relatywnej słabości a nawet bolesnych spadków nie musi być wynikiem katastrofy politycznej lub militarnej. Może być wynikiem konwencjonalnych błędów gospodarczych i politycznych. Innymi słowy „scenariusz japoński” albo „scenariusz grecki” nie należą do kategorii zdarzeń o ekstremalnie niskim prawdopodobieństwie i dużych konsekwencjach. Nie potrzeba wojny ani rewolucji by pokrzyżować realizację długoterminowych celów finansowych inwestorów skupionych na niewielkim, lokalnym rynku.

Dywersyfikacja geograficzna może zapewnić korzyści także w przypadku braku realizacji negatywnego scenariusza dla lokalnego rynku. Korzyści te wiążą się z ograniczeniem zmienności portfela i zmniejszeniem obsunięć. Nawet bez ekstremalnie pozytywnych i ekstremalnie negatywnych zdarzeń w każdym kwartale, roku czy dekadzie występuje duża rozpiętość w stopach zwrotu z najlepszych i najgorszych w danym okresie rynków akcyjnych. Weźmy pod uwagę czternaście dużych rynków akcyjnych, które śledzi regularnie publikowane przez Bespoke zestawienie stóp zwrotu z różnych klas aktywów. W pierwszym kwartale 2019 najlepszy rynek przyniósł 31% zysku (Chiny), najgorszy rynek 5% zysku (Indie). W drugim kwartale 2019 najlepszy rynek zyskał 15% (Rosja), najgorszy rynek stracił 2% (Chiny).

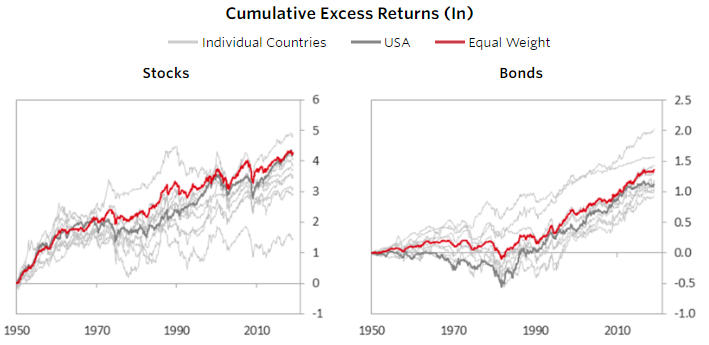

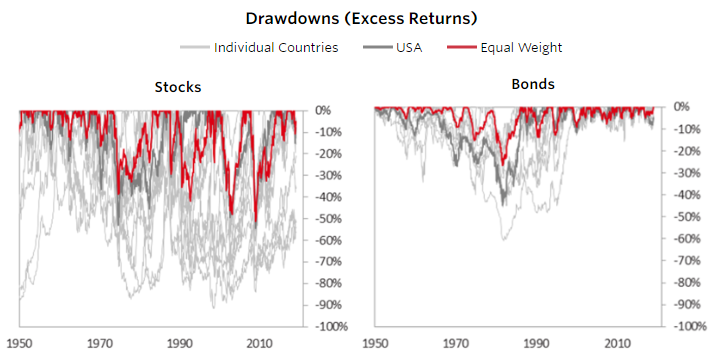

Warto jeszcze raz zaglądnąć do raportu Bridgewater i zestawienia zachowania lokalnych rynków akcyjnych z portfelem globalnym. Przy czym poszczególne rynki mają równe wagi w globalnym portfelu co zmniejsza wpływ rynku amerykańskiego, o którym możemy powiedzieć, że był wyjątkowo szczęśliwy dla inwestorów w XX wieku. Pierwszy wykres pokazuje skumulowane zyski (ponad stopę zwrotu z gotówki):

Drugi wykres pokazuje obsunięcia:

Część inwestorów zauważy, że decydując się na globalną dywersyfikację zrezygnuje z możliwości identyfikowania najlepszych rynków. To prawda. Należy jednak pamiętać, że niewielu inwestorów to robi. Silne skrzywienie lokalne sprawia, że wyboru kluczowego rynku akcyjnego nie dokonują inwestorzy. Został dokonany za nich w momencie ich narodzin. Ten problem jest najmniejszy w przypadku inwestorów z USA bo rynek amerykański stanowi około 55% rynku globalnego. Inwestorzy z niewielkich lokalnych rynków, takich jak Polska, z reguły mają w swoim portfelu zaledwie mikroskopijny wycinek globalnego rynku akcyjnego.

Analitycy Bridgewater argumentują, że dywersyfikacja geograficzna odgrywać będzie tym większą rolę im bardziej nierówny i niejednolity będzie światowy porządek ekonomiczny. W świecie szerokiego, stabilnego trendu rozwoju gospodarczego „przypływ podnosi wszystkie łodzie” (z wyjątkiem tych dziurawych). W świecie, w którym postęp technologiczny, trendy demograficzne, zmiany klimatyczne oraz różnice w systemach gospodarczo-politycznych kreują ewidentnych wygranych i ewidentnych przegranych dywersyfikacja geograficzna może ochronić przed zbytnią ekspozycją na przegranych. Ma to spore znaczenie w przypadku niewielkich rynków akcyjnych ponieważ bardzo często nie zapewniają one adekwatnej dywersyfikacji sektorowej. Na wielu rynkach inwestorzy nie mogą zdobyć sensownej ekspozycji na spółki technologiczne ani na jakiekolwiek korporacje o statusie globalnych liderów a przynajmniej z realnymi szansami na taki status.

Wspomniałem w poniedziałek o dwóch ważnych zastrzeżeniach dotyczących dywersyfikacji geograficznej. Pierwsze z nich dotyczy specyficznej sytuacji rynku amerykańskiego, z dużym udziałem spółek technologicznych i korporacyjnych globalnych liderów. Jest to także rynek wyceniany obecnie z wyraźną premią zarówno wobec historycznych wycen jak i wycen innych rynków rozwiniętych i wschodzących. Pokazuje to poniższy wykres przedstawiający wskaźnik cena/uśrednione 10-letnie zyski dla USA, innych rynków rozwiniętych i rynków wschodzących:

Jeśli wysokie wyceny na amerykańskich giełdach okażą się rynkową anomalią to przy 55% udziale amerykańskiego rynku w globalnie zdywersyfikowanym portfelu strategia globalnej dywersyfikacji będzie mieć okres słabszych wyników relatywnie do wielu lokalnych rynków. Powyższa uwaga doprowadza nas do drugiego zastrzeżenia: inwestorzy muszą liczyć się z tym, że będą okresy, w których lokalny rynek okaże się wyraźnie lepszy od rynku globalnego. Posłużę się przykładem rynku kanadyjskiego z raportu Vanguard o dywersyfikacji geograficznej. Wykres pokazuje różnicę w 12-miesięcznych stopach zwrotu pomiędzy akcjami kanadyjskimi a portfelem globalnym (bez Kanady):

Moim zdaniem przewaga rynku lokalnego stworzy silną presję emocjonalną na inwestorach zdywersyfikowanych geograficznie i będzie ich motywować do porzucenia strategii. Dlaczego? Przy przewadze rynku lokalnego zdywersyfikowany globalnie inwestor wygląda i czuje się dużo bardziej głupio niż inwestor z silnym skrzywieniem lokalnym przy słabości rynku lokalnego. Przy powszechności skrzywienia lokalnego słabość strategii globalnej dywersyfikacji spełnia moim zdaniem definicję „mylenia się w sposób w niekonwencjonalny” a niekonwencjonalne pomyłki na rynku finansowym wywołują moim zdaniem dużo więcej stresu niż konwencjonalne pomyłki.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Analogia z łodziami, perełka. Miło się czyta!