Dzień publikacji raportu firmy inwestycyjnej Schroders zatytułowanego Global Investor Study można ogłosić świętem nierealistycznych oczekiwań na rynku finansowym.

W każdym roku sondaż pokazuje, że inwestorzy mają bardzo optymistyczne oczekiwania wobec przeciętnych rocznych stóp zwrotu, które uzyskają na rynku w następnych pięciu latach. Przy czym badanie obejmuje inwestorów, którzy zamierzają zainwestować w następnym roku równowartość 10 000 euro i którzy w ostatnich 10 lat dokonywali zmian w swoim portfelu. A przynajmniej tych, którzy to zadeklarowali w badaniu internetowym. W edycji 2019 w badaniu wzięło udział 25 000 inwestorów, z 32 państw, w tym z Polski.

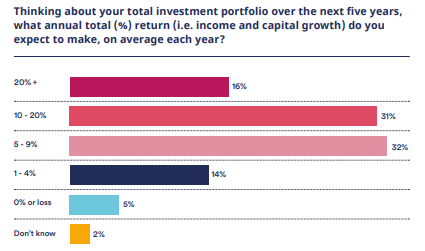

Okazało się, że inwestorzy oczekuje w następnych pięciu latach 10,7% zysku rocznie z ich portfela inwestycyjnego. Warto zauważyć, że spora grupa inwestorów (aż 16% czyli niemal jedna szósta) spodziewa się rocznych zysków powyżej 20%. Jeśli uwzględnimy procent składany to okaże się, że jedna szósta inwestorów chce zarobić niemal 150% w pięć lat. To są jak najbardziej buffettowskie poziomy stóp zwrotu.

Istnieją spore różnice pomiędzy poszczególnymi państwami. Inwestorzy z rynków wschodzących albo granicznych oczekują wyższych stóp zwrotu (około 15% w takich państwach jak Argentyna, Indonezja, Tajlandia, Brazylia, Indie) a inwestorzy z rynków rozwiniętych, zwłaszcza tych, które nie kojarzą się z gospodarczym dynamizmem, oczekują niższych stóp zwrotu (nawet poniżej 7% jak w Niemczech i Belgii). Uczestnicy badania Schroders z Polski znaleźli się w połowie stawki z wynikiem 10,7% (10,9% w ubiegłym roku). Tym co wyróżnia inwestorów z Polski w tym roku jest spory rozjazd pomiędzy oczekiwaniami (10,7%) a rzeczywistymi przeciętnymi rocznymi stopami zwrotu z ostatnich pięciu lat (zaledwie 0,2% liczone za indeksem MSCI Poland).

W kwestii nierealistycznych oczekiwań warto zwrócić uwagę na trzy informacje z badania Schrodersa. Po pierwsze, według badaczy nierealistyczne oczekiwania nie wynikają z braku doświadczenia. Jeśli popatrzymy na przeciętne oczekiwania wysokości stóp zwrotu w następnych pięciu latach w trzech grupach inwestorów – początkujących, średniozaawansowanych i doświadczonych – to okaże się, że wysokość oczekiwań rośnie wraz z doświadczeniem. Najniższe przeciętne oczekiwania mają początkujący inwestorzy (8,3%), najwyższe oczekiwania deklarują doświadczeni inwestorzy (12,2%). Można się zastanawiać czy ta sama tendencja jest w kategorii super-wysokich oczekiwań (na przykład powyżej 20% rocznie).

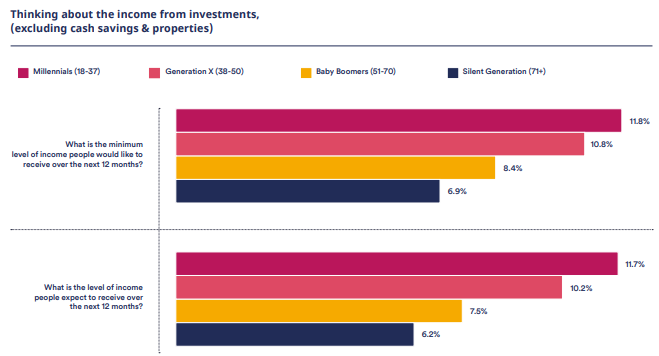

Można natomiast zauważyć tendencję, że oczekiwania „urealniają” się wraz z wiekiem. W pytaniu o oczekiwania krótkoterminowych stóp zwrotu z portfela inwestycyjnego (w następnych 12 miesiącach) można zauważyć, że im starsi są inwestorzy tym niższe mają oczekiwania. Inwestorzy w wieku powyżej 71 lat oczekują 6,2% zysku z portfela inwestycyjnego, inwestorzy w wieku 18-37 lat (czyli tak zwani millenialsi) oczekują 11,7%.

Myślę, że powyższe zestawienie to jedna z najciekawszych informacji w raporcie Schrodersa. Prowokuje do postawienia tezy, że oczekiwania inwestorów biorą się przede wszystkim z ich potrzeb. Zapytani o przewidywane stopy zwrotu z portfela inwestorzy zastanawiają się ile chcieliby uzyskać, jakimi stopami zwrotu byliby usatysfakcjonowani i na tym fundamencie formułują swoje oczekiwania co do przyszłych stóp zwrotu. Problem polega oczywiście na tym, że sytuacja rynkowa i rynkowy sentyment nie biorą pod uwagę wymagań, pragnień czy ambicji inwestorów.

7 Komentarzy

Skomentuj Rado Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W moim przypadku nierealne oczekiwania brały się nie z potrzeb (chociaż te były i dalej są naturalnie), ale z naiwności i bzdurnego przekonania, że przecież to łatwe i co to dla mnie. Z czasem praktyka te wyobrażenia urealniła, a edukacja (ukłony dla BOSSA, autorów blogów oraz komentujących) uświadomiła, czego realnie można oczekiwać.

Pozdrawiam!

Wątpliwość: pytanie zadawane uczestnikom nie precyzuje alokacji środków (np papiery skarbowe Niemiec vs papiery skarbowe Japonii), a jak widze porownuje do stopy zwrotu z szerokiego rynku akcyjnego.

Innymi słowy jak jest mierzone ile inwestorzy osiągnęli w poprzednich pięciu latach?

@ Rado

Lokalnym rynek akcyjnym: MSCI dla państwa. Nie jest to idealne rozwiązanie bo niewielu inwestorów ma 100% portfela w akcjach ale jeśli już to raczej zawyża "rzeczywiste" stopy zwrotu bo w długim terminie akcje wygrywają z obligacjami.

Ale przecież to kompletnie pomija sytuacje kiedy ktoś świadomie wybrał inne aktywa, a jest oceniany/porównywany przez pryzmat akcji.

Oraz na dodatek jest porównywane do 0.2% MSCI, więc nie zawyża, tylko zaniża, bo w artykule nie jest punktem odniesienia 'nieokreslony długi termin na rynku akcji', tylko konkretne okres czasu z konkretnym (tu 0.2) wynikiem.

@ Rado

Masz na myśli polskiego inwestora pisząc o 0,2% MSCI? Jeśli weźmiemy pod uwagę skrzywienie lokalne większości inwestorów to nie jest to zestawienie niedorzeczne.

@ Rado

Bez względu na to jaki mix aktywów ktoś wybrał 20% rocznie jest oczekiwaniem bardzo optymistycznym.