W trwającej niecałe dwa miesiące korekcie kapitalizacja spółki CD Projekt Red spadła o 7,4 mld złotych. Z 21,1 mld złotych pod koniec sierpnia 2018 do 13,7 mld złotych pod koniec października 2018. W kulminacyjnym momencie obsunięcia CDR stracił więcej rynkowej wartości niż wynosiła cała kapitalizacja spółki w maju 2017 roku.

W maju zwróciłem uwagę, że potencjalnie dostępne dla inwestorów spektakularne stopy zwrotów na zwycięskich spółkach są w rzeczywistości bardzo trudne do zrealizowania. Nawet dla tych inwestorów, którzy otworzą pozycję na początku długoterminowego trendu wzrostowego. Dzieje się tak dlatego, że kursy akcji zwycięskich spółek podlegają gwałtownym i głębokim korektom. Każda z tych korekt tworzy emocjonalną i finansową presję na inwestorach. Zmusza ich także do rozmyślania, że korekta, którą obserwują nie jest początkiem trendu spadkowego.

Na amerykańskim rynku akcyjnym dobrym przykładem zwycięskiej spółki, którą niezwykle trudno trzyma się w portfelu jest Amazon. Na warszawskim parkiecie dobrym przykładem zwycięskiej spółki jest czołowy producent gier komputerowych – CD Projekt Red.

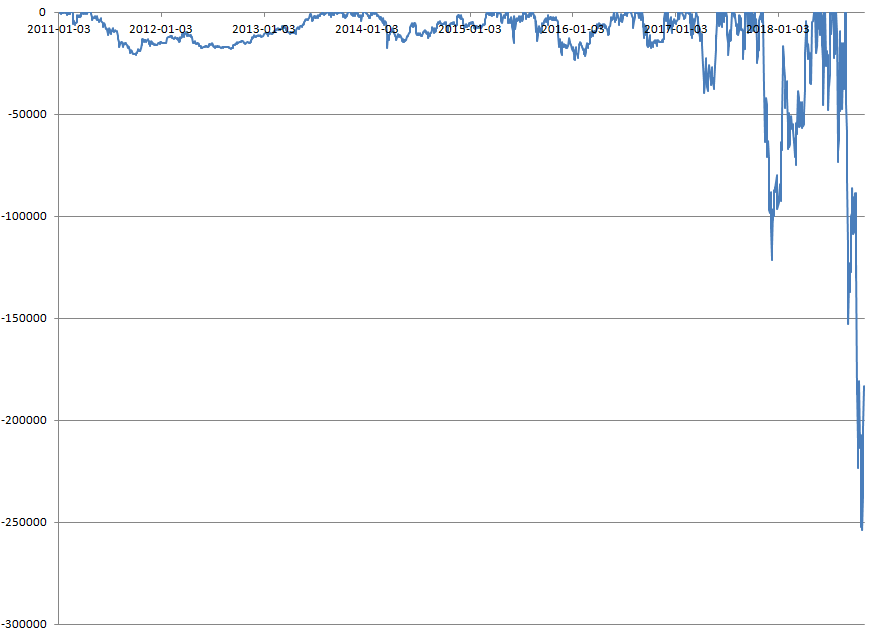

Wykres dnia przedstawia obsunięcia w portfelu inwestora, który kupił spółkę CDR w niezwykle korzystnym momencie – na początku 2011 roku czyli na kilka miesięcy przed premierą pierwszej części flagowej serii spółki: Wiedźmina. Wykres przedstawia obsunięcia w ujęciu złotówkowym przy założeniu, że inwestor kupił akcje CDR za 10 tysięcy złotych. W przypadku spółki generującej w długim terminie czterocyfrową stopę zwrotu (w przypadku CDR przekraczającą 7000% od początku 2011 roku) oznacza to, że każda kolejna korekta powodować będzie potężne obsunięcie wartości portfela.

Około 35% korekta notowań CDR we wrześniu i październiku spowodowałaby obsunięcie wynoszące ponad 250 tysięcy złotych w opisanym powyżej portfelu. Warto zauważyć, że od początku 2011 roku jest to piąta korekta głębsza niż 25%. Najbardziej dotkliwa miała zasięg 65%.

Część czytelników może zwrócić uwagę, że przy początkowej inwestycji na poziomie 10 000 złotych obsunięcie z około 720 000 na 470 000 nie ma większego znaczenia. Jednak dla większości inwestorów początkowa wartość pozycji nie będzie już punktem referencyjnym po kilku latach od jej otwarcia i spektakularnym wzroście jej wartości. Można oczekiwać, że punktami referencyjnymi będą kolejne szczyty notowane przez cenę akcji spółki.

Trzeźwe spojrzenie na realia inwestowania w zwycięskie spółki może przynieść inwestorom sporo korzyści. Na pewno przypomina, że punkt otwarcia pozycji jest jedynie częścią pracy inwestora i jego planu inwestycyjnego. Równie duże znaczenie ma wybór kryteriów wyjścia z pozycji lub jej redukcji. Po drugie, stanowi ochronę przed nagabywaniem sprzedawców marzeń (abonamentów analitycznych albo sygnałów rynkowych), którzy w swoim marketingu często korzystają ze stóp zwrotu generowanych przez zwycięskie spółki.

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dlaczego zakładasz podejście buy and hold? Najprostsze strategie techniczne (takie naprawdę najprostsze) typu stop loss na ruchomym poziomie lub coś opartego na średnich (choćby typu MACD) chronią przed bezsilnym obserwowaniem obsunięć.

Z artykułu wynika, że zwycięskie spółki zwykle mają największe obsunięcia w korektach. Oznacza to, że większość niedzielnych inwestorów zostanie wyrzucona z rynku, jeśli nauczymy wszystkich używać stop lossów.

Ewentualnie zakładamy, że wszyscy inwestorzy nauczą się także wracać na rynek po dużych korektach. Czyli kiedy? Proste średnie nie dają prostych odpowiedzi.

Strategia kup i trzymaj jest jedyną możliwością uczestniczenia we wzroście spółki.

Każdy Polak kupując ubrania LPP od dawna powinien trzymać jej akcje w portfelu. Razem z kupującymi w ofercie publicznej OFE, które jako jedyne chciały w czasie kryzysu dać firmie pieniądze na rozwój. Proszę przyjrzeć się wykresowi i z ręką na sercu przyznać, że wychodzenie i wchodzenie jest proste jedynied po fakcie patrząc na wykres, a prawdziwe pieniądze robi się na inwestowaniu (czyt. kupowanie firm odnoszących od wielu lat sukcesy, a nie na handlu akcjami, nie na zarabianiu na różnicy cen i płaceniu regularnie prowiozji od obrotu).

No dobrze, to skąd wiemy, kiedy wyjść "ostatecznie" z takiej zyskownej pozycji?

@ Dorota

Ale jeśli korzystasz ze wskaźników technicznych to możesz zapomnieć o 5000% stopie zwrotu na pozycji. Nic co nie jest nadmiernie zoptymalizowane pod konkretną spółką nie pozwoli ci skorzystać z dużej części tak długiego ruchu.

W tej wypowiedzi też widać efekt pewności wstecznej, tak na marginesie.

"Po drugie, stanowi ochronę przed nagabywaniem sprzedawców marzeń (abonamentów analitycznych albo sygnałów rynkowych), którzy w swoim marketingu często korzystają ze stóp zwrotu generowanych przez zwycięskie spółki."

Zauważyłem odniesienie do Alberta Rokickiego, który ostatnimi miesiącami to powykupywał nawet reklamy na stooq, zeby sprzedawać swój abonament. Na ostatniej korekcie jego portfel spadł ponad 30%. W swoich stopach zwrotu wrzuca po pierwsze tylko spółki które osiagnęły zysk, a po drugie CD Projekt w jego portfelu TOP10 ma ponad 60% wartości portfela 5 letniego. To się nazywa preparowanie wyników na kartce. Szkoda, bo kiedyś był w miare dobrym analitykiem, a teraz poszedł wyłącznie w sprzedaż, a w swoich raportach kwartalnych wrzuca w większości kopie analiz z zeszłego kwartału.

@ bad_mtf

Nie śledzę go i nie wiem jak tworzy i raportuje portfele. Ale generalnie nie jest tajemnicą, że wielu sprzedawców abonamentów ma kilka portfeli, że raportują w mediach społecznościowych akurat te, które spisują się dobrze i że często to jest efekt jednej zwycięskiej spólki. To jest skuteczny marketing i dlatego o tym wspomniałem.