W popularnym spojrzeniu na patologie sektora usług finansowych ofiarami nieprawidłowości zostają łatwowierni, pozbawieni elementarnej wiedzy klienci. Na przykład tacy, którzy pozwolili się przekonać zaufanym pracownikom banku, że obligacje korporacyjne są równie bezpieczne co lokata bankowa i zainwestowali w obligacje Getback.

Dwaj badacze, Anders Anderson i David T. Robinson, zaproponowali alternatywne spojrzenie na przyczyny kłopotów, w które wpada część klientów sektora usług finansowych. Wspomniane spojrzenia nie muszą się wykluczać. Anderson i Robinson argumentują, że narażeni na kosztowne błędy finansowe mogą być także ludzie dysponujący pewnym zasobem wiedzy o świecie finansów.

Badania Andersona i Robinsona dotyczą szwedzkiego systemu emerytalnego. Reforma z lat 90. XX wieku stworzyła możliwość samodzielnego zarządzania częścią oszczędności emerytalnych na indywidualnym koncie. Środki na tym koncie mogą trafić albo do domyślnych funduszy zarządzanych przez agencję rządową albo do kilku wybranych prywatnych funduszy z kilkuset dostępnych do wyboru (w 2015 roku było ich 855). Domyślne fundusze charakteryzują się bardzo niskimi opłatami: 0,12% dla funduszu akcyjnego i 0,05% dla funduszu obligacji. Prywatne fundusze są istotnie droższe: mediana opłat w funduszu akcyjnym to 0,51%, w funduszu obligacji 0,19%. Maksymalny poziom opłat ustalono na odpowiednio 0,89% i 0,42%. Jak widać są to wielkości dużo wyższe niż w przypadku funduszy domyślnych. Z drugiej strony są to wielkości, które mogą zszokować uczestników polskiego systemu emerytalnego, zwłaszcza tych pamiętających początkowe poziomy opłat w OFE.

Gdy reforma startowała w 2000 roku rząd przeprowadził akcję zachęcającą do aktywnego inwestowania. W jej efekcie 2/3 uczestników zrezygnowało z domyślnych funduszy. W kolejnych latach odsetek „aktywnych” uczestników drastycznie spadł: wśród uczestników wchodzących do systemu w 2001 roku było to 18%, w kohorcie z 2007 roku już tylko 2%. W międzyczasie pojawił się jednak segment doradców inwestycyjnych. Stosowali oni agresywny marketing i zdołali zachęcić część uczestników do rezygnacji z domyślnych funduszy na rzecz oferowanych przez siebie usług doradczych (kosztujących około 400 zł rocznie). Z dwóch wspomnianych roczników (2001 i 2007) po sześciu latach obecności w systemie odsetek uczestników, którzy zrezygnowali z domyślnych funduszy wzrósł z 18% do 29% i z 2% do 20%. Sprowokowany skargami na działania doradców rząd zreformował system i utrudnił doradcom przeprowadzanie masowych transakcji (obejmujących wiele kont). W efekcie największe firmy doradcze stworzyły własne fundusze funduszy i tam kierowały pieniądze klientów. Fundusze funduszy są z reguły droższe niż prywatne fundusze dostępne w ofercie i dużo droższe od funduszy domyślnych.

Anderson i Robinson zlecili szwedzkiej agencji statystycznej wykonanie sondażu mierzącego poziom wiedzy finansowej. Następnie połączyli wyniki tych badań z danymi o zachowaniach uczestników w systemie emerytalnym: przede wszystkim czy zrezygnowali z funduszy domyślnych i czy korzystali z usług doradców.

Wiedzę finansową mierzono za pomocą 5 standardowych pytań sprawdzających rozumienie podstawowych konceptów finansowych, takich jak procent składany, stopa zwrotu, dywersyfikacja, relacja pomiędzy stopami procentowymi a ceną obligacji. Po za tym zadano uczestnikom pytanie sprawdzające praktyczną wiedzę w dziedzinie inwestowania w fundusze. Zapytano ich czy przy wyborze funduszy inwestycyjnych ważniejsze są historyczne stopy zwrotu czy wysokość opłat.

Według autorów wyniki badań wiedzy finansowej pozwalają wyodrębnić trzy grupy ludzi: osoby dysponujące sporą wiedzą finansową i świadome tego, osoby dysponujące niewielką wiedzą i świadome swojej niewiedzy oraz osoby przekonane o wysokich kompetencjach finansowych lecz w rzeczywistości dysponujące przeciętną wiedzą.

Już na etapie pytania o znaczenie historycznych wyników i wysokości opłat pojawiły się interesujące wyniki. Aż 45% uczestników uznało historyczne wyniki za ważniejsze kryterium, 28% wybrało wysokość opłat a 25% przyznało się nie zna poprawnej odpowiedzi. Warto zauważyć, że dostępne badania podkreślają znaczenie wysokości opłat przy wyborze funduszu. Znaczenie opłat dla wyników inwestycyjnych podkreślają też liczne kampanie edukacyjne.

W wynikach sondażu Andersona i Robinsona uwagę zwraca fakt, że wariant wysokości opłat wybierały osoby o dużej wiedzy finansowej (mierzonej 5 standardowymi pytaniami) a osoby dysponujące przeciętną wiedzą lecz wysoką opinią o swojej wiedzy miały tendencję do wybierania wariantu historycznych wyników.

Błędne przekonanie o wiarygodnych kryteriach wyboru funduszu inwestycyjnego przełożyło się na tendencję do rezygnacji z niskokosztowych funduszy domyślnych, tendencję do korzystania z usług doradców inwestycyjnych i inwestowania w drogie fundusze funduszy, Te rezultaty nie wzbudzają chyba zaskoczenia. Interesujący jest natomiast fakt, że całkiem korzystne decyzje podejmowali uczestnicy badania o niskiej wiedzy finansowej i niskim zaangażowaniu – mieli tendencje do trzymania się niskokosztowych funduszy domyślnych.

Wyrażałem na Blogach Bossy rozczarowanie używanymi w badaniach naukowych metodami mierzenia wiedzy finansowej. Z tych powodów nie przywiązuje dużej wagi do wyników badania Andersona i Robinsona. Idea, którą poruszyli wydaje się mi jednak interesująca.

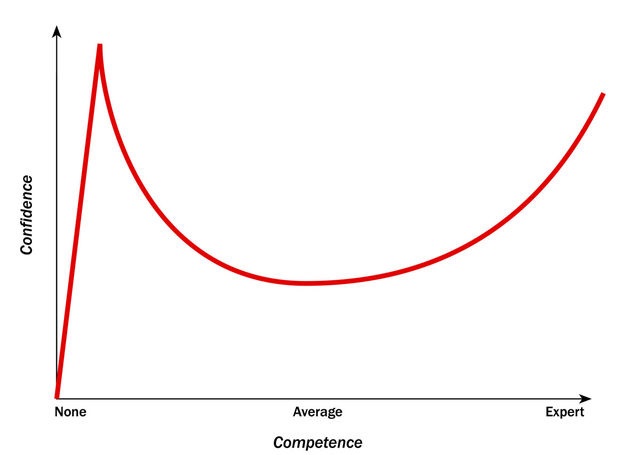

Myślę, że na krzywej pozyskiwania wiedzy finansowej może znajdować się miejsce, w którym niebezpiecznie wysoko rośnie także przekonanie o własnych kompetencjach. Znajdujący się w tym miejscu inwestorzy mogą mieć tendencję do wybierania skomplikowanych (i kosztownych) produktów inwestycyjnych. Mogą relatywnie łatwo ulegać marketingowi produktów finansowych, który odwołuje się do sprytu i zaradności. Taki przekaz może kojąco działać na ich ego i odciągać ich od prostych, tanich rozwiązań na rzecz złożonych wehikułów i produktów. To może być także moment, w którym inwestorzy przedwcześnie podejmują decyzję o rozpoczęciu aktywnego inwestowania.

Warto zwrócić uwagę, że przedstawiony niedawno inwestor, który stracił życiowe oszczędności na inwestycjach w kryptowaluty nie był totalnym żółtodziobem. Zanim podjął decyzję o wejściu całymi oszczędnościami w bitcoina przez rok studiował sektor kryptowalut i technologię blockchain. Inwestorzy powinni być świadomi tego niebezpiecznego punktu w procesie zdobywania wiedzy finansowej i nie odczuwać dyskomfortu przy wybieraniu prostych, zrozumiałych produktów inwestycyjnych nawet jeśli wydaje się im, że ich wiedza pozwala im na bardziej ambitne rozwiązania

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.