Kilka dni temu opublikowano badanie kilku tysięcy pierwotnych ofert kryptowalut. Jego autorzy skupili się na trzech kwestiach: stopach zwrotu uczestników, czynnikach determinujących stopy zwrotu oraz aktywności emitentów w mediach społecznościowych.

Moim zdaniem analiza rynku pierwotnych ofert kryptowalut (ICOs – od Initial Coin Offering) ilustruje wiele problemów związanych z tworzeniem baz danych z rynków finansowych i interpretacją tych danych. Jeśli weźmie się pod uwagę rosnącą popularność ICOs w latach 2017-2018 to fakt, że pierwotne emisje kryptowalut oferowały inwestorom atrakcyjne stopy zwrotu nie powinien budzić zdziwienia. ICOs wzbudzały tak duże zainteresowanie przede wszystkim ze względu na oczekiwania wysokich i szybkich zysków.

Jednak lektura artykułu Cyfrowe tulipany? Stopy zwrotu z pierwotnych emisji kryptowalut nie pozwala na udzielenie jednoznacznej odpowiedzi na pytanie postawione w tytule tego wpisu. Dobrze ilustruje ten problem abstrakt artykułu, w którym autorzy podają dwie wartości 179% i 82% Która z nich jest poprawna? Trudno powiedzieć. Mało tego, w treści artykułu można znaleźć kilka innych wartości, które można podać jako odpowiedź na pytanie: ile inwestorzy mogli zarobić na ICOs?

Weźmy pierwszą wartość: 179%. To przeciętna stopa zwrotu od ceny emisyjnej w ICO* do pierwszego notowania kryptowaluty na jednej z giełd. Jest wyrażona w odniesieniu do dolara. W jej obliczaniu każde ICO ma taką samą wagę. Obejmuje te ICOs, które zakończyły się sukcesem (pozyskały kapitał) i zadebiutowały na giełdzie w okresie 60 dni od zakończenia oferty. Problem w tym, że całej bazie ICOs, którą stworzyli autorzy udane oferty, które zadebiutowały w okresie 60 dni to 26% wszystkich ofert.

Autorzy doskonale zdają sobie z tego sprawę i dlatego podają alternatywne odpowiedzi na pytanie o stopy zwrotu z ICOs. Z wszystkich ofert w stworzonej bazie danych mniej niż połowa zakończyła się sukcesem czyli zaraportowaniem pozyskania kapitału. Z zakończonych sukcesem ofert około połowa debiutowała na giełdzie kryptowalutowej w okresie krótszym niż 60 dni po ICO. Badacze podają sensowne argumenty za tym by zignorować oferty, który nie zakończyły się pozyskaniem kapitału: ich zdaniem w większości przypadku nie rozpoczęto w nich procedury przyjmowania środków albo zwrócono pozyskane środki gdy nie osiągnięto minimalnej kwoty potrzebnej do startu projektu. Niewielka część ofert w tej grupie może być jednak uznana za jakąś formę oszustwa. Także brak debiutu w okresie 60 dni po zakończeniu ICO nie oznacza, że oferta była kompletną porażką albo oszustwem a inwestorzy stracili większość środków.

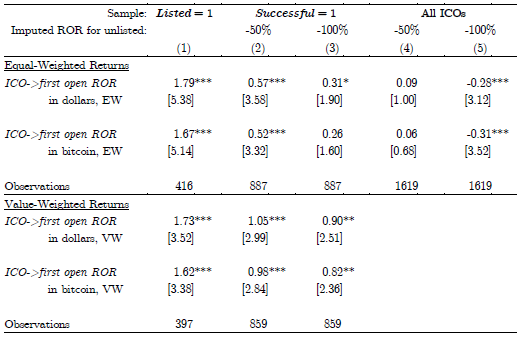

Autorzy stworzyli więc cztery alternatywne rozwiązania przypisują odpowiednio -50% i -100% dla wszystkich ICOs, które nie zadebiutowały w 60 dni i wszystkich ICOs, które nie zadebiutowały w 60 dni i nie pozyskały kapitału. W tych scenariuszach przeciętna stopa zwrotu z ICO’s spada odpowiednio do 57%, 31%, 9% i -28%. Trzeba jednak przyznać, że dwa ostatnie scenariusze są bardzo mało realistyczne.

To jednak nie koniec problemów z odpowiedzią na pytanie: ile pozwoliły zarobić ICOs? Powstaje problem: czy każda oferta powinna mieć taką samą wagę czy należy je zważyć wielkością pozyskanego kapitału? Idea, że inwestorzy lokowali więcej środków w duże, popularne oferty wydaje się sensowna. Jeśli zważymy oferty wielkością pozyskanego kapitału to przeciętna stopa zwrotu spadnie ze 179% do 173% (pomijamy oferty bez pozyskania kapitału i bez szybkiego debiutu). Jeśli uznamy, że należy pominąć oferty bez pozyskania kapitału ale ofertom bez debiutu przypisać -50% stopy zwrotu to przeciętna stopa zwrotu z ICOs wzrośnie z 57% do 105% (duże ICO miało większa szanse na szybki debiut).

Nie doszliśmy jeszcze do końca. Czy stopy zwrotu należy liczyć w odniesieniu do dolarów? Część ICOs wymagała wpłaty w kryptowalucie (albo w bitcoinie albo w ethereum). Nawet gdy możliwa była wpłata w dolarach to inwestor miał możliwość ulokowania środków w kryptowalutę o ugruntowanej pozycji. Być może więc stopy zwrotu powinno się podawać w bitcoinie? Druga wartość, którą autorzy analizy podają w abstrakcie to właśnie ważona wielkością oferty stopa zwrotu w bitcoinie przy pominięciu ofert bez pozyskania kapitału i założeniu 100% straty dla ofert, które nie debiutowały w okresie 60 dni po zakończeniu.

Teoretycznie odpowiedź na pytanie ile pozwoliły zarobić ICOs zawiera się więc w przedziale od 179% do -31%, choć moim zdaniem bardziej uzasadniony byłby przedział od 179% do 26%. Jednak nawet tak szeroki przedział należy podać z licznymi zastrzeżeniami dotyczącymi bazy danych przede wszystkim braku stuprocentowej odporności na błąd przeżywalności (mimo wysiłków autorów). Należałoby także nadmienić, że przeciętna stopa zwrotu generowana jest przez niewielką grupę bardzo udanych ICOs – w jednym z zestawień badacze podali przeciętną stopę zwrotu dla ICOs, które zadebiutowały na giełdzie na poziomie 246% i medianę na poziomie 21%.

Jest więcej zastrzeżeń, które trzeba uwzględnić omawiając wyniki badania rynku ICOs. Najważniejsze dotyczy tego, że badanie obejmuje okres spektakularnej hossy na rynku kryptowalut, która zostawia w tyle hossę technologiczną z przełomu stuleci. Samo badanie pokazuje, że stopy zwrotu z ICOs zmniejszały się z upływem czasu.

Zapoznanie się z badaniem, które przeprowadzili Hugo Benedetti i Leonard Kostovetsky prowadzi do wniosku, że jeszcze długu inwestorzy nie będą mieli dostępu do całościowych baz danych z rynku kryptowalut. Ten problem dotyczy zresztą dużej część aktywów alternatywnych co sprawia, że należy z dużym sceptycyzmem podchodzić do informacji o stopach zwrotu w tych segmentach rynku. Oczywiście, także bazy danych z rynku akcyjnego nie są wolne od błędów. To właśnie udoskonaleniu baz danych z amerykańskiego rynku akcyjnego (przede wszystkim eliminacji błędu przeżywalności) przypisuje się odpowiedzialność za zmniejszenie siły efektu małych spółek w najnowszych badaniach historycznych.

Badania rynku ICOs pokazują także, że niewielkie zmiany parametrów mogą istotnie zmienić rezultaty analiz inwestycyjnych. Pokazałem to przy omawianiu hossy producentów gier na warszawskiej giełdzie. Takie decyzje jak ważenie spółek kapitalizacją albo uwzględnienie spółek z NewConnect mogą istotnie zmienić stopy zwrotu segmenty a tym samym zmienić wydźwięk analizy. Należy pamiętać, że zarówno media jak i firmy inwestycyjne często korzystają z tych wartości, które są dla nich korzystne. W przypadku mediów będą to wartości przyciągające uwagę, w przypadku firm inwestycyjnych wartości zwiększające atrakcyjność oferowanych produktów inwestycyjnych.

* Przeczytałem artykuł dwa razy ale nie potrafię wskazać czy cena emisyjna jest ceną podstawową czy ceną uwzględniającą popularne w ICOs promocje dla uczestników zapisujących się w pierwszych dniach trwania procedury

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

1. Czym sie rozni ICO od IPO (ze niby KNF i rynek regulowany). To juz wole zabezpieczenie w postaci kodu smart contractu..

2. Jakie sa zwroty z IPO z polskiej gieldy za 2017-2018, jezeli wezmiemy notowania papierow np. 150-300 dni po debiucie? Hmm pomyslmy, kiedy debiutowal Getback albo emisje robily takie firmy np jak Unimot, Unified Technologies?

3. Jezeli ktos poswiecil chociaz 10 godzin czasu na zaglebienie i zrozumienie ICO w 2017 to nie stracil…

4. Jest wiele stron, ktore podaja zestawienia stop zwrotu roznchych tokenow. Takze wg pamarametrow o ktore pytasz w artykule. Jak ktos potrzebuje to znajdzie.

Komentarz CTFC z dnia 6.06.2018 apropo krypto:

Statement from a CFTC commissioner (https://www.cftc.gov/PressRoom/SpeechesTestimony/opabehnam7):

The debate on virtual assets is just beginning. None of us know where it will end. But it has forced us to rethink. We have learned that virtual assets respect no borders. Regulation is often behind the curve, unable to keep up with daily developments. At least the developments we know about. As a result, some countries have outlawed virtual currencies. Others have new, strict laws to control them. Many countries simply don’t know what to do. …..

But virtual currencies may – will – become part of the economic practices of any country, anywhere. Let me repeat that: these currencies are not going away and they will proliferate to every economy and every part of the planet. Some places, small economies, may become dependent on virtual assets for survival. And, these currencies will be outside traditional monetary intermediaries, like government, banks, investors, ministries, or international organizations.

We are witnessing a technological revolution. Perhaps we are witnessing a modern miracle.