Wielokrotnie zwracaliśmy uwagę na Blogach Bossy na nierealistyczne oczekiwania, które rozbudzane są przez medialne doniesienia o spółkach z pięciocyfrowymi stopami zwrotu. Podkreślaliśmy także, że utrzymywanie takich spółek w portfelu jest dużo trudniejsze niż wyobraża to sobie spora część inwestorów.

Michael Batnick znalazł fantastyczny sposób by pokazać tę trudność inwestorom, którzy nie mieli jeszcze takiej zwycięskiej spółki w portfelu. Batnick posłużył się przykładem Amazona. Postanowiłem wykorzystać jego metodę na przykładzie super-zwycięzcy z warszawskiego parkietu – CD Projekt. Założyłem, że inwestor kupił akcje za 10 000 złotych na początku 2011 roku. Powiedzmy, że motywem przewodnim była nadchodząca premiera drugiej części Wiedźmina (miała miejsce w maju).

Punktem wyjścia do analizy Batnicka jest uświadomienie sobie, że w trakcie trzymania spółki w portfelu inwestorzy z reguły oceniają jej wyniki w oparciu o różne punkty referencyjne (kotwice). Zapewne najważniejszym jest cena kupna ale w przypadku super-zwycięzców dosyć szybko zostaje ona daleko z tyłu.

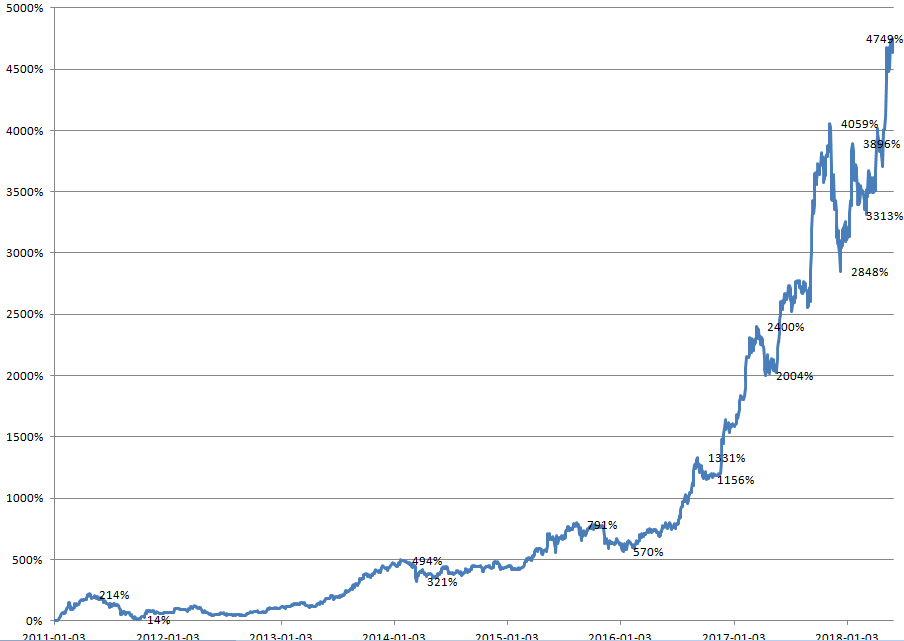

Popatrzmy na najprostsze przedstawienie wyników CD Projekt w portfelu inwestycyjnym, czyli stopę zwrotu od otwarcia pozycji. Naniosłem na wykres kilka ważnych lokalnych przesileń. Ich rozłożenie pokazuje, że kupno CD Projekt (w bardzo korzystnym momencie) nie było początkiem spokojnej drogi do niemal pięciotysięcznej stopy zwrotu. Przypominało bardziej kolejkę górską.

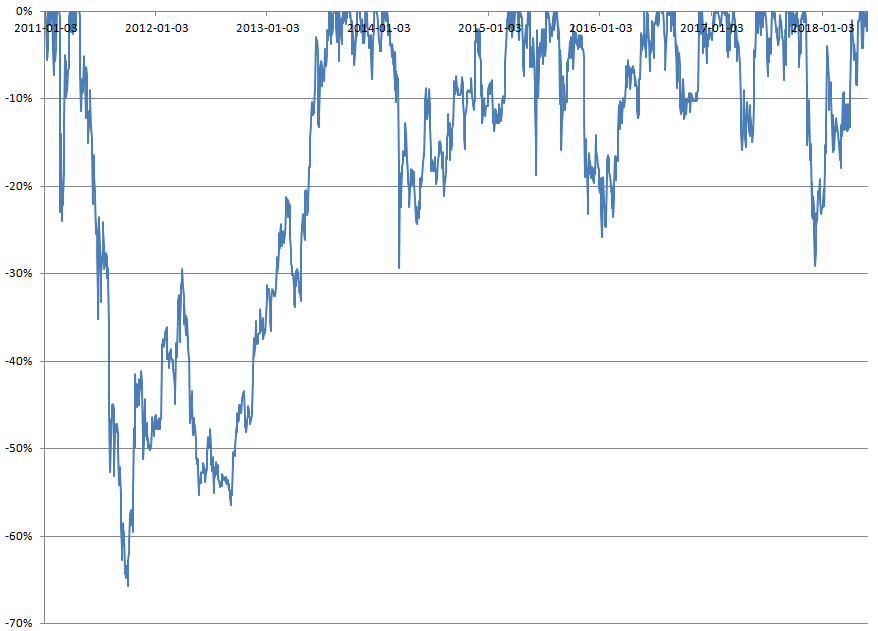

Jak wspomniałem, wzrost kursu, który doświadczają super-zwycięzcy może istotnie osłabić znaczenie ceny kupna jako punktu referencyjnego. Naturalnymi następcami poziomu wejścia są historyczne maksima, które doświadczył inwestor. Następny wykres pokazuje obsunięcia kursu CD Projekt od historycznych szczytów.

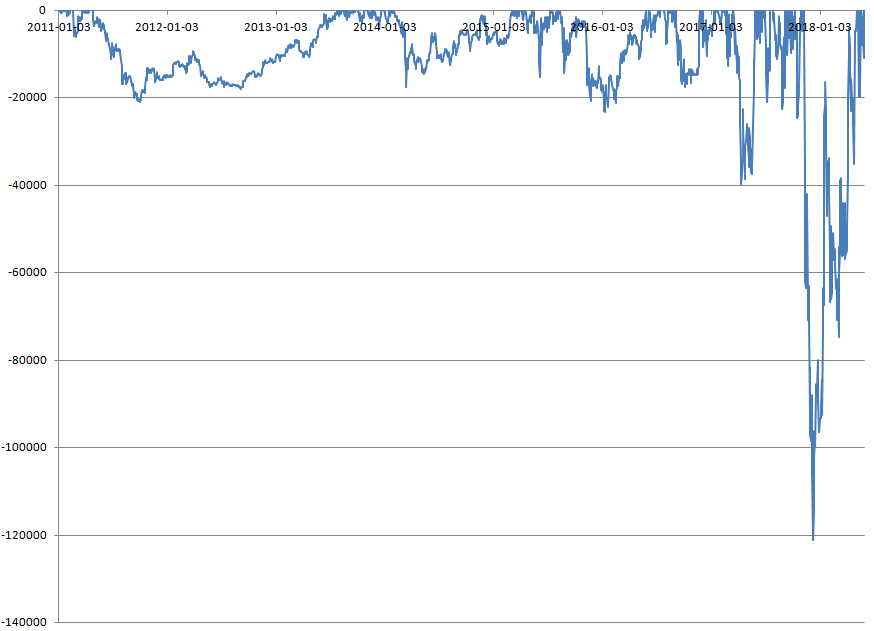

Jak widać już w pierwszym roku obecności spółki portfelu przytrafiło się jej niemal 70% obsunięcie. W drodze z 4 zł na 150 zł inwestora czekały jeszcze trzy 25% obsunięcia. Wspomniane obsunięcia staną się jeszcze bardziej interesujące gdy przedstawi się je w złotych a nie w procentach. W ten sposób można będzie zobaczyć co czuł inwestor, który mentalnie liczył straty, który ponosił w czasie rynkowych korekt:

Proszę zwrócić uwagę, że już w pierwszym roku pieniężne obsunięcie było większe niż początkowa inwestycja. Wartość pozycji najpierw urosła z 10 000 zł do 30 000 zł a następnie stopniała o 20 000 zł. Ewentualne skoncentrowanie się inwestora na tej rosnącej mentalnej stracie pieniężnej od szczytu z całą pewnością mogło go skłonić do przedwczesnego zamknięcia pozycji.

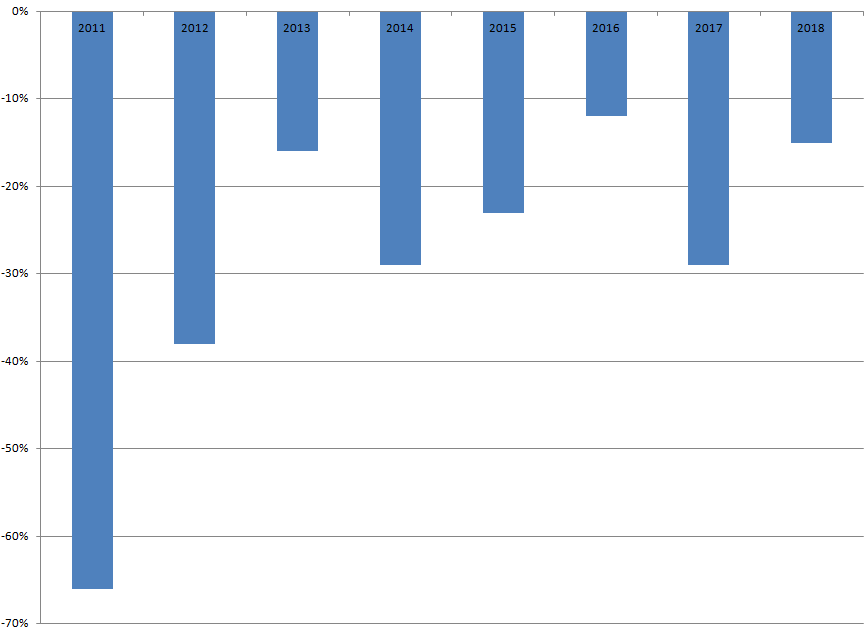

Michael Batnick zwraca także uwagę, że punktami referencyjnymi mogą stać się wyniki inwestycyjne w obrębie poszczególnych lat kalendarzowych. Następny wykres pokazuje największe obsunięcia w obrębie kolejnych lat kalendarzowych:

Moim zdaniem powyższe wykresy pokazują jak łatwo jest w trakcie trwania inwestycji wpaść w taki model jej mentalnej oceny, który stworzy silną presję na jej zamknięcie. W oddziaływaniu takich modeli upatrywałbym przyczyn tego, że naprawdę niewielu inwestorów jest w stanie wytrzymać ze zwycięskimi spółkami niemal całą drogę na szczyt. Warto w tym miejscu zauważyć, że problem, który pokazują przykłady Amazona czy CD Projekt dotyczy tylko i wyłącznie okresu hossy i nie obejmuje nawet jednego całego cyklu koniunkturalnego. Dotyczy także spółek, które w ostatnich latach nie miały istotnych trudności ze swoimi operacjami biznesowymi. Chwilowe problemy biznesowe dotykają także zwycięskie spółki czego spektakularną ilustacją jest burzliwa historia Apple. Tak więc przeżycia inwestora posiadającego w portfelu potencjalnego rynkowego zwycięzcę mogą być dużo bardziej wyczerpujące mentalnie niż wynika to z powyższych wykresów.

Sposobem na zminimalizowanie presji na przedwczesne zamykanie zyskownych pozycji i pozbywanie się zwycięzców z portfela jest stosowanie reguły przypominającej, że dla rynku, czyli innych inwestorów, cena otwarcia pozycji przez inwestora nie ma znaczenia. Takie podejście zaklada, że wyniki pozycji w portfelu (np. pieniężne obsunięcie od szczytu) nie są sygnałem rynkowym. Jeśli punktem wyjścia do inwestycji w spółkę była ocena jej długoterminowych perspektów biznesowych to sygnał zamknięcia pozycji powinien wynikać ze zmiany tych perspektyw (ściślej mówiąc ze zmiany atrakcyjności rynkowej wyceny tych perspektyw).

3 Komentarzy

Skomentuj Kuba Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Żeby wytrzymać takie obsunięcia i nie pozbyć się akcji w najgorszym momencie to trzeba być albo założycielem firmy albo kimś z zarządu i mocno wierzyć w przyszłość spółki. Albo być W.Buffetem.

Znam jeszcze jeden przypadek – znajomego ojciec kupił dawno temu CD Projekt (niestety za niewielkie pieniądze), cala rodzina rok temu likwidowała konto maklerskie i trochę się zdziwili zyskami 🙂

NO dobrze, to teraz drogi przeciętny inwestorze oceń poprawnie 'długoterminową perspektywę biznesową' . Profesjonalnym analitykom rzadko się to udaje – to mrzonka…. Osobiści polecałbym, kilkukrotne wychodzenie w taką spółkę i wychodzenie z częściowymi zyskami – oczywiście nie złapiesz 100% całego zysku ale z pewnością sowicie zarobisz, a dodatkowo cały czas kontrolujesz ryzyko