Sto dni istnienia produktu inwestycyjnego to zdecydowanie zbyt krótki okres by ocenić jego wyniki i strategię. Kontrowersje wokół rezultatów strategii zbalansowanego ryzyka dostępnej dla klientów Wealthfront przypominają jednak kilka ważnych zasad inwestycyjnych.

Wealthfront jest wywodzącym się z kultury biznesowej Doliny Krzemowej automatycznym doradcą inwestycyjnym (robo-advisor) zarządzającym ponad 10 mld USD aktywów. Pod koniec stycznia udostępnił swoim klientom strategię zbalansowanego ryzyka (risk parity). Udostępnił jest tu zresztą sporym niedopowiedzeniem. Wealthfront użył taktyki automatycznego alokowania części aktywów części klientów (z rachunkiem o wartości powyżej 100 000 USD) do nowej strategii. Klienci musieli wycofać się z tego produktu inwestycyjnego jeśli nie chcieli go w swoim portfelu inwestycyjnym. Zastosowana taktyka sprawiła, że w strategii ulokowano ponad 0.7 mld USD aktywów.

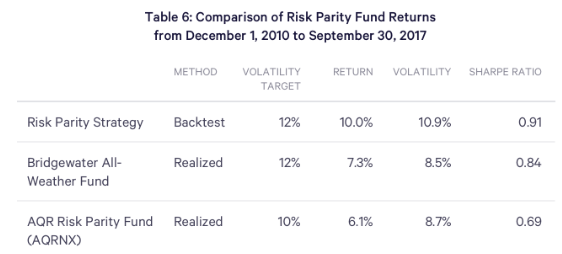

Pod koniec 2017 roku Wealthfront opublikował artykuł badawczy, w którym opisał swoje podejście do strategii risk parity oraz podał wyniki testów historycznych tej strategii. O strategii zbalansowanego ryzyka pisał na Blogach Bossy Tomasz Symonowicz: część I oraz część II. Wealthfront zestawił wyniki swojej strategii z wyniki funduszy risk parity zarządzanych przez Bridgewater i AQR a więc dwóch firm o najlepszej reputacji w tym segmencie (Ray Dalio z Bridgewater uznawany jest za twórcę tego podejścia inwestycyjnego). Jak łatwo się domyśleć porównanie, oparte na teście historycznym z zaledwie siedmiu lat, wypadło bardzo korzystnie dla strategii Wealthfront. Pokazuje to tabela z raportu Wealthfront:

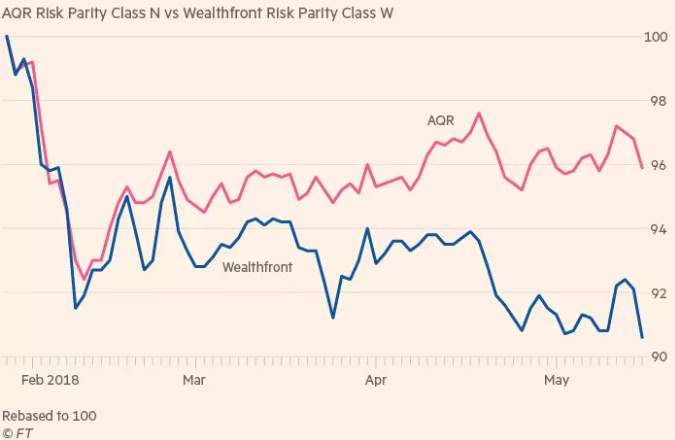

Strategia zaczęła funkcjonować w czasie rzeczywistym pod koniec stycznia 2018 roku. Po trzech i pół miesiącach komentatorzy zaczęli zwracać uwagę, że jej rzeczywiste wyniki wyraźne odstają od wyników funduszu risk parity AQR. Pokazuje to dzisiejszy wykres dnia:

Jak wspomniałem na początku tekstu sto dni funkcjonowania strategii to zdecydowanie zbyt krótki okres na jej ocenę. Natomiast nawet bez odwoływania się do wyników strategii risk parity Wealthfront można stwierdzić, że test historyczny obejmujący zaledwie siedem lat dosyć specyficznych warunków rynkowych to zbyt krótki czas by wyrobić sobie opinię o efektywności danej strategii i jej ewentualnej przewadze nad konkurencyjnymi strategiami. Tym bardziej, że w teście historycznym pominięto koszty transakcyjne.

Od dawna zwracamy uwagę na Blogach Bossy na konieczność sceptycznego podejścia do testów historycznych i sceptycznego nastawienia do teoretycznych historycznych wyników strategii w przypadku produktów inwestycyjnych, które dopiero zaczynają funkcjonowanie w warunkach rzeczywistych. Drugą istotną lekcją jest zasada by testy historyczne maksymalnie dobrze odwzorowywały rzeczywiste warunki rynkowe: pomijanie w nich kosztów transakcyjnych jest bezwzględnym złamaniem tej reguły.

Warto także zwrócić uwagę na wypowiedź wiceprezesa działu badań w Wealthfront dla Financial Times. Jakub Jurek powiedział, że porównywanie wyników funduszu AQR z wynikami strategii Wealthfront jest nieuczciwe ponieważ fundusz AQR celuje w uzyskanie niższej zmienności (10% vs 12%) i należy oczekiwać, że będzie się lepiej spisywać w trudnych warunkach rynkowych. To fascynujące stwierdzenie bo przecież pod koniec 2017 roku Wealthfront nie miał żadnych obiekcji przy porównywaniu historycznych wyników własnej strategii z wynikami funduszu AQR.

Należy przyznać, że w artykule badawczym Wealthfront znalazły się wszystkie standardowe ostrzeżenia i zastrzeżenia jakie powinny się znaleźć:

- informacje o wynikach w teście historycznym mają charakter ilustracyjny

- implementacja strategii w AQR i Bridgewater różni się od podejścia Wealthfront i założeń przyjętych w teście historycznym

- wyniki testu historycznego wyglądają dobrze ale należy je przyjmować sceptycznie

Problem z tego typu zastrzeżeniami polega na tym, że w walce o uwagę potencjalnego klienta dramatycznie przegrywają z tabelką pokazującą kilka punktów procentowych rocznej przewagi w wynikach inwestycyjnych.

Zamieszanie z najnowszym produktem Wealthfront czy kontrowersje związane z modelem biznesowym Robinhood skłaniają mnie do przekonania, że wraz z kolejnymi próbami zwiększania przychodów przez start-upy w branży usług inwestycyjnych przybywać będzie patologii typowych dla sektora. Ewentualne drastyczne pogorszenie sytuacji rynkowej może nawet skutkować powstaniem poważnych skandali. W tym momencie trudno dostrzec istotną przewagę w dziedzinie kompetencji czy etyki biznesowej po stronie firm finansowych tworzonych w Dolinie Krzemowej.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.