W ostatnich dniach opublikowano kilka serii danych, które zwięźle opisują amerykański rynek akcyjny w 2017 roku: mozolne poprawianie historycznych szczytów przy historycznie niskiej zmienności.

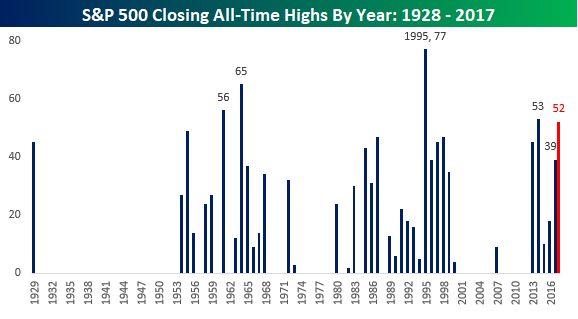

Zacznijmy od poprawiania historycznych szczytów. Do końca września S&P 500 zamykał się na historycznych szczytach 39 razy. Bespoke zrobił prostą ekstrapolację tego trendu i porównał go z historycznymi danymi od 1928 roku. Jeśli S&P osiągnie 52 historyczne szczyty w 2017 roku to będzie to piąty najlepszy wynik w historii:

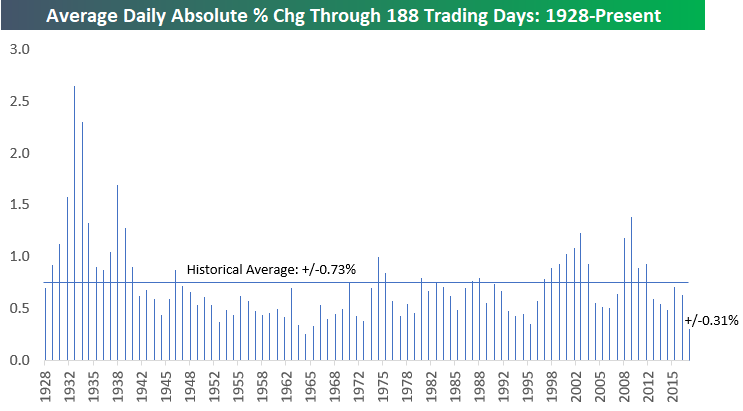

Wielu inwestorów więcej uwagi niż nowym szczytom poświęca historycznie niskiej zmienności na amerykańskim rynku akcyjnym. Wspomniany wcześniej Bespoke pokazał zestawienie średnich bezwzględnych dziennych zmian indeksu S&P 500 (mierzonych w pierwszych trzech kwartałach) od 1928 roku. Poziom z 2017 roku – 0,31% – jest drugim najniższym wynikiem w historii. Bardziej spokojny był tylko 1964 rok z wynikiem 0,26%. Historyczna średnia to 0,73% a w latach rynkowego zamętu wskaźnik przekraczał 1% (w 2009 był na poziomie 1,5%).

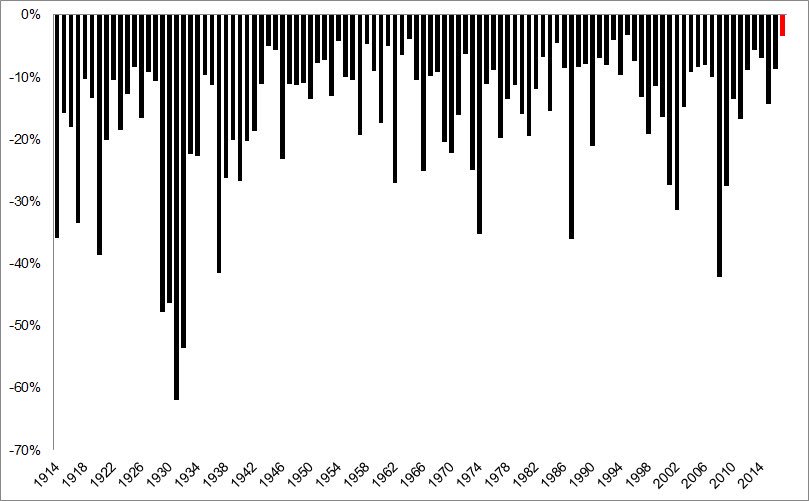

Na inny wymiar historycznie niskiej zmienności zwrócił uwagę Michael Batnick. Największe obsunięcie na S&P 500 w 2017 roku to 2,8%. Do końca roku pozostał jeszcze jeden kwartał ale jeśli ten wynik się nie zmieni to rok 2017 będzie drugim w historii (w 1995 największe obsunięcie wyniosło 2,5%) pod względem najniższego obsunięcia:

Jestem przekonany, że wielu inwestorów interpretuje powyższe informacje bardzo negatywnie. Historyczne szczyty przy ultra-niskiej zmienności to dla nich sygnał do ucieczki z rynku. Taka też jest moja intuicyjna opinia po zetknięciu się z tymi danymi. Tym bardziej, że wspomniane wskaźniki notowane są w dziewiątym roku rynku byka.

Nie widzę problemu z traktowaniem powyższych danych jako sygnału do zwiększonej uwagi i większej ostrożności. Przyznaję jednak, że takie sygnały dostrzegałem już w 2014-2015 roku a więc zdecydowanie za wcześnie. Byłbym jednak ostrożny z traktowaniem tych sygnałów jako oznak szybko nadchodzącego krachu. Analiza danych historycznych nie pozwala na traktowanie nowych historycznych szczytów jako negatywnych sygnałów rynkowych. Podobnego argumentu można użyć w kontekście niskiej zmienności. W zaprezentowanych wyżej zestawieniach można znaleźć lata, na przykład rok 1995, w których występowały jednocześnie liczne historyczne szczyty i niska zmienność.

Należy jednak przyznać, że panująca na rynku sytuacja czyni inwestowanie relatywnie łatwym i satysfakcjonującym przedsięwzięciem dla wielu amerykańskich inwestorów. Z punktu widzenia inwestorów nie ma nic przyjemniejszego niż rosnący rynek przy minimalnych obsunięciach. Można więc oczekiwać, że ewentualna zmiana sytuacji rynkowej (bez wnikania w to kiedy ona nastąpi) będzie prawdziwie zimnym prysznicem dla wielu inwestorów. Wielu z nich może emocjonalnie zareagować gdy znajdą się w rynkowym otoczeniu (spadki, bolesna zmienność), do którego zupełnie nie przywykli.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wlasnie,malo kto u nas ( z wiadomych przyczyn) wspomina ze numerem 1 zagran ostatnich 3 lat nie jest wcale bitcoin tylko …skracanie Vix.Szczegolnie za pomoca ETF.Stopy zwrotu przebijaja BTC ( wiekszosc grala levarowanymi 3x) a stopa zwrotu z tego jak tak pionowa ze BTC to pikus.Juz w lipcu jednak wiele biur powiedzialo dosc temu gdy Vix spadl do 8.5 – podwyzszyli depozyt bo najmniejszy ruch w zmiennosci spowodowal by krach.Kto w 2010 moglby pomyslec ze mozna grac pod to ze zmiennosc spadnie do 0.05 % ( slownie piec setnych procenta) dziennie ?Jak widac to byla najlepsza strategia tej dekady – nic tego nie przebije.

https://stooq.pl/q/?s=uvxy.us

Ciekawe,

wbrew "Jestem przekonany, że wielu inwestorów interpretuje powyższe informacje bardzo negatywnie. " oraz temu że także od 2015 przysłowiowo 'trzymam palec na spuście' by uciekać, dwa pierwsze wykresy interpretuje umiarkowanie pozytywnie. A konkretnie to interpretuje je ze przesada lub przedwczesnym (i powszechnym (*) obecnie ) podejściem jest wieszczenie szybkiego konca hossy.

Moja interpretacja tych dwoch pierwszych wykresow jest bowiem taka iz jestesmy w srodku 'cyklu' danego wykresu. W sensie takie sytuacje trwaly dluzej, zwlaszcza drugi to pokazuje ze musi byc jeszcze rok dwa wzrostu wskaznika to poziomu problemu. Oczywiscie tu juz sie zaczyna wrozenie z danych historycznych, wiec za duzo wagi to tego nie przykladam, natomiast nie interpretuje tych danych negatywnie, a wrecz jako sygnal powszechnego leku przed koncem hossy.

(*) a gdzie wszyscy sie czegos spodziewaja na rynkach, to znaczy ze jest to juz uwzglednione (w wycenach/zachowaniu rynku) i stanie sie cos innego.