Zastanawiałem się czy warto pisać na Blogach Bossy o zamknięciu autorskiego funduszu profesora Krzysztofa Rybińskiego. Podjęcie tematu przez Bloomberga zaważyło na decyzji o skomentowaniu tego wydarzenia.

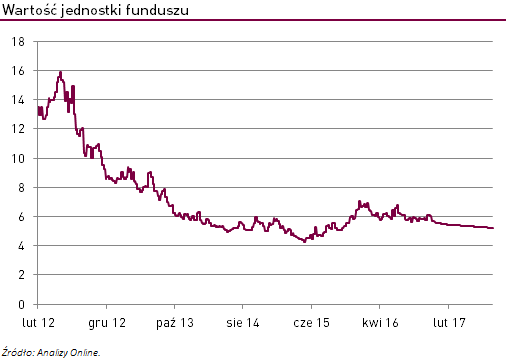

Kilka dni temu zniknął z rynku fundusz Eurogeddon. Fundusz nie został całkowicie zlikwidowany. Został zamieniony w fundusz Beta-plus, który ma inwestować w akcje rynków rozwiniętych. Z tego powodu będą dziś dwa wykresy dnia. Pierwszy z nich to notowania Eurogeddonu:

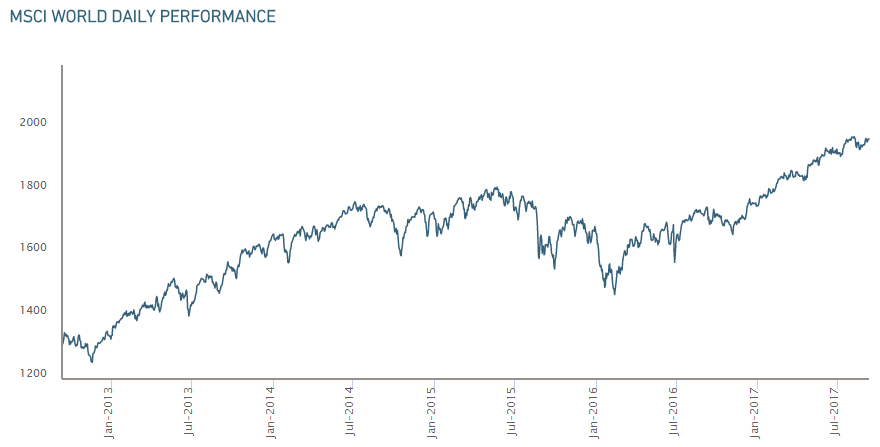

Drugim wykresem dnia są notowania rozwiniętych rynków akcyjnych reprezentowane przez indeks MSCI World:

Działania Opery TFI pokazują, że nie tylko indywidualni inwestorzy podejmują decyzje w oparciu o zaobserwowane stopy zwrotu z relatywnie krótkiego okresu. Podobnej tendencji ulegają także firmy inwestycyjne, które tworzą produkty inwestycyjne bazujące na rozgrzanych rynkach i popularnych motywach inwestycyjnych. Można znaleźć dwa kluczowe powody takich działań. Po pierwsze pracownicy firm inwestycyjnych nie różnią się od inwestorów indywidualnych w kwestii traktowania wyników z nieodległego okresu jako wskazówki co do przyszłych wyników. Po drugie tworzenie produktów inwestycyjnych w oparciu o rozgrzane rynki istotnie ułatwia marketing takich wehikułów inwestycyjnych.

Warto zauważyć, że Eurogeddon został stworzony na bazie innego funduszu. Nazywał się Universa i był funduszem oportunistycznym – szybko i elastycznie reagującym na zmiany sytuacji rynkowej. Powstał w kwietniu 2009 roku a więc niemal w samym dołku bessy. W tym czasie idea funduszu niezmuszanego regułami do inwestowania w akcje, dynamicznie reagujące na gwałtowne ruchy rynku musiała się wydać atrakcyjna dla potencjalnych inwestorów.

Historia Universy, Eurogeddonu i Beta-plus pokazuje też jak istotnym problemem może być błąd przeżywalności (survivorship bias) w przypadku obliczania stóp zwrotu z funduszy inwestycyjnych czy oceny kompetencji firm oferujących produkty inwestycyjne. Standardową praktyką jest likwidowanie albo przekształcanie słabo spisujących się i tracących na popularności produktów inwestycyjnych. Nie jest to oczywiście zarzut. Podobne działania podejmuje się przecież w innych branżach.

Wspomniałem na początku tekstu, że tematem zniknięcia z rynku Eurogeddonu zajął się Bloomberg. Autorowi tekstu trzeba przyznać, że rzetelnie napisał, że autorski fundusz profesora Rybińskiego nigdy nie zdobył popularności a w momencie zamknięcia zarządzał zaledwie 150 tysiącami dolarów aktywów. To kwota wręcz śmieszna w globalnym biznesie inwestycyjnym. Podobnie zresztą jak wielkość zgromadzonych przez fundusz aktywów na początku jego działalności: 4,5 mln złotych czyli około 1,2 mln dolarów.

Pozwolę sobie zauważyć, że samo podjęcie tego tematu przez Bloomberg jest wyrazem tabloidyzacji nawet całkiem poważnych mediów finansowych.

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dlaczego "tabloidyzacji"? Pozwolę sobie zauważyć, że bossowe zacne grono uznało temat kiedyś za wart kilku słów i to z powodów całkowicie nietabloidowych:

https://blogi.bossa.pl/tag/eurogeddon/

@ dorota

W Polsce ten temat miał dodatkowy kontekst ze względu na a) pozycję KR w NBP b) pozycję KR jako komentatora/eksperta ekonomicznego. Globalnie tego kontekstu nie ma.

* jak padają najwytrwalsi misie to chyba trzeba zacząć się bać

* to wygląda na zamknięcie funduszu po odejściu ostatniego klienta z "ulicy". Nie sądziłem, że takie rzeczy występują w realnym świecie (ślepa wiara, że to co robił Dennis to jest normą 😉

Ja wiem czy tabloidyzacja. Raczej marność mediów, które nie zauważyły tego. A to jedno zdarzenie to kopalnia pomysłów na teksty (dziennikarze jeśli jeszcze czytujecie blogi, proszę oto za friko kilka pomysłów)

1) wywiad z K. RYbinskim – podsumowujący i pytanie, co poszło nie tak (pod warunkiem, oczywiściezgody rozmówcy)

2) Kwestia buńczucznych zapowiedzi i tworzenia funduszy w szczytach różnych mód (hi-tech, ppp, MIŚ itp)

3) Fenomen cichego przekształcania funduszy w inne, po stratach rzędu 60 i więcej procent.

3a) dlaczego nasze fundusze nie wprowadzają zasady, że po stracie np. 45 fundusz jest zamykany.

4) Historia nieudanych funduszy Opery – bazowego, O za trzy grosze, dla fundacji Bibliotek Polskich). I może dodatkowy kontekst przyznawanych nagród dla towarzystwa 🙂

@GZalewski – Punkt 1) Pan Krzysztof sam ustusonkowywal sie co roku do swoich ( generalnie nietrafionych ale oczywiscie nie wedlug niego ) prognoz na swoim blogu.Wyjasnil to pare razy – w skrocie to ,,banksterka ECB i FED zniszczyla mi strategie''Notabebe blog podobnie jak fundusz takze zamknal 🙂

Jeśli zamknął bloga największy niedźwiedź, to pora się bać. Nie wiem tylko czemu poleca te obligacje rządowe na górce.

Jeden wrzód z … mniej. Rybiński był krętaczem, który niestety dostał za dużo czasu antenowego i zamiast rzetelnej analizy mieliśmy analizę rodem z filmików z żłótymi paskami na yt.