Kilka słów o tym, co może nas czekać na giełdach w erze wczesnej Trumponomiki i alternatywnej rzeczywistości.

Internet został oklejony dziesiątkami wykresów na ten temat, ale ograniczę się do jednego + kilku komentarzy, tak by całkiem nieobiektywnie dać znać, że uważam, iż mamy najprawdziwszą bańkę spekulacyjną na giełdach w USA i nadchodzi właściwy moment, by poddały się zasłużonej korekcie.

Ważnym powodem takiego przekonania jest brak obecnie właściwego klimatu do optymizmu, pomimo tego, że komentatorzy zgodnie przyznają, iż gospodarka amerykańska jest mocna. Nie ma jednak dnia bez wypowiadania wojen przez obecnego prezydenta na wielu frontach, co buduje nieufność, strach, jeszcze więcej niepewności i brak wiary, zarówno u inwestorów jak i w korporacjach. Społeczne nastroje przekładają się na gospodarkę nie mniej niż same procesy toczące się wewnątrz niej, z czym mamy do czynienia choćby teraz w Polsce, co da się stwierdzić oglądając twarde dane za zeszły rok.

Po drugie, proszę spojrzeć na wykres sezonowości prezydenckiego cyklu, który wklejałem -> tutaj. Znajdujemy się dokładnie w punkcie, który do tej pory statystycznie zaczynał spadki.

Na samym wykresie indeksu S&P500 nie widać jeszcze oznak odwrotu, ale do tego wystarczy dosłownie jedna słaba sesja.

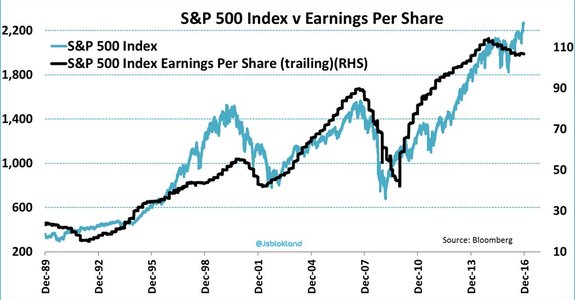

A wykres, który chcę dziś pokazać obrazuje coś, o czym już wcześniej nieco pisałem, a co na tak zrobionym jak poniżej obrazku bardzo ładnie się prezentuje. To porównanie przebiegu wykresu indeksu S&P 500 (zielona krzywa) na tle wskaźnika ESP, który mierzy zyski netto wszystkich 500 spółek w ujęciu kwartalnym przypadające na 1 akcję:

Mamy do czynienia z widoczną dywergencją. Hossa po wyborze Trumpa oddaliła znacznie kursy od wyników spółek. To świetny dowód na to jak ceny odjechały od fundamentów. Mamy obecnie sezon wyników za ostatni kwartał 2016, ale nie jest możliwe, że luka ta zostanie gwałtownie nadgoniona, a obie krzywe muszą znaleźć wspólny kierunek w najbliższej przyszłości. Kiedy nie można go złapać za pomocą wzrostu zysków spółek, to kursy akcji muszą się poddać korekcie spadkowej. Co nie jest pewne, ale wysoce możliwe. Pytanie jak długo potrwa jeszcze ta bańka? W okolicach 2000 roku trochę czasu to zajęło, ale mieliśmy zupełnie inne, euforyczne klimaty.

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Twoje założenia sie rownież spełnia jeśli sp500 wzrośnie do 2800 i spadnie na 2300 obecne? To bedzie 20% krach😀 Tak może wyglądać rzeczywistość rosnącej gospodarki i działań trumpa

Mówimy o spadku o 20 procent w 10 miesięcy czy 20 procent w jeden dzień?

W kilka tygodni. Chodzi o to ze cały rynek mówi o spadkach tworząc idealne środowisko dla wzrostów.

Jak długo hossa się utrzyma? Trudno powiedzieć. Oczywiście wszystko zależy od tego jaka będzie długoterminowa reakcja giełdy na politykę Trumpa w 2017.