Część pierwszą tego tematu zakończyłem obietnicą pokazania jednej wybranej strategii, z wielu innych zebranych przez Thomasa Bulkowskiego w wydanej właśnie książce:

„Spekulacja wahadłowa i transakcje jednodniowe”

Jednocześnie nie odmówię sobie przyjemności dodania kilku praktycznych podpowiedzi odnośnie jej działania, co zaznaczę w odrębnym akapicie.

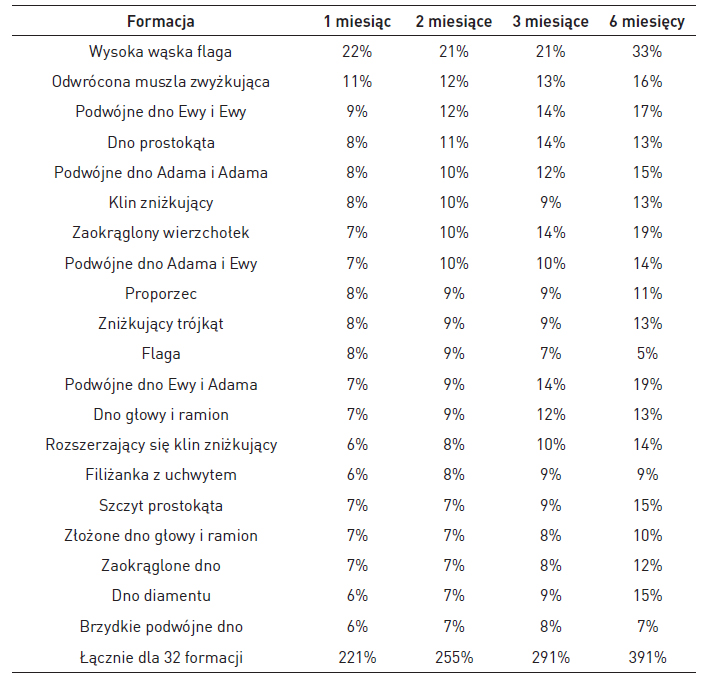

Bulkowski policzył skuteczność 32 różnych formacji technicznych, adekwatnych wg niego do swing tradingu, i ułożył 20 najlepszych z nich w ranking zamieszczony w książce. Wklejam go poniżej:

Źródło: T. Bulkowski „Spekulacja wahadłowa i transakcje jednodniowe”

Źródło: T. Bulkowski „Spekulacja wahadłowa i transakcje jednodniowe”

Pierwsza po lewej kolumna to nazwa kolejnych formacji technicznych. W kolejnych kolumnach mamy natomiast średnią zmianę rynku po 1, 2, 3 i 6 miesiącach od każdorazowego wystąpienia formacji na wykresie. Czyli policzył on o ile w podanym czasie rzeczywiście urosły/spadły kursy po wystąpieniu wszystkich przypadków danej formacji, po czym uśredniał wynik. Dodajmy, że badał on rynek amerykańskich akcji pod tym względem.

Jak widać średnie zyski po pokazaniu się najwyżej uplasowanej formacji wyraźnie odstają od całej reszty. I to właśnie o niej chciałbym przez chwilę opowiedzieć.

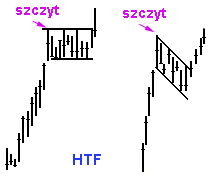

„Wysoka wąska flaga” (ang. „High and tight flag”, skrót: HTF). Inwestorzy techniczni wiedzą doskonale jak wygląda flaga na wykresie, i tak właśnie należałoby ją wyobrazić sobie ją i tutaj. To nic innego jak kilka słupków (lub świec) tworzących niewielką korektę, którą da się objąć 2 równoległymi liniami z góry i z dołu. Przy czym „wysoka i wąska flaga” niesie za sobą kilka dodatkowych warunków. Proszę spojrzeć na poniższy rysunek, pokazuje on 2 możliwości wykreślania owej flagi:

Po lewej – flaga rozciąga się poziomo, po prawej – „zwisa z masztu” lekko w dół.

I owe warunki dodatkowe:

- rynek przed pojawieniem się tego rodzaju flagi musi wzrosnąć o minimum 90% (!) w mniej niż 2 miesiące,

- słupki/świece w ramach flagi muszą być ułożone ciasno obok siebie, bez luk w środku (inaczej osłabiają one skuteczność),

- najlepiej gdy flaga tworzy się nie dłużej niż 15 dni, gdyż i to osłabia impet jeśli czas powstania się rozciąga,

- minimum 2-3 słupki wystarczą do powstania flagi,

Strategia gry: kupujemy akcje gdy kurs przekroczy „szczyt”, czyli najwyższą cenę przed powstaniem flagi, i zamknie się powyżej niego.

Średnie zakresy wzrostów po pojawieniu się tego rodzaju HTF pokazano w tabeli powyżej. Zaiste imponujące, szczególnie gdy uświadamiamy sobie, że wcześniej przecież cena już uległa niemal podwojeniu. Najskuteczniejsze flagi to te, które powstają pod kątem bliskim 45 stopni, jak ta na prawo na rysunku wyżej, a także takie, w których korekta od szczytu do minimum flagi sięga przedziału 10-25%. Ruch wzrostowy po tej formacji sięga dalej jeśli nie dochodzi do powrotu kursu do miejsca kupna wkrótce po wybiciu w górę.

Aż 38% tego typu formacji powstało podczas bessy, ale przynoszą one średnio niższe zyski niż podczas hossy. „Maszt” flagi powinien piąć się w miarę gładko w górę, jeśli jednak po drodze pojawiają się na nim obszary korekt lub dłuższych zatrzymań to skuteczność formacji maleje. Zlecenie stop tuż poniżej minimum flagi generowało odpalenie go w 19% przypadków. Jeśli jednak zajmować pozycję na rynku zanim kurs zamknięcia wypadnie powyżej szczytu, to aż 33% wybić okazuje się nieudanych. Warto więc czekać. Duża trafność nie zwalnia jednak od zarządzania ryzykiem.

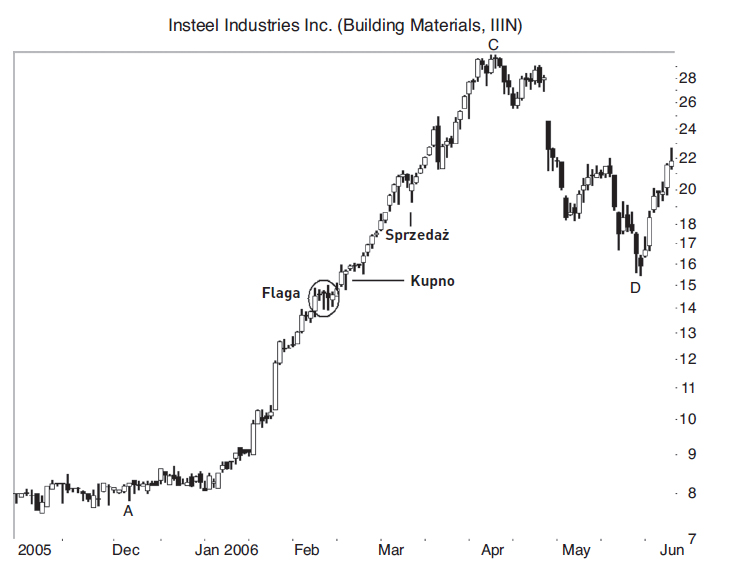

I jeszcze wyciągnięty z książki przykład tego rodzaju strategii na wykresie realnych akcji:

Źródło: T. Bulkowski „Spekulacja wahadłowa i transakcje jednodniowe”

Ta flaga była dość skąpa, nieklasyczna jak twierdzi sam Bulkowski. Ale skuteczna.

I kilka słów komentarza ode mnie:

Dla wielu inwestorów szybkie i znaczne wzrosty to zwykle okazja by zrealizować zyski, szczególnie dla traderów technicznych posługujących się wskaźnikami, które w takich chwilach aż krzyczą: sprzedaj! Z drugiej strony myśl o tym, by na takich poziomach wchodzić na rynek, wydawać się może szaleńczym ryzykiem, nie mówiąc o psychologicznym oporze. Tymczasem Bulkowski udowadnia, że kupno po ekstatycznych, kilkudziesięciu procentowych wzrostach, to najbardziej skuteczna strategia, której żadna inna z wymienionych nie dorównuje. Niezwykle ożywcze dla wyrobienia sobie właściwej optyki rynkowej i wskazówka dla każdorazowego weryfikowania prawidłowych przekonań o rynku i poszukiwania przewagi.

Bardzo mnie również ucieszyło, że Bulkowski dla ilustracji owej formacji użył takiego nieco „nieklasycznego”, wręcz zdeformowanego przykładu, w którym trudno wyrysować i nazwać książkowo powstały wzór na wykresie. Niech to będzie inspiracją do tego, by nie szukać na siłę takich układów cen, które wskazuje klasyczna, formalna Analiza techniczna (szukając drzew tracimy z oczu cały las, jak twierdzi mądrość ludowa). Wystarczy w przypadku HTF poszukać po prostu niewielkiej korekty, chwilowego zatrzymania tuż pod szczytem, które pod wpływem czasu dostaje ciśnienia. Polega ono na tym, że ceny nie chcą spadać, a zniecierpliwieni inwestorzy nie chcą dalej czekać, nacierając z popytem. I dlatego też ta korekta nie może być zbyt głęboka, ponieważ kolejna siła wznosząca w dużej mierze rozprasza się na samo dotarcie ponownie do szczytu. Ani też nad wyraz długotrwała, gdyż powoduje opadnięcie emocji i zainteresowania.

Pojęcie „swing trading” jest dość umowne. Proszę zobaczyć, że Bulkowski liczy w podanej tabeli skuteczność w miesiącach. To już w zasadzie wejście w trading pozycyjny, długo- lub średnioterminowy. Ale skoro pojawiają się zyski w takich okresach, to dlaczego je skracać?

Więcej na temat tego rodzaju tradingu oczywiście w książce.

—kat—-

6 Komentarzy

Skomentuj Marcin Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

To wszystko fajnie, ale tak naprawdę, to bardziej ciekawi mnie skąd się wzięło wyjście z tej transakcji. Flaga/nie-flaga: równie dobrze można powiedzieć, że jest to zakup po wybiciu maksimum. Ważniejsze chyba jak z niej wyjść…

TO nie stricte flagi tylko tzw płytki pullback /korekta/ po minimum 90% wzroście /impet/.

Warunki i wyjścia opisane są tutaj.

http://thepatternsite.com/HTFStudy.html#P9

Zamknięcie transakcji dostępne w książce. Ale właściwie mogę opisać to w jednym z kolejnych wpisów, jako że sam uważam zarządzanie ryzykiem za o niebo ważniejsze niż szukanie momentów wejścia do gry.

To nie jest zwykłe wybicie z maksimum. Najpierw musi się pojawić min 90% wzrostów, określonej głębokości maksymalny spadek i określonej długości maksymalny czas trwania korekty oraz brak luk w obrębie flagi. Jeśli te warunki są spełnione dopiero wówczas mamy do czynienia z wybiciem ponad maksimum.

OK, rozumiem, że nietypowe…

Ja dużo różnych prób podejmowałem znajdowania rozmaitych formacji, które poprzedzają wzrost i muszę powiedzieć, że słabo to wygląda zwłaszcza na naszym rynku, gdzie mamy uniwersum dość skromne. Oczywiście, pewnie takie dość wyśrubowane wymagania (wzrost 90% + "flaga") mogą dawać dość dobre rezultaty, ale teraz pomyślmy ile walorów je spełnia (albo ile razy rocznie się to zdarza).

Gdzie jest szczyt flagi w przytoczonym przykładzie? Generalnie nie wygląda to na flagę (szczyt flagi w dniu 8.02.06 jest jednocześnie jej minimum…

Bulkowski sam określa ten przykład jako nietypowy, i swietnie. Szczyt flagi to maksimum wzrostów przed korektą. Potem mamy 2 słupki korekty wystarczające do wykreślenia mini flagi. Potem wybicie, które NIE zmaknęło się ponad szczytem. W sumie wszystkie warunki są spełnione chociaż budzą niepokój. Pokazywanie nieklasycznych przykładów jak widać ma sens.