Czy podczas wakacji kursy na GPW raczej rosną czy częściej notują spadki?

Nic lepiej nie odpowie nam na to pytanie niż proste statystyki.

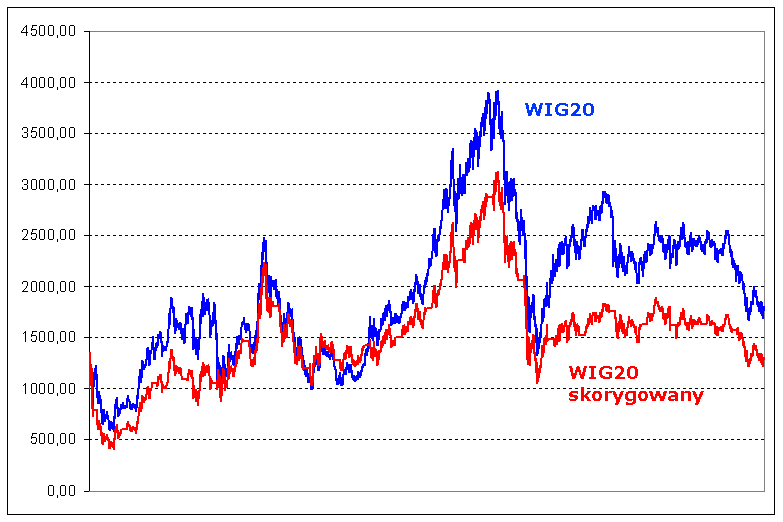

Wyjąłem więc z wszystkich notowań dziennych WIG20 dwa miesiące – lipiec i sierpień, a przebieg tego co zostało wrzuciłem na wykres pełnego WIG20:

Jak widać wykres skorygowany, ten na czerwono, kończy niżej niż sam WIG20 (niebieska krzywa), co po prostu oznacza, że gdyby z pasywnego „kup i trzymaj” wyrzucić 2 letnie miesiące (sprzedać indeks ostatniego dnia czerwca, odkupić pierwszego września), portfel byłby chudszy. W takim razie miesiące letnie do tej pory dokładały nieco do wzrostów rynku. W sumie jakieś 500 punktów z dzisiejszej wartości indeksu pochodzi właśnie ze zmian kursów rynku w wakacje.

Celowo wziąłem do badań WIG20, ponieważ najprościej go zreplikować za pomocą pochodnych (np. ETFów).

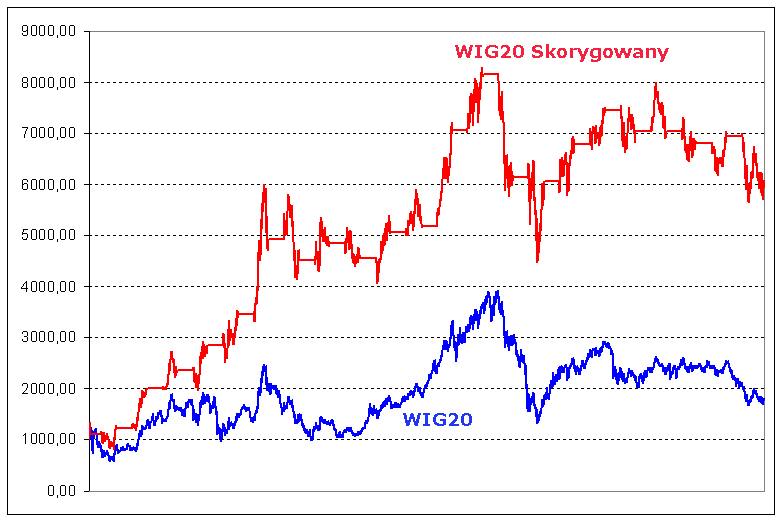

Następnie pokusiłem się o sprawdzenie w ten sam sposób szerszego cyklu – bardzo silnej anomalii występującej w USA znanej jako „sell in May and go away”. Według niej sprzedaż portfela na początku maja i powrót na rynek dopiero na początku listopada znacząco podbija całkowite zyski z inwestycji. Okazuje się, że na GPW ta anomalia również zachodzi, co pokazuje poniższy wykres:

Portfel inwestowany w WIG20 tylko na pół roku (krzywa czerwona) przyniósł do tej pory zyski 3 razy wyższe niż pasywna inwestycja w indeks WIG20 bez ruszania jej (niebieska krzywa). Tak naprawdę zyski byłyby 4 razy wyższe, ponieważ wolne środki od maja do listopada możemy wrzucić na lokaty, obligacje czy jakieś fundusze z rynku pieniężnego. Tak więc nie ryzykując przez pół roku na GPW zarabiamy dużo więcej. Ten cykl prawdopodobnie nadal będzie trwał i ma swoje uzasadnienie w dużej aktywności instytucji na przełomie każdego roku.

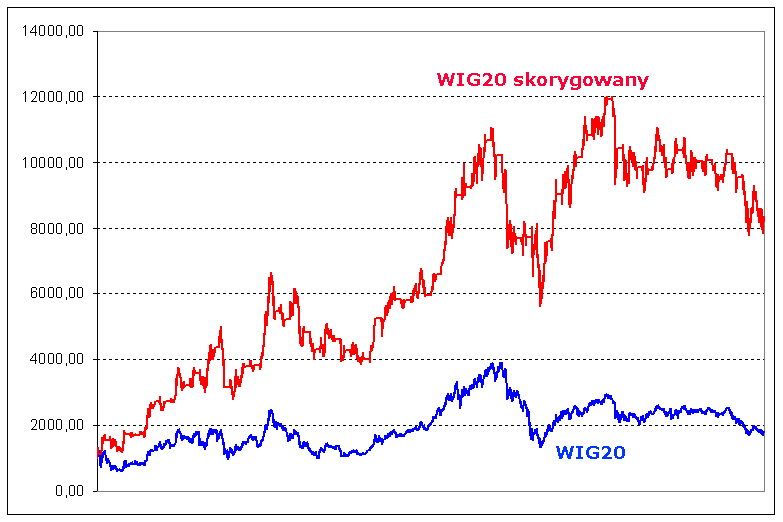

I już zupełnie dla zabawy założyłem, że nie trzeba aż pół roku być poza rynkiem skoro latem nam indeks rośnie. W takim razie założyłem taką inwestycję: wychodzimy z WIG20 na początku maja i wracamy na pierwszą sesję lipca, potem znów uciekamy na koniec sierpnia, by wrócić na dłużej w listopadzie. Statystyka wygląda tak:

Portfel okazał się 4 razy większy niż zwykłe „kup i trzymaj WIG20”. A przy tym szczyt kapitału wypadł na poziomie 12 000, najwyżej z wszystkich symulacji, gdy WIG20 miał sporo do poprzedniego szczytu. Jednak ta inwestycja zakłada w moim mniemaniu dużo więcej losowości niż „sell in May”, choć nie wykluczone, że nadal będzie dużo bardziej zyskowna.

—kat—

3 Komentarzy

Skomentuj Andrzej Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Najwieksze dywidendy sa odcinane w okresie maj – pazdziernik. Proponuje porywnywac WIG20TR.

[usuwam wczesniejszy komentarz, bo sądziłem, że odnosi się do innego postu]

No to proponuję krótką w W20 i długą – w W20 zmodyfikowanym.