Tytułowego określenia użył Edward Yardeni w odniesieniu do wskaźników makroekonomicznych, które pod wpływem zmian rynkowych tracą swoją użyteczność w śledzeniu cykli koniunkturalnych. Yardenii, który w latach 1995-2002 był najpierw głównym ekonomistą a potem głównym strategiem inwestycyjnym w Deutsche Banku a obecnie prowadzi własną firmę analityczną był gościem Barry’ego Ritholtza w programie Masters in Business.

Nie do końca rozumiem dlaczego tak wielu indywidualnych inwestorów przywiązuje dużą wagę do wskaźników makroekonomicznych i próbuje przy ich pomocy prognozować kierunek ruchu na rynku. Być może jest to konsekwencja uwagi, którą kolejnym publikacjom wskaźników gospodarczych poświęcają media finansowe. Media traktują każdy odczyt danych makroekonomicznych jak niezwykle ważne wydarzenie, na które inwestorzy powinni zwracać uwagę. Mało tego, rzesze wiecznych niedźwiedzi i wiecznych byków w każdym momencie wypatrują faktów potwierdzających ich nastawienie do rynku – w każdym więc tygodniu osiągające lokalne maksima lub minima wskaźniki gospodarcze znajdują drogę do optymistycznych lub pesymistycznych analiz rynkowych.

Uwagi Yardeniego, który spędził na obserwacji wskaźników makroekonomicznych ostatnie cztery dekady mogą się okazać pomocne dla inwestorów, którzy chcą wykorzystać tego typu informacje w procesie inwestycyjnym. Najważniejsza rada analityka dotyczy tego by przed zwróceniem uwagi na jakiś wskaźnik gospodarczy zdobyć przynajmniej podstawowe informacje o jego konstrukcji. Yardeni wspomina na przykład, że użyteczny wydaje się mu wskaźnik CRB Raw Industrials Spot Price Index. Jest to indeks cen podstawowych surowców przemysłowych publikowany przez CRB. Analityk podkreśla, że ten konkretny indeks nie zawiera produktów drzewnych ani naftowych, które według niego posiadają specyficzne kwestie podażowe, które sprawiają, że ich cena nie zawsze dobrze oddaje zapotrzebowanie gospodarki na te surowce i przez to nie nadaje się do określania siły gospodarki.

Znamiennym przykładem wskaźnika, który przez kwestie podażowe kompletnie utracił swoją użyteczność w śledzeniu stanu globalnej gospodarki jest Baltic Dry Index. Mierzy on koszt transportu surowców na najważniejszych szlakach morskich. Jednak wraz z powstaniem olbrzymiej nadpodaży statków wskazania Baltic Dry Index w większym stopniu odzwierciedlają pomyłki inwestycyjne (managerów zamawiających nowe statki) popełnione w czasie boomu gospodarczego w latach 2005-2008 niż stan globalnej gospodarki. Co więcej, ze względu na to, że zarówno podaż jak i popyt na rynku transportu morskiego są bardzo mało elastyczne (nie opłaca się utrzymywać bezczynnych statków* a firmy przetwórcze takie jak huty nie mogą pracować bez surowców) wskaźnik ten odznacza się bardzo dużą zmiennością. Te wahania czynią go bardzo użytecznym dla wszystkich komentatorów, którzy potrzebują wykresów na potwierdzenie swojego optymistycznego lub pesymistycznego nastawienia do rynku.

Yardeni zauważył także dwa inne problemy:

- większość wskaźników makroekonomicznych podlega rewizjom

- media koncentrują się głównie na podstawowych danych i pomijają liczby spoza nagłówka raportu, które mogą zmienić wydźwięk opublikowanych danych

Jako przykład takiego wskaźnika podał comiesięczny raport z amerykańskiego rynku pracy. W 2012 roku poświęciłem sporo uwagi temu wskaźnikowi. Kluczową liczbą w tym raporcie są miejsca pracy netto stworzone w sektorze prywatnym w USA. Na tych danych skupia się niemal cała uwaga mediów biznesowych. Yardeni tworzy natomiast indeks dochodów z wynagrodzeń korzystając z danych o liczbie pracujących, przeciętnej liczbie przepracowanych godzin i przeciętnym godzinnym wynagrodzeniu. W dużym uproszczeniu zmiana tego indeksu oznacza zmianę dochodów amerykańskiego konsumenta i wydaje się bardzo interesującą alternatywą dla obsesyjnie omawianej w mediach zmiany liczby miejsc pracy w sektorze prywatnym.

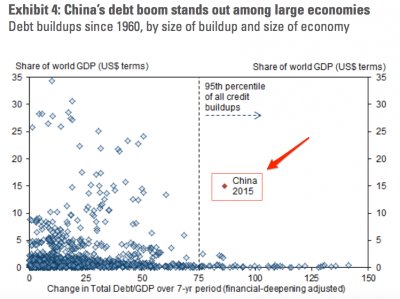

Tytuł niniejszego tekstu pasuje także do drugiego zagadnienia z wywiadu z Yardenim, które wydało się mi interesujące. Yardeni nazwał Chiny być może największą bańką (kredytową) w historii świata. Podał, że pomiędzy 2008 a 2016 suma udzielonych przez chińskie banki kredytów wzrosła trzykrotnie z 5 bilionów USD do 15 bilionów USD. Jego zdaniem Chiny są większą wersją Japonii z przełomu lat 80′ i 90′ tyle, że znajdują się na dużo niższym poziomie rozwoju gospodarczego i między innymi nie zdążą jak Japonia najpierw się wzbogacić a potem zestarzeć. W tym kontekście warto pokazać wykres z raportu analitycznego Goldman Sachs, który pokazuje jak wyjątkowa w kontekście historii ekonomicznej świata jest chińska bańka kredytowa:

Ze względu na przyciągające uwagę wydarzenia w państwach rozwiniętych, przede wszystkim widmo Brexitu, amerykańską kampanię wyborczą i wydarzenia na Bliskim Wschodzie, ewentualne problemy chińskiej gospodarki zeszły ostatnio na drugi plan. Wydaje się jednak, że sposób radzenia sobie chińskich władz ze stworzoną przez nich bańką kredytową będzie jednym z najważniejszych czynników dla globalnej gospodarki w następnej dekadzie. Co ciekawe, Yardeni nie wydaje się totalnym pesymistą i nie zakłada, że scenariusz krachu jest nieunikniony. Mam wrażenie, że raczej spodziewa się powtórzenia doświadczeń japońskich.

* Dlatego media biznesowe informowały jakiś czas temu, że taniej jest wynająć duży statek oceaniczny niż luksusowy samochód sportowy

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.