Większość ludzi pracujących w sektorze inwestycyjnym lub inwestujących na rynku własne pieniądze zetknęła się z pełną rozczarowania reakcją znajomych, którzy dowiedzieli się od nich, że 5% do 7% rocznie to realistyczne, choć optymistyczne, oczekiwania stóp zwrotu z rynku akcyjnego w długim terminie.

Nadmierne oczekiwania wobec stóp zwrotu z inwestycji rodzą wiele negatywnych konsekwencji dla inwestorów. Dwie z nich wydają się mi szczególnie istotne:

- ludzie nie oszczędzają tyle pieniędzy ile powinni by zrealizować swoje cele przy realistycznym założeniu przyszłych stóp zwrotu

- inwestorzy przyciągani są do podejrzanych strategii i wehikułów inwestycyjnych ponieważ w pogoni za nierealistycznymi stopami zwrotu rezygnują z badania czy istnieją sensowne fundamenty uzasadniające oczekiwanie tych wysokich wyników

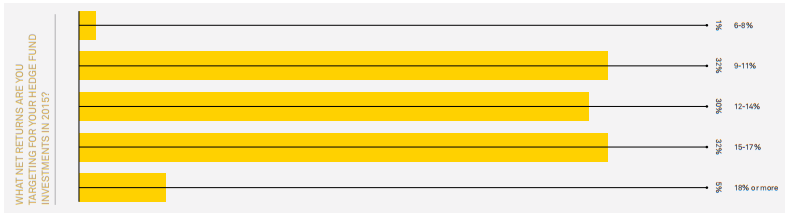

Meb Faber pokazał kilka dni temu, że nierealistyczne oczekiwania nie są jedynie problemem indywidualnych inwestorów. W sondażu inwestycyjnych specjalistów, który Financial Times Remark przeprowadził w III kwartale 2015 roku znalazł wykres pokazujące oczekiwania inwestycyjnych profesjonalistów co do rocznych stóp zwrotu netto (a więc po uwzględnieniu kosztów) z poczynionych przez nich inwestycji w fundusze hedge. Wspomniani profesjonaliści to zarządzający funduszy emerytalnych, państwowych funduszy majątkowych czy funduszy ubezpieczeniowych: łącznie 400 zarządzających. Poniższy wykres podsumowuje odpowiedzi zarządzających:

Około 1% zarządzających spodziewa się wyników w przedziale 6% do 8%, po około 30% zarządzających spodziewa się odpowiednio wyników w przedziałach 9% do 11%, 12% do 14% i 15% do 17% a 5% wyników powyżej 18%. W dużym uproszczeniu średnią z tych oczekiwań można wyznaczyć w okolicach 13%.

Meb Faber przypomina, że są to oczekiwania w żaden sposób nie pasujące do tego co sektor funduszy hedge osiągał w ostatnich kilku dekadach. Te optymistyczne oczekiwania są tym bardziej zastanawiające, że przynajmniej od kilku lat trwa dyskusja o słabych wynikach funduszy hedge i praktycznie każdy człowiek w sektorze inwestycyjnym jest świadomy spadkowego trendu w wynikach funduszy hedge.

Faber podaje na przykład, że w ostatnich 16 latach tylko w dwóch latach udało się sektorowi wypracować wyniki powyżej 13%. Nir Kaissar z Bloomberga wskazuje, że zgodnie z popularnym indeksem sektora funduszy hedge przeciętna roczna stopa zwrotu z funduszy od 1990 roku wyniosła 10%. Ta wartość została w dużym stopniu wypracowana w latach 90′. W ostatniej dekadzie przeciętna roczna stopa zwrotu z funduszy hedge wyniosła zaledwie 3,4% To jest 10 punktów procentowych poniżej oczekiwań profesjonalistów z sektora inwestycyjnego. Proszę przy tym zwrócić uwagę, że zagregowane dane o wynikach sektora funduszy hedge zapewne istotnie zawyżają te wyniki ze względów metodologicznych, przede wszystkim przez survivorship bias.

Jak można wytłumaczyć tak bardzo nierealistyczne oczekiwania specjalistów z sektora inwestycyjnego? Być może wynikają one z wiary w umiejętność selekcji zarządzających funduszami hedge. Ankietowani przez FT Remark mogli sobie zdawać sprawę z rozczarowujących i znajdujących się w trendzie spadkowym wyników sektora ale zakładać, że fundusze hedge wybrane przez nich będą spisywać się dużo lepiej.

Problem nierealistycznych oczekiwań może być czymś typowym dla całego sektora inwestycyjnego. Dotyczy zarówno jego indywidualnej jak i instytucjonalnej części.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.