W grudniu 2015 roku profesor Szymon Pilecki po raz kolejny zdołał przebić się do mediów ze skargą na poczynania państwa w sprawach oszukańczych wehikułów inwestycyjnych, których stał się ofiarą. Profesor stracił kilkaset tysięcy złotych na inwestycjach w produkty Warszawskiej Grupy Inwestycyjnej, Finroyal i Amber Gold.

Autorka tekstu w Rzeczpospolitej przypomina, że państwo Pileccy zainwestowali 110 000 zł w produkty Amber Gold, 155 000 zł w produkty Finroyal oraz około 68 000 zł w produkty WGI. Z tej ostatniej kwoty zdołali odzyskać 48 000 złotych. Fakt, że jakiś inwestor mógł w okresie dekady powierzyć swoje oszczędności trzem różnych oszustom finansowym wydaje się intrygujący nawet jeśli uwzględni się scenariusz, w którym Amber Gold, Finroyal i WGI nie były jedynymi firmami, którym państwo Pileccy powierzyli swoje pieniądze.

Szymon Pilecki po raz pierwszy zainteresował media swoją sytuacją w 2014 roku – także za pomocą nagłośnienia listu, w którym krytykował postawę władz. Już wtedy komentatorzy zwrócili uwagę na interesujący szczegół związany z Panem Pileckim – jest profesorem zwyczajnym Polskiej Akademii Nauk, inżynierem specjalizującym się w lotnictwie i kosmonautyce. Tomasz Symonowicz podkreślił na Blogach Bossy, że przekonanie podzielane przez wielu ludzi, że wykształcone i mądre osoby „nie powinny” podejmować fatalnych decyzji finansowych jest pozbawione mocnych fundamentów. Wykształcenie, wiedza i inteligencja mogą ograniczyć ryzyko popełniania rażących błędów finansowych ale w żadnym wypadku nie stanowią gwarancji ich uniknięcia.

Moim zdaniem w przypadku Szymona Pileckiego równie istotny może być inny szczegół. Profesor jest sędziwym człowiekiem, ma obecnie 90 lat. Oznacza to, że wszystkie nagłośnione w mediach nietrafione decyzje finansowe podejmował w dziewiątej dekadzie swojego życia. Myślę, że zagadnieniu błędnych decyzji finansowych podejmowanych przez seniorów, często pod wpływem nieetycznych praktyk sprzedażowych, nie poświęca się wystarczającej uwagi. Jako społeczeństwo starzejemy się i bogacimy jednocześnie. Oznacza to, że coraz więcej ważnych decyzji finansowych (dotyczących zarządzania zgromadzonymi oszczędnościami życiowymi) podejmują ludzie w sędziwym wieku. W wieku, w którym obniżają się umiejętności przydatne w podejmowaniu tego typu decyzji. Zauważa się ten problem w kontekście agresywnych i nieuczciwych praktyk marketingowych, którymi posługują się sprzedawcy produktów konsumpcyjnych o wyolbrzymionej wycenie („cudowne kołdry i zestawy naczyń kuchennych”). Nie zdziwiłbym się gdyby seniorzy tracili dużo większe kwoty niewłaściwie zarządzając swoimi oszczędnościami niż podejmując nieprzemyślane decyzje konsumpcyjne.

O historii profesora Pileckiego pomyślałem także czytając artykuł Urodzeni by dać się oszukać opublikowany niedawno na stronach New York Times. Autorka artykułu sugeruje, że oszuści wykorzystują naturalną w przypadku większości ludzi tendencję do wiary w świat, w którym dobrym ludziom przytrafiają się dobre rzeczy. To połączenie z jednej strony przekonania o własnej wyjątkowości (w pozytywnym sensie) a z drugiej strony wiary w pewnego rodzaju kosmiczną sprawiedliwość, w której otrzymuje się od życia to co się od niego należy.

To optymistyczne przekonanie wykorzystują oszuści w różnych dziedzinach życia. Nie ma znaczenia, że chodzi o oszustów matrymonialnych potrafiących przez wiele lat oszukiwać swoich partnerów co do swojej prawdziwej tożsamości czy o oszustów finansowych przez wiele lat ukrywających prawdę o rzeczywistym charakterze prowadzonej przez siebie działalności. W obydwu przypadkach ofiary bardzo mocno wierzą, że przytrafiło im się w życiu coś na co zasługują, do czego mają prawo, czego mogliby oczekiwać w sprawiedliwym świecie.

Maria Konnikova przypomina, że pierwsze użycie określenia „confidence game” – terminu oznaczającego oszustwo dokonane przez wykorzystanie wzbudzonego wcześniej zaufania – pochodzi z połowy XIX wieku i dotyczy procesu (elegancko wyglądającego) naciągacza, który miał w zwyczaju podchodzić do przechodniów i pytać ich czy okazaliby mu zaufanie potrzebne do powierzenia mu zegarka na jeden dzień. Najwyraźniej wielu spotkanych przez naciągacza dżentelmenów obdarzyło go takim zaufaniem.

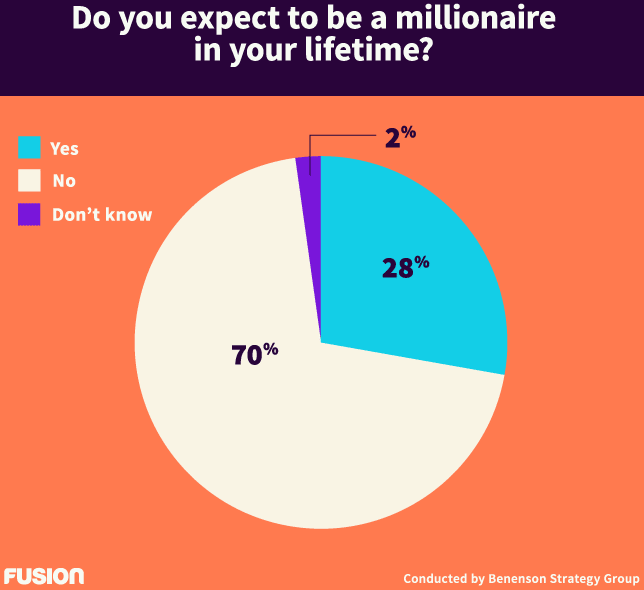

W tym miejscu dochodzimy do problemu nadmiernych, nierealistycznych oczekiwań. Chciałbym go zilustrować dwoma przykładami. Z badania zleconego przez Fusion wynika, że 28% amerykańskich millenialsów (ludzi urodzonych gdzieś pomiędzy 1980 a 2000) oczekuje, że zostanie milionerami. Rzeczywisty udział milionerów w amerykańskim społeczeństwie to około 8%. Albo więc millenialsi mają nierealistyczne oczekiwania wobec swojej przyszłości finansowej albo bardzo optymistyczne oczekiwania co do gospodarczej przyszłości USA.

Jeszcze bardziej szokujące dane podał kiedyś Washington Post. Wynika z nich, że 26% rodziców, których dzieci są sportowcami w liceum (high school) ma nadzieję, że ich dzieci zostaną zawodowymi sportowcami. Tymczasem nawet w najkorzystniejszej pod tym względem dyscyplinie sportowej – baseballu – szanse są mniejsze niż 1%. W wielu dyscyplinach szanse są bliższe 1 na 1000 niż oczekiwanym przez rodziców 1 do 4.

Optymistyczne oczekiwania pełnią istotną rolę w życiu. Motywują do wysiłku i umożliwiają podejmowanie trudnych, wymagających przedsięwzięć. Jednak nadmiernie optymistyczne oczekiwania mogą wpływać na podejmowanie lekkomyślnych decyzji finansowych i ułatwić zadanie finansowym oszustom.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

NIestety po pierwszej dużej stracie włącza się często mechanizm „muszę znaleźć coś lepszego,żeby się odkuć”. Przy czym lepsze oznacza wyższą stopę zwrotu. WIęc szuka się różnych możliwości w puli ryzykownej, przekonując samego siebie, że powinno się udać. Wiek nie ma tu nic do rzeczy.

Dodatkowo nie wiadomo, czy w grę nie weszły jakieś „porady” sprzedawców danych produktów (obsatwiam, że tak), którzy raczej nie wspierają krytycznego osądu

„28% amerykańskich millenialsów (ludzi urodzonych gdzieś pomiędzy 1980 a 2000) oczekuje, że zostanie milionerami. Rzeczywisty udział milionerów w amerykańskim społeczeństwie to około 8%”

Te oczekiwania niekonieczne muszą być nieracjonalne. Przynależność do określonej grupy majątkowej to kategoria dynamiczna. Całkiem możliwe, że średni udział milionerów w populacji to 8% i jednocześnie każdy nie-milioner będzie miał 28% szansy, że w ciągu powiedzmy następnych 40 lat przynajmniej raz zostanie milionerem.