Mało który wskaźnik techniczny jest tak uważnie obserwowany na giełdach w USA jak średnia 200-dniowa.

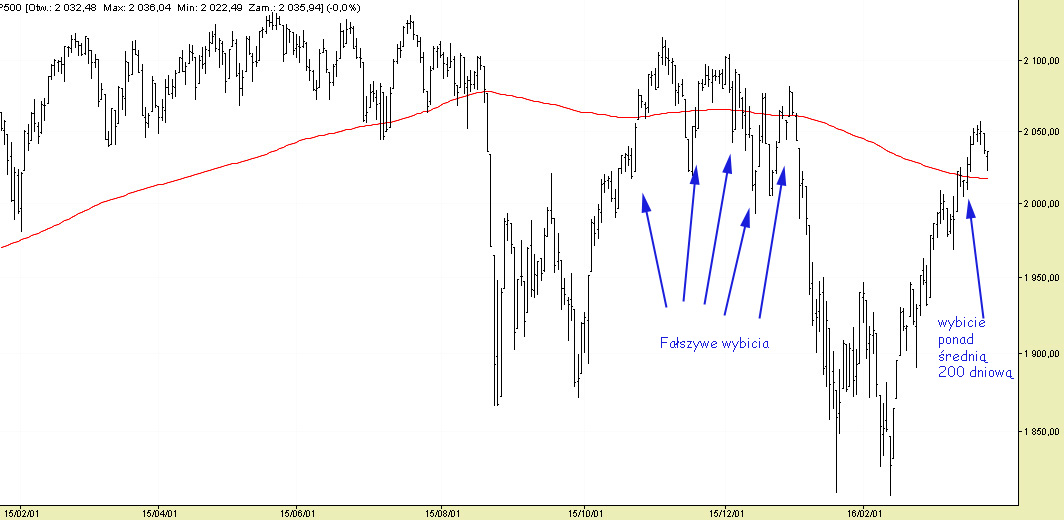

Poprzedni tydzień zakończył się poruszeniem na twitterze i w blogosferze z racji tego, że najważniejszy indeks S&P 500 zamknął się powyżej owej średniej po raz pierwszy od kilku miesięcy. Od tego czasu nie zrobił jednak większych postępów w górę, co widać na poniższym wykresie (czerwona krzywa to średnia z 200 dni):

Źródło: bossa.pl

Zamknięcie powyżej 200-dniowej średniej wielokrotnie oznaczało powrót do hossy po korekcie albo odwrót bessy. Jednak odwrócenie po spadkach nie zawsze odbywało się natychmiast za pierwszym podejściem, nierzadko wymagało więcej wysiłku od rynku, indeks bowiem wracał poniżej średniej, robił kolejne podejścia, a inwestorzy gubili się w fałszywych sygnałach. Jak choćby w zeszłym roku, co również zaznaczam na wykresie. Mimo to wybicie powyżej 200-dniowej średniej to swego rodzaju święto nadziei na giełdzie.

Gdybym miał osądzać własną intuicją i analizą nastrojów jakość tego ostatniego wybicia, to nabieram obaw, że będzie to męka. Rynek od wielu miesięcy pompowany jest w ogromnej mierze tonami pieniędzy ze skupu własnych akcji przez spółki i przez przejęcia. W tej mierze właśnie zbliża się rekordowy szczyt wartości tych działań, równy temu sprzed ostatniego kryzysu. Natomiast środki z funduszy inwestycyjnych odpływają w równie rekordowym tempie. Tendencja generowania zysków przez spółki maleje. Ostatnia fala wzrostów to zasługa głównie akcji związanych z paliwami, wspierane odbiciem w Chinach (formacja pro-wzrostowa „W”). To nie jest jednak klimat do solidnej hossy.

Marketwatch.com nie omieszka przypomnieć przy tej okazji prognozę znanego i w Polsce Roberta Kyosakiego (syna Bogatego Ojca) sprzed 14 lat. Wskazał on mianowicie zapaść rynków na 2016 rok. Jestem 100% sceptykiem co do tego rodzaju wróżb, a ich spełnienie to raczej kwestia losowości niż wiedzy autora. Ale zastanawia mnie przy tej okazji co innego: jak bardzo ujemne stopy wprowadzą wówczas banki centralne i ile jeszcze gór gotówki wyprodukują? Weszliśmy w obszar ekonomii nowego rodzaju – zalewania pieniądzem – chyba na trwałe. Idę o zakład, że nasza nowa władza zrobi wówczas to samo…

—kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zawsze mnie ciekawiło dlaczego tyle osób używa średniej 200. Nie krytykuję, nie czepiam się, tylko się zastanawiam dlaczego właśnie 200, a nie np. 150, 350, 217, 185????:) Zna ktoś genezę ustawienia 200?

Mówiąc o średniej zawsze trzeba powiedzieć, czy mówimy o SMA, czy np o EMA. Ale na moje wyczucie najczęstszym odnośnikiem jest SMA100. Geneza jest dość prosta, w początkach AT traktowano jako świętość trójkę 100, 45 i 15 i tak już zostało. SMA200 traktowana była jako ostatnia instancja i potwierdzenie.