Idea, że nawet efektywne strategie inwestycyjne będą miały okresy słabych wyników, w których będą przynosić straty albo wyraźnie przegrywać z szerokim rynkiem jest ważnym zagadnieniem w edukacji inwestycyjnej.

Charlie Bilello z Pension Partners pokazał, że niewłaściwa reakcja na opisane wyżej zachowanie strategii inwestycyjnych może spowodować istotne pogorszenie ich długoterminowych rezultatów. Bilello wykorzystał strategię momentum, czyli kupowanie do portfela dobrze spisujących się spółek (w rocznym horyzoncie czasowym). Efekt momentum to jedna z najlepiej udokumentowanych anomalii na rynku akcyjnym.

Nie oznacza to jednak, że stosowanie opartych o tę anomalię strategii pozwalać będzie zawsze wygrywać z szerokim rynkiem. Świetnie ujął to Cliff Asness, który wyjaśnił, że gdy mówi o tym, że strategie oparte na momentum działają ma na myśli, że istnieją sensowne powody by oczekiwać, że w długim terminie strategie przyniosą satysfakcjonujące stopy zwrotu. Ale w obrębie długiego terminu wystąpią okresy, w których strategie działać nie będą.

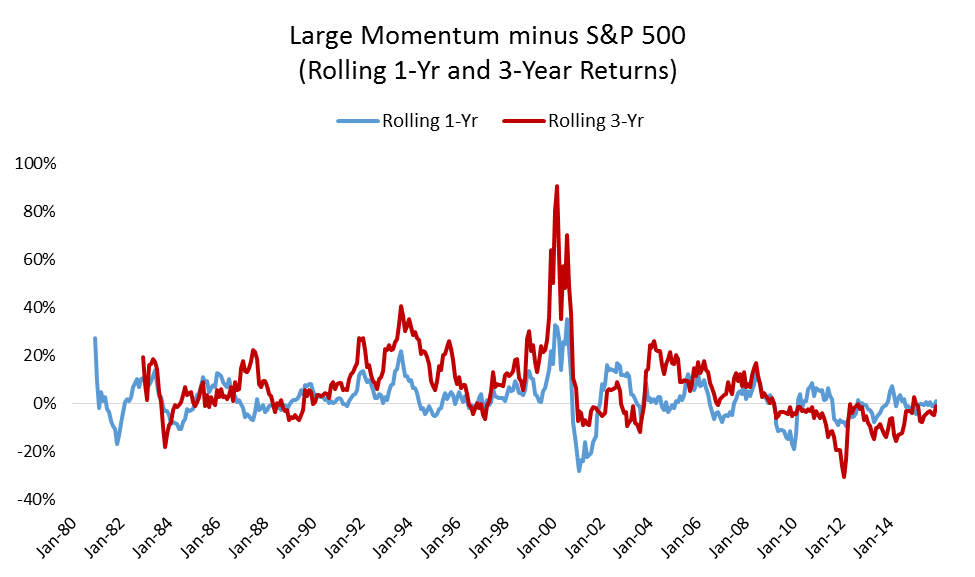

Bilello pokazał powyższą zasadę na przykładzie strategii momentum dla dużych amerykańskich spółek zgodnej ze specyfikacją używaną przez firmę inwestycyjną Asnessa – AQR. Powyższy wykres pokazuje wyniki tej strategii względem indeksu S&P500 w rocznych i 3-letnim horyzoncie czasowym w latach 1980-2015:

We wspomnianym okresie strategia spisywała się lepiej od indeksu S&P500 w około 2/3 czasu. Jak trafnie zauważył Bilello oznacza to, że dla wielu inwestorów i rynkowych komentatorów w 1/3 czasu strategia nie działała. Z punktu widzenia długoterminowych wyników inwestycyjnych reakcja inwestorów na okresy słabszych wyników ma bardzo ważne znaczenie.

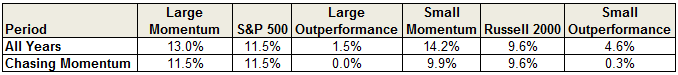

Zgodnie z danymi Bilello w całym okresie 1980-2015 strategia momentum na dużych amerykańskich spółkach zapewniła przeciętne roczne stopy zwrotu na poziomie 13% i wygrała o 2,5 punktu procentowego z indeksem S&P500.

Co by się jednak stało gdyby inwestor poddał się silnej tendencji do oceniania strategii inwestycyjnej na podstawie jej ostatnio notowanych wyników i stosował strategię momentum tylko po tych okresach (rocznych), w których wygrywała z szerokim rynkiem? W przypadku strategii momentum na dużych amerykańskich spółkach spowodowałoby to zaprzepaszczenie długoterminowej przewagi oferowanej przez to podejście. Bardzo podobnie wyglądałoby sytuacja ze strategią momentum na małych spółkach.

Cliff Asness powiedział, że inwestorzy w najgorszym możliwym momencie dochodzą do wniosku, że strategia nie będzie już działać. Ten sam mechanizm (ocena strategii na podstawie ostatnio notowanych wyników) sprawia, że inwestorzy zaczynają interesować się strategią w niefortunnym momencie poprzedzonym przez wyjątkowo spektakularne wyniki.

Charlie Bilello uważa, że dywersyfikacja strategii inwestycyjnych może pomóc inwestorom emocjonalnie poradzić sobie z okresami słabszych wyników jednej ze stosowanych strategii. Moim zdaniem profesjonalne podejście do inwestowania i dogłębna wiedza o rynkowych mechanizmach stojących za używanymi strategiami także ułatwia przetrwanie słabszych okresów. Z jednej strony zapewnia pewność siebie potrzebną do pozostania przy strategii notującej słabsze wyniki. Z drugiej strony zapewnia narzędzia, możliwości by dostrzec, że na rynku zaszły zmiany, które poddają w wątpliwość sens stosowania strategii w przyszłości.

11 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„Moim zdaniem profesjonalne podejście do inwestowania i dogłębna wiedza o rynkowych mechanizmach stojących za używanymi strategiami także ułatwia przetrwanie słabszych okresów. Z jednej strony zapewnia pewność siebie potrzebną do pozostania przy strategii notującej słabsze wyniki. Z drugiej strony zapewnia narzędzia, możliwości by dostrzec, że na rynku zaszły zmiany, które poddają w wątpliwość sens stosowania strategii w przyszłości.”

Muszę powiedzieć, że to dość „okrągłe” zdanie. Co to znaczy „profesjonalne podejście” i „dogłębna wiedza”? Co właściwie stoi za momentum mniej więcej wszyscy wiedzą, a co stoi za tym, że momentum nie działa? Wydaje się, że po prostu to, że na rynku nie doszło do nabrania krytycznego pędu (w górę czy w dół). Ale czy jest jakaś „dogłębna wiedza”, która mówi więcej?

W ogóle z długoterminowymi strategiami momentum jest problem. W wielu przypadkach nie przechodzą dobrze testów walk forward. Kiedy robiłem takie testy optymalizacja np. wg ostatniego roku przynosiła często katastrofalne rezultaty (wystarczy sobie wyobrazić działanie systemu zoptymalizowanego na rok 2007 w roku 2008 i dalej 2008 -> 2009).

@ Marcin

W przypadku klasycznego momentum (roczny okres, miesiąc przejściowy, roczny okres inwestycji) wszystko wydaje się jasne. Ale w przypadku wielu innych strategii to skąd się bierze przewaga nie jest tak oczywiste. Na przyklad wiele strategii czynnikowych, które wchodzą do tzw. smart beta opiera się poznannych już efektach (małe spółki, momentum albo wartość) choć udają, że wykorzystują coś innego.

Tak czy owak chętnie bym poznał te narzędzia, które pozwolą odróżnić, czy to jest „słabszy okres” czy „na rynku zaszły zmiany, które poddają w wątpliwość sens stosowania strategii w przyszłości.” Mógłbym prosić o jakieś ukierunkowanie?

@ Marcin

Nie wiem co masz na myśli przez narzędzia. Podałem kiedyś na blogu przykład takiej sytuacji. Chodziło o strategię: kup rynek po wzrostowej sesji, sprzedaj po spadkowej i czekaj w gotówce. Strategia świetnie spisywała się w XX wieku. Od 1999 zaczął się katastroficzny zjazd. W tym przypadku problemy z wyjaśnieniem tego skąd się biorą wyniki strategii mogły sugerować ostrożne podejście gdy strategia weszła w gorszy okres. W przypadku dużo lepiej rozumianego klasycznego momentum nie potrzeba tak dużo ostrożności.

No właśnie, ale tam też nie ma wiedzy (albo ja nie potrafię doczytać), „dlaczego” dana strategia działała przed 1999 (i dlaczego po 1999) przestała.

Ostatnio zrobiłem dość podobne testy na sWIG80, mWIG40 i WIG20. Wyniki są dla mnie dość niesamowite. Na sWIG80 taka prosta, nieoptymalizowana strategia momentum działa świetnie (37% zysku średnio rocznie!). Na WIG20… nie działa zupełnie. A najciekawszy jest mWIG40, na którym działa do 2010, potem się wyłącza. http://www.stockwatch.pl/forum/wpisy-5766_Czym-sie-roznia-indeksy.aspx

Natomiast nie mam żadnej teorii, dlaczego tak się dzieje, niczego, co by pozwoliło w 2010 na mWIG40 się zreflektować: OK, to już nie działa, bo [i tu przyczyna, inna niż „bo przestało przynosić zyski”]

@ Marcin

Sam fakt, że strategia działa na jednym indeksie a na drugim kompletnie nie działa może być traktowane jako sygnał ostrzegawczy. Zapewne zdajesz sobie sprawę, że praktycznie każdą prostą strategię ze średnimi możesz sobie tak zoptymalizować, że będzie się świetnie spisywać na danych historycznych poszczególnych walorów. Myślę, że to samo dotyczy prostych strategii typu kupuj po X sesji wzrostowych.

Klasyczne momentum czy klasyczna wartość ma taką a nie inną pozycję w świecie inwestycyjnym między innymi dlatego, że są uniwesalne. Rynki, na których nie działają są wyjątkami.

MOnte Carlo i wychodzenie ze strategii na zadanym np. 90 percentylu możliwego do przyjęcia MDD odczytanego z kumulatywnego wykresu dystrybucji danej strategii.

Daj sobie pokój z szukaniem przyczyn bo mieszasz podejście kwantytywne z deterministycznym.

Praktycznie przeważnie znajdziesz przyczyny natomiast rzadko kiedy dzieki temu strategie powróci do działania.

Wniosek – jeśli masz dużo wolnego czasu szukaj przyczyn , ale bardziej ekonomiczne jest poszukanie innej strategii IMO.

A co do momentum to działa zawsze jednakże nie ma uniwarsalnego wzorca to też musimy stale parametryzować model jego działania w zależności np. od rynku.

Stąd między innymi różnice między Swig80 , a wig20 w twojej strategii przyjmując jako konstans taki sam parametr.

Przyczyna:

1. Kapitalizacja , a co za tym idzie łatwość ruchu.

2. Brak pochodnych dla tego instrumentu , a co za tym idzie kapitału aka tzw płynności określanej jako mnożnik lewara przez odległość stopa i take profit. To jest ogromny mnożnikowy „kapitał”, który wysycha nagle na W20 po nagłym jednosesyjnym wyskoku i wobec braku przejęcia pałeczki przez długoterminowy , a przynajmniej średnio wymusza częsty powrót do średniej, dlatego „ścieżka momentum” na W20 działa odmiennie.Musisz znaleźć odmienny parametr, który to wyłapie.

„Praktycznie przeważnie znajdziesz przyczyny natomiast rzadko kiedy dzieki temu strategie powróci do działania.”

A przynajmniej pozorne przyczyny

Zgadzam się, stąd moje wątpliwości do wpisu. Bo to tak trochę jakby rolnik, któremu buraki nie rosną bo jest susza poszedł do firmy konsultingowej

– Nie rosną mi buraki. Kiedyś rosły, a teraz nie chcą.

– Czy potrafi pan zdefiniować przyczynę, dla której kiedyś rosły?

– Tak. Deszcz padał.

– A teraz?

– Nie pada.

I właściwie tyle. Można szukać przyczyn w globalnych zmianach klimatu, to zaraz się pojawi pytanie „a co za nie odpowiada”. W tym czasie rolnik bankrutuje. Więc zamiast dywagować, czy to El Nino, czy dziura ozonowa, może lepiej zasadzić coś odpornego na suszę.

Co do WIG20 itd to podejrzewałem, że chodzi właśnie o instrumenty pochodne, być może podobnie jest z mWIG40 – od kiedy tam pojawiły się instrumenty pochodne?

A ciekawe jak wygląda strategia momentum wchodzenia w strategię po okresach słabych wyników. Rebalancing by się z tym zgodził.

@trystero: „Myślę, że to samo dotyczy prostych strategii typu kupuj po X sesji wzrostowych.” no właśnie chyba jednak nie, jest tu pewna różnica, związana głównie z liczbą transakcji (jeśli chcesz mieć większą liczbę transakcji, a chcesz, bo co to za backtest dla 5 transakcji, to nawet systemu opartego o średnią nie przeoptymalizujesz albo przeoptymalizujesz w małym stopniu). Mogę oczywiście to przetestować, ale wątpię, że gdybym zamienił na „kupuj po 2 czy 3 świeczkach wzrostowych” nagle wykres na WIG20 by zaczął przypominać ten na sWIG80, a z kolei wykres dla sWIG80 się popsuł.