Większość czytelników zgodzi się zapewne ze stwierdzeniem, że żyjemy w czasie, w którym ilość docierających do nas informacji wielokrotnie przekracza ilość informacji, którą jesteśmy w stanie zweryfikować.

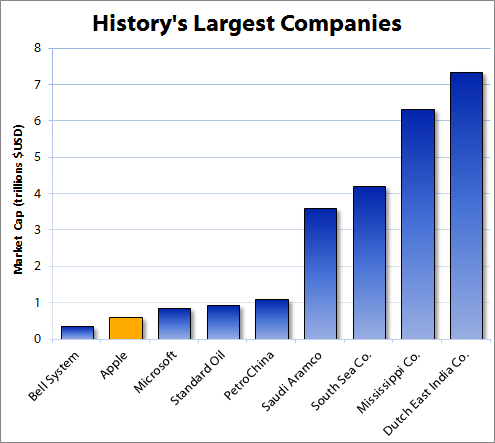

Niedawno natknąłem się na wykres pokazujący największe korporacje na świecie, z uwzględnieniem tych nienotowanych na rynku giełdowych i korporacji historycznych, także z tych sprzed kilku stuleci. Wynikało z niego, że największą korporacją w historii była Holenderska Kampania Wschodnioindyjska, której rynkowa kapitalizacja przekraczać miała w szczytowych okresie 7 bilionów dolarów. Z wykresu wynika, że w XVII wieku działała korporacja 14 razy większa pod względem kapitalizacji niż Alphabet (czyli Google) i Apple obecnie.

Wykres po raz pierwszy pojawił się na blogu The Motley Fool w 2012 i od tego czasu inspirował wielu dziennikarzy i blogerów. Zaczerpnięte z niego pojawiły się między innymi na Yahoo Finance i Zero Hedge. Zwróciłem na niego uwagę tylko dlatego, że historia gospodarcza i historia rynków finansowych to moje hobby a przedstawione na nim dane w żaden sposób nie dawały się pogodzić z tym co wiedziałem o gospodarce w XVII wieku.

Zgodnie z danymi Angusa Maddisona, które są zresztą tylko badawczym domysłem, globalny PKB w 1700 wynosił około 600 miliardów współczesnych dolarów, z czego szeroko rozumiana Europa Zachodnia wytwarzała około 1/4. Z wykresu wynika więc, że kapitalizacja rynkowa jednej korporacji była o rząd wielkości większa niż cały globalny PKB. To tak jakby dziś notowana była korporacja o wartości rynkowej 800 bilionów dolarów czyli 1600 razy większa niż Apple. Wydaje się to mało prawdopodobne.

Pobyt w Holandii sprzed kilku lat zainspirował mnie do poświęceni czasu na czytanie o historii amsterdamskiej giełdy (efektem tych lektur był między innymi wpis o pierwszym na świecie zakazie krótkiej sprzedaży). Napisałem więc do autora książki o pierwszym na świecie rynku akcyjnym o rozwianie moich wątpliwości. Odpisał, że w szczytowym momencie kapitalizacja Holenderskiej Kampanii Wschodnioindyjskiej wynosiła około 36 milionów guldenów co można przeliczyć na około 380 mln współczesnych dolarów. Przy czym przeliczanie wartości z XVII wieku to także są badawcze domysły tak więc i tę wartość należy przyjąć sceptycznie. Jasne jest jednak, że wartości 7 bilionów dolarów nie należy traktować poważnie. Myślę, że podobny problem wystąpi także przy dwóch innych ujętych na wykresie historycznych korporacjach.

Oczywiście, to ile była warta Holenderska Kampania Wschodnioindyjska nie ma żadnego znaczenia dla inwestorów. Myślę jednak, że jest to bardzo dobry przykład rozchodzenia się we współczesnym świecie kompletnie niesprawdzonych i niewiarygodnych informacji. Dziś natknąłem się na inny przykład. Czytelnicy portalu Ozy dowiedzieli się od polskiego eksperta społecznego, że emerytury w Polsce wynoszą około 200 euro. Z ciekawości sprawdziłem dane na stronach ZUS – zaledwie 4% wszystkich wypłacanych w 2015 roku emerytur wynosiło mniej niż 900 zł, czyli 200 euro. Mediana wypłacanych emerytur jest dwa razy większa i wynosi około 1800 złotych.

To także nie jest informacja o żywotnym znaczeniu dla inwestorów. Dzisiejsze doświadczenie skłoniło mnie jednak do zastanowienia się na ile wiarygodne są doniesienia o sytuacji gospodarczej w Grecji albo w Chinach oparte na relacjach miejscowych dziennikarzy czy ekspertów.

Podam jeszcze jeden przykład: kilka dni temu znalazłem na Twitterze wykres pokazujący olbrzymie zmiany społeczne w USA w kwestii sposobów, w których ludzie poznają swoich romantycznych partnerów. Najważniejszym elementem tych zmian było pojawienie się i wzrost popularności internetu. Podzieliłem się tym wykresem na Facebooku i zdecydowanie bardziej skrupulatny ode mnie konsument informacji zauważył, że część danych na wykresie istotnie różni się od danych z oryginalnego badania (wydaje się, że ktoś się pomylił przy opisie niektórych linii na wykresie). Tak więc problem z niewiarygodnymi informacjami nie polega tylko na tym, że je sobie przyswajamy. Często sami je rozpowszechniamy bez ich skrupulatnego sprawdzenia.

Nie mam wątpliwości, że opisane wyżej problemy nie pojawiają się tylko przy błahych informacjach. Dekada rynkowych doświadczeń nauczyła mnie, że błędy można także spotkać w profesjonalnych raportach analitycznych czy publikowanych na blogach testach historycznych. Inwestorzy stoją więc przed pewnym problemem: bardzo łatwo jest zyskać dostęp do większej ilości informacji. Poprawienie procesu weryfikacji informacji jest dużo trudniejsze, na pewno bardzo pracochłonne. Bardziej selektywna postawa względem źródeł informacji rynkowych i przemyślane ich ograniczanie może poprawić jakość docierających informacji i okazać się lepszą strategią niż czytanie wszystkiego co wpadnie inwestorowi w ręce.

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„historia gospodarcza i historia rynków finansowych to moje hobby”

Kończę właśnie czytać Iana Morrisa „Dlaczego Zachód rządzi – na razie”. 760 stron historii cywilizacji (z gospodarką i rozwojem instytucji na pierwszym planie), rozpisanej dwutorowo. Bardzo polecam, daje syntetyczne spojrzenie na historię świata, a uwzględnienie Wschodu zapełnia lukę obecną w naszych podręcznikach. Napisane tak barwnie, że objętość staje się znośna.

@ dorota

W ubiegłym tygodniu skończyłem Why Did Europe Conquer the World? Interesująca choć mam uprzedzenie to historii opowiadanej przez model matematyczny.

Jaki jest główny arguent Morrisa? Geografia? Instytucje? Historia polityczna?

Geografia.

Podbój obu Ameryk był łatwiejszy dla Europejczyków (choć Chiny znacznie wcześniej miały możliwości techniczne takich wypraw). A konkwista i jej skutki (w tym głównie wojny o dominację światową między Francją a Wielką Brytanią 1680-1815) uruchomiły lawinę innowacji gospodarczych.

Prócz tego rośliny z Nowego Świata – przede wszystkim ziemniaki – pozwoliły wykarmić eksplozję demograficzną.

Mentalność ludzi Wschodu.

Drugi główny powód: podczas gdy Oświecenie europejskie zburzyło zastany ład społeczny (encyklopedyści, Rewolucja Francuska, Locke) to Chińczycy skupili się na egzegezie starożytnych klasyków. Mimo, że wcześniej (!) niż Europa postulowali empirię jako podstawę poznania.

Agresywność cywilizacji zachodniej.

Wschód (Chiny i Japonia) były „wsobne” – w XVIII wieku, kiedy historia gwałtownie przyspieszyła nie prowadziły podbojów. Natomiast Zachód był przepełniony śmiałkami, którzy nie mieli nic do stracenia i szukali szansy w Amerykach i w handlu. W końcu podbito Daleki Wschód.

To zadziwiające – ale Japończycy np. zaniechali używania broni palnej. Tak: zaniechali, nie była im potrzebna.

Polecam szczególnie pierwsze i ostatnie rozdziały książki. Świeże, zaskakujące czasem podejście.

Ale jak się jedzie do pięknej, ale strasznie zaniedbanej Portugalii to nawet nie żal już tego Madagaskaru, co to nam koło nosa przeszedł…

@ nieudacznik

I słusznie, bo nie zdecydowało srebro z Potosi, ale zdolność kredytowa (Holendrzy, Brytyjczycy) jako podstawa wdrażania innowacji w przemysł.

Chciwość i organizacja (zarówno produkcji jaki i przemocy – nowoczesne wojsko).

Nadmiar informacji

Strach i Paff

http://forex.traderzy.pl/topic/5268-podatek-od-transakcji-finansowych/

Kupili ?

http://biznes.interia.pl/podatki/news/minister-finansow-rezygnuje-z-podatku-od-transakcji,2218570,4211

Nie chcę się czepiać, ale skoro post propaguje bardziej wnikliwe analizowanie czytanych informacji (zgadzam się zdecydowanie) to postanowiłem zacząć wdrażać „tu i teraz”. Przeczytałem artykuł z portalu Ozy i wydaje mi się, że to 200 euro to był fragment wypowiedzi rysującej kierunek, w którym Polska zmierza, wg. wspomnianego eksperta, a nie jego opis bieżącej sytuacji w kraju. Proszę mnie w razie czego jeszcze sprawdzić, ale tak bym interpretował tę wypowiedź. Pomijając to czepialstwo, trudno się nie zgodzić z wymową całości. Będąc optymistą z natury widzę jednak inną stronę medalu, kiedy zacznie weryfikować się informacje, to okaże się, że wystarczy tak naprawdę śledzić kilka wiarygodnych źródeł i problem nadmiaru nieco blednie.