Zbliżający się koniec roku z reguły inspiruje inwestorów do głębszych przemyśleń na temat ich wyników inwestycyjnych i przyjętej filozofii. Myślę, że to dobry moment by przypomnieć o wielkości wyzwania, przed którym stoją wszyscy aktywni inwestorzy.

Przynajmniej od kilku dekad wiedza o tym, że większość aktywnie zarządzanych funduszy przegrywa z rynkiem jest powszechnie dostępna. W opublikowanym w październiku badaniu, J.B. Heaton, Nick Polson i Jan Hendrik Witte pokazują, że rozkład rynkowych stóp zwrotu w dużym stopniu przyczynia się do tego, że większość aktywnie zarządzających przegrywa z rynkiem.

Autorzy badania przez rozkład rynkowych stóp zwrotu rozumieją tendencję do determinowania rynkowych stóp zwrotu (na przykład indeksów) przez wąską grupę świetnie spisujących się spółek. Na Blogach Bossy zwracałem uwagę na to zjawisko. Ostatnim razem przy okazji badania analityków JP Morgan, na które powołują się także Heaton, Polson i Witte. Z przeprowadzonej analizy amerykańskiego rynku akcyjnego (objęła 13 000 spółek w latach 1980-2014) można wyciągnąć trzy ważne wnioski:

- kilka procent spółek (około 7%) przynosi stopy zwrotu istotnie wyższe niż rynek (o 500% wyższe niż indeks Russell 3000)

- około 2/3 spółek przegrywa z rynkiem

- około 40% przynosi negatywne stopy zwrotu w czasie swojej obecności na giełdzie

Taki rozkład stóp zwrotu sprawia, że jeśli losowo wybierzemy z szerokiego rynku cześć spółek do portfela to prawdopodobieństwo tego, że portfel przegra z rynkiem będzie istotnie wyższe niż to, że portfel wygra z rynkiem. Dlaczego? Kluczowe znaczenie ma w tym przypadku wybranie do portfela wspomnianych wyżej przedstawicieli kilku procent świetnie spisujących się spółek.

Heaton, Polson i Witte pokazują ten problem na bardzo prostym przykładzie: indeksu składającego się z 5 spółek. Cztery z tych spółek wypracują 10% stopy zwrotu a jedna pozwoli zarobić 50%. Jeśli umieścimy na takim rynku aktywnie zarządzających inwestorów wybierających do swojego portfela jedną lub dwie spółki z notowanych na rynku pięciu to otrzymamy 15 hipotetycznych portfeli. Dziesięć z tych portfeli przyniesie 10% stopę zwrotu bo zawierać będzie tylko któreś z czterech spółek, które przyniosą właśnie takie zyski. Pozostałe pięć portfeli zawierać będzie 50% zwycięzcę i przyniesie albo 30% (portfele z dwoma spółkami) albo 50% (portfel z jedną spółką). Przeciętna stopa zwrotu z wszystkich portfeli wyniesie 18% ale mediana stóp zwrotu wyniesie 10%. Stopa zwrotu z portfela rynkowego (równoważonego) wyniesie 18%. Większość aktywnie zarządzających przegra z szerokim rynkiem. Powodem tej przegranej będzie pominięcie zwycięzcy.

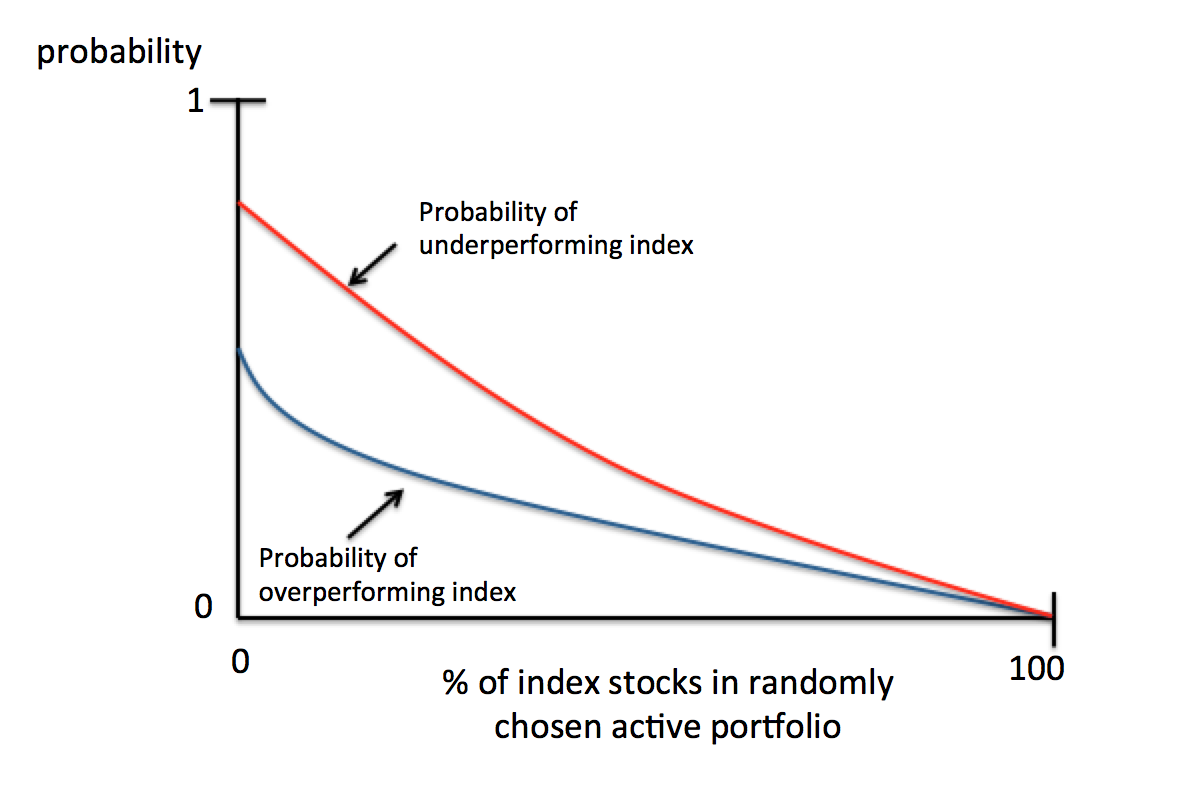

Jak podkreślają autorzy ryzyko przegrania z rynkiem będzie zawsze większe niż szansa na wygranie z rynkiem a dysproporcje będą tym większe im bardziej skoncentrowany jest portfel (im mniej spółek z szerokiego rynku wybieramy do portfela). Ich rozważania podsumowuje poniższy wykres:

Oczywiście, czytelnicy zwrócą uwagę, że powyższe rozważania oparte są na kluczowym założeniu – losowym wybieraniu spółek do portfela. Jeśli jednak zarządzający albo aktywni inwestorzy indywidualni nie posiadają rzeczywistych umiejętności wyboru spółek do portfela to nie mogą się spodziewać, że ich selekcja doprowadzi do lepszych wyników niż losowy wybór.

Tak więc kluczowym problemem dla każdego inwestora, który chce wybrać aktywnie zarządzany fundusz jest zbadanie czy może realistycznie założyć, że jego zarządzający odznacza się rzeczywistymi umiejętnościami selekcji spółek. Podobne pytanie, lecz w odniesieniu do samego siebie, powinien też zadać każdy aktywny inwestor indywidualny.

Powyższe rozważania nie mają na celu skłonić czytelników do porzucenia aktywnego inwestowania. Sugerują natomiast, że jeśli celem ich obecności na rynku jest maksymalizowanie stóp zwrotu z inwestowanego kapitału (można sobie przecież wyobrazić niefinansowe powody aktywności na rynku) to decydując się na aktywną selekcję spółek do portfela i nie posiadając przy tym rzeczywistych umiejętności, istotnie utrudniają sobie zadanie. Tak więc fundamentalny wybór strategii inwestycyjnej powinien być poprzedzony analizą własnych umiejętności: wybierania zwycięskich spółek lub wybierania zwycięskich zarządzających.

3 Komentarzy

Skomentuj pak Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zakładając ze jest tak jak piszesz, tylko 7% spółek zarabia bardzo dużo.Jest jeden łatwy sposób by poknoć rynek. Trzeb budować portfele złożone z N-1 spółek, gdzie N -ilość spółek wchodzących w skład indeksu.

Wyrzucenie jednej spółki, która nie ma szans na top7% powinno być tez znacznie łatwiejsze niż znalezienie tych najlepszych( nawet nie trzeba wywalać najgorszej a wystarczy średnia).

To badanie bardzo fajnie pokazuje rozkład zyskowności w zbiorze akcji. Z tym, że rzeczywistość jest jeszcze gorsza ponieważ najwięcej „selekcjonerów” oprócz selekcji stosuje też timing czyli wchodzi i wychodzi z rynku wielokrotnie i statystycznie najczęściej w złym momencie co tym bardziej oddala indywidualne zarabianie od wyników indeksu.

Trochę odbiegając od tematu (ale niewiele), gdzie można zobaczyć jaki był średni wzrost/spadek wszystkich spółek np. z WIG20?