Jestem winien jedną ważną przestrogę użytkownikom instrumentów notowanych na forexie, którzy chcieliby przysposobić do własnych celów omawiane właśnie strategie „gorącej ręki” i „złudzenia hazardzisty”.

Moje testy pokazywały efekty działania strategii bezpośrednio na indeksach rynkowych, ale nie na pochodnych do tych indeksów, co ma istotne znaczenie jak za chwilę pokażę. O różnicy między DAX i kontraktami na DAX wspominałem niedawno. To samo dotyczy indeksu S&P 500, który nie jest tym samym instrumentem, co notowany na platformach forexowych kontrakt na niego. Najczęściej, tak jak w przypadku platformy bossafx, w obrocie mamy do dyspozycji kontrakt na różnice (tzw. CFD), który opiera się na notowaniach kontraktu terminowego na indeks S&P 500. Jest on notowany niemal całą dobę (poza jedną przerwą) i stąd zakres cen, który obejmuje, różni się od notowań samego indeksu S&P 500. Co więcej – same notowania CFD mogą różnić się nieznacznie między platformami forexowymi.

O tym jak bardzo wpływa to wszystko na wspomniane we wstępie strategie, we wpisie poniżej.

Na początek proszę spojrzeć dla porównania na wyniki testów strategii kupna każdego zamknięcia drugiego dnia spadkowego (bez ograniczeń początkowych) dla indeksu S&P 500 oraz opartego na nim kontraktu CFD notowanego na platformie bossafx.

Zasady:

– kapitał początkowy 100 000 USD,

– każdorazowo na zakup idzie 90% dostępnego kapitału,

– nie uwzględniam prowizji i innych kosztów,

– zakres danych – od 1 stycznia 2000 do dziś (z bazy bossa.pl),

– kupno zamknięcia każdej drugiej sesji spadkowej z rzędu, bez względu na kierunek sesji poprzedzającej owe 2 dni,

– sprzedaż na zamknięciu kolejnej sesji.

Wyniki dla indeksu S&P500:

Transakcji: 808

Trafność: 57,2%

Zysk całkowity: 172%

CAGR (zysk średnioroczny): 6,6%

MaxDD (maksymalne obsunięcie kapitału): 18,2%

I wyniki dla kontraktu CFD, czyli instrumentu FUS500 w bazie bossafx:

Transakcji: 808

Trafność: 57,3%

Zysk całkowity: 116%

CAGR (zysk średnioroczny): 5%

MaxDD (maksymalne obsunięcie kapitału): 19,7%

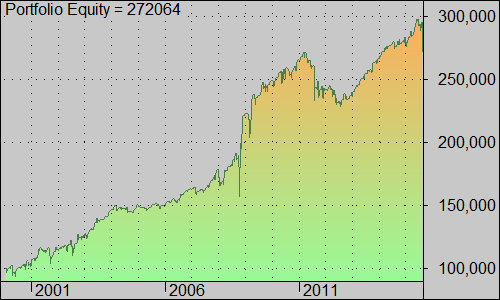

I do kompletu krzywa zmian kapitału dla samego indeksu:

Mamy jak widać różnicę łącznie 56 punktów procentowych, czyli indeks pokazuje aż o 50% wyższy zysk niż kontrakt, przy tej samej trafności. Powodem są inne czasy a przez to inne poziomy zamknięcia sesji w przypadku obu tych instrumentów, jak również to, że sesji na forexie jest więcej (np. krótka sesja w niedzielę lub dni wolne).

Jeszcze wyraźniej widać to gdy dołożymy transakcje po stronie krótkiej. Do tej pory pisałem jedynie o KUPNIE rynku, a przecież nic nie stoi na przeszkodzie by grać symetrycznie ową strategią czyli sprzedawać krótko (short) zamknięcie gdy pojawią się 2 sesje wzrostowe pod rząd (i zamknąć dzień potem). W przypadku rynku amerykańskiego to również działa jako anomalia tworząca nieefektywność, którą można spróbować wykorzystać.

Spójrzmy więc jak wyglądają wyniki testów na obu instrumentach gdy działamy po obu stronach rynku.

Zasady:

– kapitał początkowy 100 000 USD,

– każdorazowo na zakup idzie 90% dostępnego kapitału,

– nie uwzględniam prowizji i innych kosztów,

– zakres danych – od 1 stycznia 2000 do dziś (z bazy bossa.pl),

– kupno zamknięcia każdej drugiej sesji spadkowej z rzędu, bez względu na kierunek sesji poprzedzającej owe 2 dni, sprzedaż na zamknięciu kolejnej sesji,

– krótka sprzedaż zamknięcia każdej drugiej sesji wzrostowej z rzędu, bez względu na kierunek sesji poprzedzającej owe 2 dni, zamknięcie pozycji na koniec kolejnej sesji.

Wyniki dla indeksu S&P500:

Transakcji: 1865

Trafność: 53,7%

Zysk całkowity: 435%

CAGR (zysk średnioroczny): 6,6%

MaxDD (maksymalne obsunięcie kapitału): 17,5%

I wyniki dla kontraktu czyli FUS500 w bazie bossafx:

Transakcji: 1943

Trafność: 51%

Zysk całkowity: 240%

CAGR (zysk średnioroczny): 8,1%

MaxDD (maksymalne obsunięcie kapitału): 18%

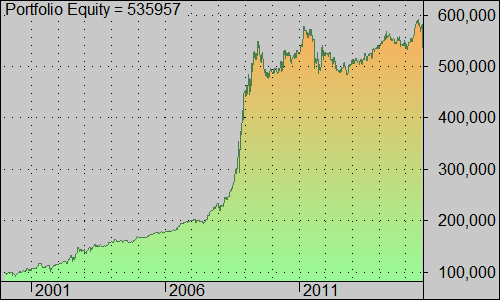

I krzywa zmian kapitału dla indeksu S&P500:

Tym razem różnica jest powalająca, zysk dla indeksu jest niemal dwukrotnie wyższy. Powody różnicy te samo co wspomniane wyżej.

Co z tym zrobić w takim razie by nie stracić tych zysków?

Odpowiedź jest prosta – nie trzeba wcale rezygnować z forexu, lecz sygnały zamknięcia i otwarcia pozycji ustalać WYŁĄCZNIE na podstawie indeksu S&P500, co nie jest trudną sprawą w dobie elektroniki i internetu, a potem realizować je na forexie. A to daje nam dodatkową przewagę! Ponieważ notowania na forexie trwają dalej po zamknięciu liczenia samego indeksu, więc ze spokojem możemy dokonać transakcji po kursie zbliżonym do poziomu zamknięcia samego indeksu. Wiemy już bowiem z całą pewnością czy sesja była wzrostowa czy spadkowa, co nie zawsze jest takie oczywiste to samego zamknięcia. Możemy również zastosować taktykę SKALOWANIA pozycji, wielokrotnie przez mnie wspominaną na blogu. Co oznacza, że część pozycji możemy kupić taniej jeśli jest okazja, albo że część pozycji możemy dokupić gdy kontrakty po zamknięciu potwierdzają ruch w pożądanym kierunku.

I 2 uwagi na koniec tej części:

Testy kończą się na danych branych pod uwagę w poprzednich wpisach, po to by stały się porównywalne; całkiem możliwe, że jeśli ktoś zastosuje inną datę końcową wynik może się różnić od powyższego.

Nie jest to gotowa strategia, wymaga pracy nad ryzykiem, wielkością pozycji i uwzględnieniem kosztów. Jest co najwyżej pewnym wskaźnikiem spodziewanych zmian na rynku.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Witam!

Błąd w CAGR. Powinien być ok 2* mniejszy, a jest porównywalny na Forex.