Chris Brightman z Research Affiliates podzielił się swoim podejściem do indywidualnego oszczędzania i inwestowania. Strategia Brightmana wygląda jak filozofia Buffetta przeniesiona na pole finansów osobistych.

W swoim artykule Brightman, który w Research Affiliates pełni funkcję dyrektora inwestycyjnego, wspomina o swoich dwóch osobistych inwestycjach. Brightman inwestuje na rynku nieruchomości w Atlancie (choć sam mieszka w Kalifornii), gdzie kupuje domy pod wynajem oraz kupuje akcje na rynkach wschodzących. Oczywiście, należy założyć, że jest to tylko część osobistego portfela inwestycyjnego Brightmana i że znajdują się w nim także inne aktywa.

Brightman napisał o inwestycjach w domy pod wynajem w Atlancie i wschodzące rynki akcyjne ponieważ łączy je ta sama idea inwestycyjna – kupowanie atrakcyjnie wycenianych aktywów. W przypadku rynku nieruchomości kluczowe znaczenie dla zarządzającego ma stopa zwrotu z wynajmu, która po uwzględnianiu podatków wynosi około 5%. Na lokalnym kalifornijskim rynku Brightman uzyskałby stopę zwrotu na poziomie 1%.

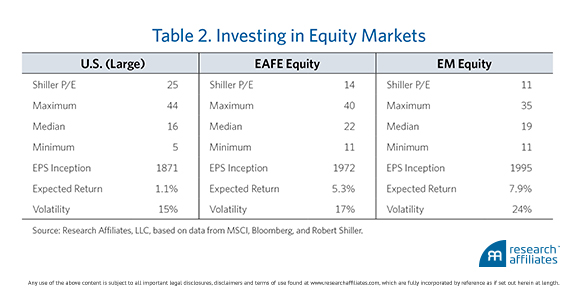

Podobne podejście zdecydowało o kupowaniu akcji na rynkach wschodzących. Zdaniem zarządzającego niska wycena tych aktywów, na przykład wskaźnik Shiller CAPE* na historycznie niskim poziomie – 11, sugeruje, że przyniosą one wysokie stopy zwrotu w najbliższej dekadzie. Model, którym posługuje się Research Affiliates szacuje je na około 8% rocznie. Ten sam model szacuje stopy zwrotu z amerykańskiego rynku akcyjnego na około 1% w najbliższej dekadzie. Amerykańskie akcje wyceniane są przy wskaźniku Shiller CAPE na poziomie 25, przy historycznej medianie na poziomie 16.

Oderwę się od głównej myśli tekstu by zwrócić uwagę na fakt, że przy obecnych wycenach i obecnym sentymencie rynkowym, rynki wschodzące powinny interesować obecnie zarówno inwestorów inwestujących w wartość jak i inwestorów kontrariańskich. Poniższa tabela podsumowuje porównanie amerykańskiego rynku akcyjnego, rynków rozwiniętych bez Ameryki Północnej i rynków wschodzących wraz z prognozami modelu Research Affiliates.

W swoich rozważaniach Brightman dwukrotnie podkreśla, że kompletnie ignoruje krótkoterminowe zmiany cen aktywów, w które inwestuje. Nie ma pojęcie czy w najbliższych czasie więcej zyska amerykański rynek akcyjny czy rynki wschodzące albo czy bardziej zdrożeją domy w Kalifornii czy w Atlancie (wydaje się mu nawet, że jest to bardziej prawdopodobne w przypadku Kalifornii).

Przyznaje także, że nie ma żadnej pewności, iż przypadku nadejścia kolejnego kryzysu ekonomicznego aktywa, w które inwestuje nie zostaną mocno przecenione. Pozwala sobie nawet na takie stwierdzenie: Oczekuję i mam nadzieję, że w czasie następnego kryzysu akcje na rynkach wschodzących stracą więcej niż amerykańskie akcje. Mam długi horyzont inwestycyjny i regularnie każdego roku dodaję środki do swojego portfela inwestycyjnego. Mam nadzieję, że w przyszłym roku uda się mi kupić aktywa taniej niż kupowałem je w tym roku. Dla mnie zmienność cen jest szansą a nie ryzykiem.

Jak wspomniałem na wstępie Brightman przeniósł filozofię inwestycyjną Buffetta na pole finansów osobistych. Pozornie jego podejście do oszczędzania i inwestowania wydaje się idealne. Dlatego chciałbym zwrócić uwagę na kilka kluczowych warunków, które muszą zostać spełnione by taka strategia okazała się efektywna.

Sam Brightman zauważa, że podstawą jego strategii jest regularne oszczędzanie i dodawanie środków do portfela inwestycyjnego. By jego podejście miało sens musi być w stanie kupować przecenione w czasie kryzysu aktywa a więc musi oszczędzać w czasie kryzysu i wpłacać dodatkowe środki na rachunek inwestycyjny. Ewentualnie, podobnie jak Buffett, powinien przez cały czas trzymać część swoich oszczędności w gotówce by w przypadku rynkowego załamania mieć możliwość zamienienia jej na przecenione aktywa. Nie każdy inwestor indywidualny może sobie pozwolić na regularne wpłacanie pieniędzy na rachunek inwestycyjny. Warto też pamiętać, że w czasie rynkowych przecen, które często poprzedzają recesje, rośnie ryzyko stagnacji albo zmniejszenia dochodów, na przykład wskutek utraty pracy.

By metoda Brightmana była skuteczna musi on także zminimalizować ryzyko wypłaty środków z rachunku inwestycyjnego w czasie załamania rynkowego. Ostatnią rzeczą jaką potrzebuje długoterminowy inwestor jest konieczność redukowania portfela inwestycyjnego w czasie bessy. Takie podejście do inwestowania wymaga więc także posiadania specjalnego rachunku oszczędnościowego, do wykorzystania w czasie nieprzychylnych okoliczności życiowych. Powinien on pełnić rolę buforu chroniącego środki zgromadzone na rachunku inwestycyjnym.

Należy także zauważyć, że filozofia inwestycyjna Brightmana wymaga dyscypliny i bardzo dokładnego wyczucia poziomu odporności na straty. Inwestor indywidualny stosujący podejście Buffetta musi być pewny, że nawet kilkudziesięcioprocentowa przecena portfela inwestycyjnego nie skłoni go do kapitulacji i zmiany strategii.

Uważni czytelnicy zauważą także, że opisane wyżej podejście wymaga generalnej wiary, że trwający od kilkunastu dekad trend wzrostu gospodarczego i pozytywnych w długim terminie stóp zwrotu z rynku akcyjnego pozostanie niezachwiany. Podejście Buffetta nie sprawdzi się także w przypadku wystąpienia katastroficznego wydarzenia geopolitycznego, które w XX wieku rujnowało inwestycje na wielu rynkach wschodzących i rozwiniętych lecz ominęło rynek amerykański.

Tak więc nawet rozsądne, przemyślane i do pewnego stopnia sprawdzone strategie oszczędzania i inwestowania wymagają spełnienia przez stosujących je inwestorów szeregu warunków o charakterze finansowym czy psychologicznym. Bezrefleksyjne wdrażanie takich strategii, bez sprawdzenia czy nasze indywidualne warunki, pozwalają na ich skuteczne stosowanie, nie przyniesie pozytywnych efektów, nawet jeśli dotyczy sprawdzonych rozwiązań.

* To dobrze znany wskaźnik cena/zysk dla całego rynku dostosowany o cykl koniunkturalny i obejmujący średnie zyski, z uwzględnieniem inflacji, z ostatnich 10 lat

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.