Skoro obiecująco wygląda wejście na rynek po minimum 2 sesjach wzrostowych (tzw. hot hand), to temat wart jest rozwinięcia i poszukania głębiej punktów zdobycia przewagi we własnych inwestycjach.

Porzucam tym samym tortury nad strategią kupna po dwóch lub więcej dniach spadków (złudzenia hazardzisty), ale nie na zawsze, jest kilka sztuczek, które można tam jeszcze zrobić przy użyciu filtrów.

Jak więc usprawnić najszybciej strategię „gorącej ręki”? Otóż po pierwsze odstawić zabawy z indeksem WIG20. Jest on zbyt ociężały, przeładowany spółkami nieruchawymi i betonującymi go kapitalizacją, mało zmienny, uśrednia rynek, ale słabo odmierza realne zmiany.

Do kolejnego testu w takim razie zaprosiłem wszystkie spółki objęte indeksem WIG30. I to na portfelu obejmującym je wszystkie dokonałem weryfikacji strategii kupna zamknięcia drugiej sesji wzrostowej z rzędu (bez warunków poprzedzających ich powstanie – patrz wpis poprzedni).

Zasady:

– kapitał początkowy 100 000 PLN,

– każdorazowo na zakup poszczególnej spółki idzie 3% dostępnego kapitału,

– nie uwzględniam prowizji i innych kosztów,

– zakres danych – od 1 stycznia 2000 do dziś (z bazy bossa.pl),

– kupno zamknięcia każdej drugiej sesji wzrostowej z rzędu,

– sprzedaż na zamknięciu kolejnej sesji.

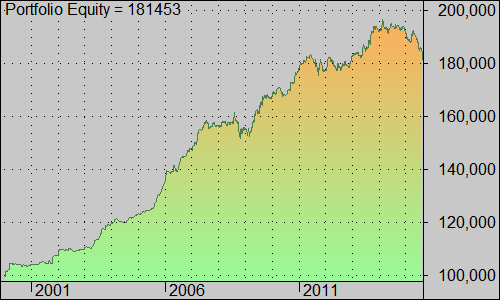

Wyniki:

Transakcji: 13718

Trafność: 46%

Zysk całkowity: 81,5%

CAGR (zysk średnioroczny): 3,88%

MaxDD (maksymalne obsunięcie kapitału): 7,78%

I do kompletu krzywa zmian kapitału:

Rezultaty i krzywa kapitału nie wyglądają na pierwszy rzut oka lepiej niż w testach samego WIG20. Pewna nieproporcjonalność porównań bierze swe powody w różnicy w wielkości pozycji w transakcji. Przypomnę, że w testach WIG20 pozycja była otwierana za 90% dostępnego kapitału. Tymczasem w akcjach dopuściłem tylko 3% na spółkę. Gdyby bowiem na wszystkich naraz padł sygnał, potrzebne byłoby również 90% środków. Problem w tym, że zwykle tylko kilka spółek spełnia kryteria wejścia na rynek, więc zaangażowanie łączne rzadko sięga choćby 30%. To spora różnica, ale można te proporcje udoskonalić. Np. z góry wiadomo, że jeśli wczoraj była sesja spadkowa, to na wielu spółkach sygnał dziś nie padnie. W ten sposób kapitał można nieco bardziej optymalnie dzielić w każdej serii wejść w akcje.

Mamy mimo to spadek wielkości obsunięcia, po części dzięki dywersyfikacji, która wygładza krzywą kapitału i nie powoduje tak negatywnych emocjonalnych wahań. Zyski przestały rosnąć wprawdzie dopiero ostatnio, jak widać na wykresie, dużo później niż na samym WIG20, ale uważam, że to jedynie czasowe obsunięcie, a nie koniec strategii. Mamy na giełdzie nieciekawy okres po zaoraniu OFE i widać to w tych wynikach.

Pójdźmy dalej i ciężkie (nadal) spółki z WIG30 zastąpmy nieco lżejszymi, bardziej zmiennymi. Mam w programie utworzony jakiś czas temu taki portfel również 30 spółek, który testuję w stosunku do WIG30 przy takich okazjach. Nie zmieniam go, więc czasem występują tam spółki z WIG30. Nie był on utworzony wg jakiś konkretnych zasad, po prostu włożyłem tam akcje znane i lubiane w tamtej chwili. Ich pełna lista:

Amica Apator Asbis Bph Bre Budimex Cognor Colian Erbud Ergis Famur Grajewo Groclin Hutmen Impel Impexmetal Intercars Mennica Millenium Novita Orbis Paged Pelion Polna Prochem Stalprofit Tim Variant Zpue

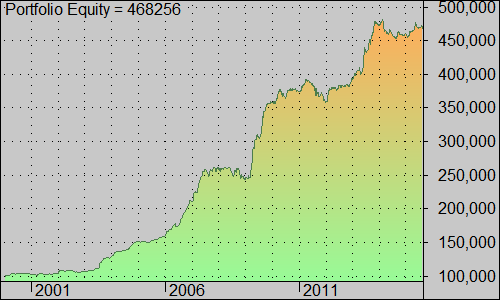

Wyniki:

Transakcji: 21665

Trafność: 44%

Zysk całkowity: 368 %

CAGR (zysk średnioroczny): 10,37%

MaxDD (maksymalne obsunięcie kapitału): 9,2%

I krzywa kapitału:

Zysk skoczył wielokrotnie, obsunięcie tylko o 2 punkty procentowe w porównaniu do testu WIG30, i w obu tych kategoriach przebija pozytywnie WIG20, a wszystko pomimo wspomnianej wyżej niższej wielkości pojedynczej transakcji! Gdyby uefektywnić ową wielkość pozycji, ten portfel mógłby eksplodować znakomitym wynikiem przy niskim ryzyku. Dość niska jest trafność, ale to nie przeszkadza jak widać w znalezieniu pewnych zależności. Obecne obsunięcie to raczej kwestia mizerii rynkowej niż zmian mechaniki rynku, choć gwarancji nigdy nie ma.

Uwagi na koniec tej części:

Testy kończą się na danych branych pod uwagę w poprzednich wpisach, po to by stały się porównywalne; całkiem możliwe, że jeśli ktoś zastosuje inną datę końcową wynik może się różnić od powyższego.

Nie jest to gotowa strategia, wymaga pracy nad ryzykiem, wielkością pozycji i uwzględnieniem kosztów. Jest co najwyżej pewnym wskaźnikiem spodziewanych zmian na rynku.

Problemem może być również kupno na zamknięciu w sytuacji gdy dosłownie w ostatnim momencie klaruje się czy będzie ono pozytywne czy negatywne. Nie raz przecież na fixingu jedno duże zlecenie zmieniało losy dnia…

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.