Jako uzupełnienie opisu praktycznego podejścia do uśredniania, tym razem chciałbym pokazać jeszcze 2 inne profile zmian portfela budowanego za pomocą metody DCA.

W poprzednim wpisie i załączonej tam symulacji mieliśmy do czynienia z beztrendowym okresem niewielkich zmian wycen funduszu ETF WIG20, co skutkowało tym, że uśrednianie portfela prostą, pasywną metodą zakupową DCA, dało w rezultacie niższą zmienność i lepszy wynik końcowy niż jednorazowe kupno samego funduszu, ale przy nieco ograniczonej elastyczności.

Na GPW notowane są również ETFy, których bazą są:

– amerykański indeks S&P500

– niemiecki indeks DAX

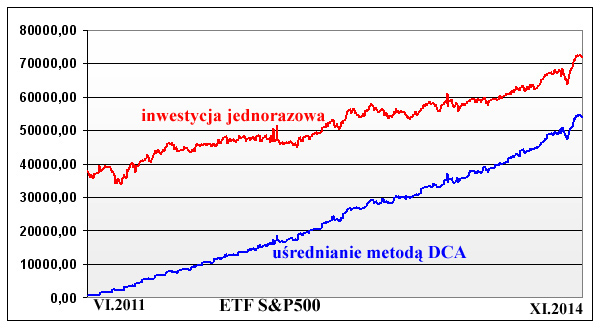

W związku z tym mamy unikalną okazję dokonać za ich pomocą dywersyfikacji portfela w ramach IKE lub IKZE, a ostatnio dzięki temu wziąć udział we wzrostach, których bardzo skąpi nam nasz rynek warszawski. Wybrałem więc pierwszy z nich – ETF SP500 – celem pokazania wad i zalet strategii uśredniania DCA na rynku wzrostowym. Produkt ten jest notowany nieco krócej niż ETF WIG20 (od maja 2010 roku) i w tym czasie w zasadzie mieliśmy do czynienia tylko z regularnym wzrostem jego wycen. Poniższy wykres przedstawia porównanie zmian kapitału w symulacji, której dokonałem na identycznych zasadach jak w poprzedniej części:

Krzywa czerwona pokazuje umowne, stworzone dla celów porównawczych, hipotetyczne zmiany portfela „jednorazowego”, czyli takiego do którego kupilibyśmy za całość dostępnych środków jednostki ETF SP500 pierwszego dnia symulacji czyli 1.06.2011 na zakończenie sesji. Bez uwzględnienia opłat za zarządzanie, prowizji oraz dywidend można było zyskać dzięki nieustannej hossie w tym okresie w sumie 33840 PLN co stanowi wzrost o 89% w stosunku do kapitału początkowego.

Krzywa niebieska to nasz portfel budowany za pomocą metody uśredniania DCA czyli comiesięcznego zakupu jednostek za 1/12 wartości rocznego limitu w IKE. W sumie wydalibyśmy tyle samo kapitału co w wersji „jednorazowej”, jednak wzrost byłby skromniejszy – brutto jedynie o 16265 PLN czyli 43% w odniesieniu do kapitału początkowego.

W okresach silnych wzrostów strategia uśredniania nie jest w stanie z racji swej natury nadążyć za zmianami samego instrumentu. Sęk w tym jednak, że gdybyśmy wiedzieli, że ceny papieru wartościowego będą tylko rosły, to po prostu kupilibyśmy go za wszelkie możliwe pożyczki. W sytuacji niepewności jednak i z konieczności związanej z limitami kapitału, nadal mamy szansę wziąć przynajmniej częściowo udział we wzrostach, w całkowicie automatyczny sposób. I osiągając niższą zmienność (gwałtowność) zmian kapitału w portfelu. ETF SP500 cechuje niższa wartość jednostki niż ETF WIG20 i stąd dużo elastyczniej można dobierać go do portfela. Szczególnie w dynamicznej wersji DCA.

————————

Drugi profil w tym wpisie obejmuje do kompletu papier wartościowy bardzo zmienny i zniżkujący w cenach. Ponieważ nie sposób było dokonać symulacji za pomocą ETFów, dlatego dla celów testowych wybrałem po prostu akcje spółki GROCLIN z GPW.

W czasie tej symulacji zachowałem wszystkie zasady konstrukcji hipotetycznego portfela jak w poprzednich dwóch opisywanych przypadkach. Również okres symulacji pokrywa się z tym, który widzieliśmy w przypadku ETF WIG20 czyli ostatnie 4 lata od X.2010 do dziś. Krzywe zmian wartości portfela ponownie przybliży poniższy wykres (wszystkie dane historyczne pochodzą z bazy bossa.pl):

Krzywa czerwona obrazuje hipotetyczne zmiany portfela „jednorazowego”, czyli kupno akcji GROCLINU za całość testowych pieniędzy pierwszego dnia symulacji czyli 1.10.2010, na koniec sesji. Bez uwzględnienia prowizji inwestycja ta przyniosłaby stratę w stosunku do kapitału początkowego, przyprawiając po drodze niemal o zawał z powodu ogromnych, naprzemiennych fal wzrostów i spadków.

Krzywa niebieska to nasz portfel budowany za pomocą metody uśredniania DCA, czyli comiesięcznego zakupu jednostek za 1/12 wartości rocznego limitu w IKE (ponownie inwestujemy w sumie tyle samo co w wersji „jednorazowej”). Wartość końcowa inwestycji jak widać jest podobna jak w przypadku zakupu „jednorazowego”. To oznacza, że średnia cena kupna akcji metodą DCA była niemal taka sama jak zakup za całość kapitału na początku. Jednak rozkład zysków i strat w portfelu budowanym na raty jest łagodniejszy, a podczas pierwszej fali spadków nawet nie dawało się ich odczuć dzięki stopniowemu zwiększaniu wartości portfela przez kolejne, comiesięczne dopłaty.

Należy sobie zdać sprawę, że strategia DCA nie jest prostym remedium na uniknięcie spadków cen papierów wartościowych. Im wyższa bowiem wartość skumulowanego portfela tym profil zmian krzywej kapitału DCA upodabnia się do krzywej obrazującej zakup jednorazowy. Dlatego pokazuję ową symulację, to po prostu część giełdowej realności. Docenić trzeba jednak niezaprzeczalne zalety DCA w tak zmiennym środowisku: w razie bankructwa spółki tracimy tylko część kapitału (reszty nie zdążymy zainwestować zgodnie z harmonogramem rat), gwałtowność zmian portfela jest niższa, a proces decyzyjny podlega automatyzacji.

Akcje, jak widać na tym przykładzie, mogą cechować się znacznie większymi wahaniami cen niż wspomniane ETFy, a te ostatnie dodatkowo nie mogą zbankrutować. Z punktu widzenia bezpieczeństwa i gwałtowności zmian dużo lepszym wyborem byłoby więc uśrednianie portfela złożonego z ETFów. Miejmy nadzieję, że ich liczba na parkiecie będzie się sukcesywnie zwiększać. Patrząc na rynek amerykański można jedynie pozazdrościć tego, jak wiele możliwości budowy portfeli dają one w obecnych czasach.

—kat—

2 Komentarzy

Skomentuj Pawel Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Moim zdaniem lepszą ilustracją inwestycji byłoby porównanie stóp zwrotu w formacie XIRR. Obecna ilustracja moim zdaniem nie do końca oddaje fakt, że w jednej strategii mamy zaangażowany średnio 2 razy większy kapitał niż w drugiej (reszta leży niby w materacu).

Witam,

Dużo Państwo piszą o IKE, dużo o IKZE, a o Pracowniczych Programach Emerytalnych jak na lekarstwo (http://www.knf.gov.pl/Images/broszura_jak_utworzyc_ppe_27_09_07_tcm75-4942.pdf). Może się Państwo rozpiszą? 🙂 Wielu posiadaczy IKE / IKZE to osoby prowadzące działalność gospodarczą – dlaczego im nie podpowiedzieć i nie rozpisać się o programie PPE? Swoich pracowników też musimy jakoś motywować.

Pozdrawiam