Okazuje się, w świetle statystyk, że kupno indeksu jest najmniej zyskowną pasywną inwestycją, jaką oferuje rynek.

Tak wylicza i wyliczenia prezentuje w pracy „The surprising apha from Malkiel’s monkey and upside-down strategies” Bob Arnott, autor dziesiątków publikacji i kilku książek z zakresu inwestowania, którego niejednokrotnie cytowałem tu na blogach, człowiek renesansu z ukończonymi 3 fakultetami, a jednocześnie aktywnie zarządzający sporymi kapitałami lub w zarządzaniu doradzający. Wspomniana pracy zalicza się do gatunku tych, które wydobywają i dokumentują zaskakujące prawidłowości rynkowe, często zaprzeczające powszechnie obowiązującym przekonaniom, ideom, a z pewnością stereotypom. Ta publikacja jest przeznaczona w zasadzie dla siedzących głęboko w hermetycznej terminologii i płynnie posługujących się angielskim, więc zamiast zachęcać do jej lektury pokażę krótko najważniejsze i najciekawsze wnioski.

Arnott był założycielem firmy Research Affiliates, która dziś zarządza dziesiątkami miliardów dolarów w sposób pasywny czyli za pomocą naśladowania indeksów. Jednak nie jest to trywialne odwzorowanie indeksów lecz kreatywna wersja, która dziś przebija się dość intensywnie w debacie pod hasłem „smart beta”. Oto bowiem nastała moda na pasywne inwestycje przebijające zwrotami te osiągane przez indeksy rynkowe, a dokonuje się tego cokolwiek aktywniej merytorycznie, za pomocą odejścia od ważenia kapitalizacją oraz eksploatacji w zamian znanych od dawna nieefektywności i anomalii. Zerknięcie do wspomnianej pracy i sięgnięcie po najprostsze przykłady wyjaśni mam nadzieję owo zjawisko.

Przykład 1

Indeks cenowy zamiast indeksu ważonego kapitalizacją.

W giełdowych indeksach udział procentowy spółek nie jest równy lecz oblicza się go przy pomocy kapitalizacji. Spółki największe i o najwyższej płynności ciążą więc na wycenie indeksów najbardziej. I tak na dziś niemal połowę udziału w naszym WIG20 mają tylko 3 firmy:PEKAO, PKOBP i PZU. Ciężkie spółki zwykle są nieruchawe i przez to odbierają indeksowi dynamikę. Prostym obejściem tego zjawiska w indeksacji własnego portfela inwestycyjnego jest równy podział kapitału na wszystkie spółki tworzące indeks. W ten sposób powstają indeksy cenowe, które dużo wierniej oddają zmiany cen na szerokim rynku.

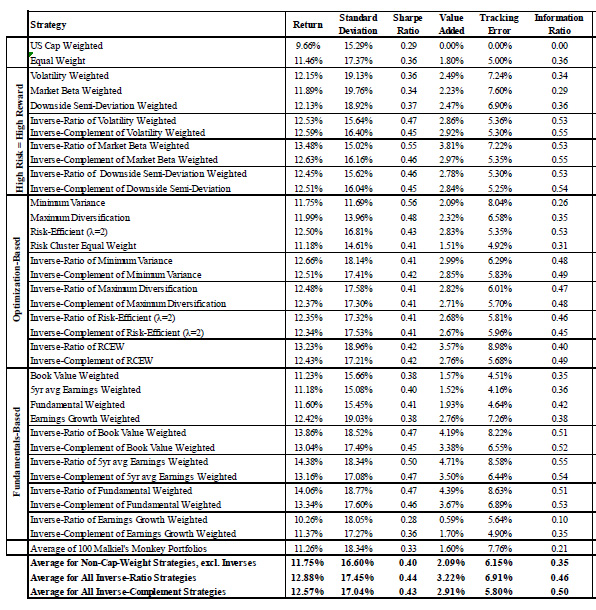

Takie odwzorowanie rynku jest dużo prostsze – nie wymaga nieustannego dopasowywania stanu posiadania spółek do ich aktualnego udziału w indeksie. Przez to jest tańsze i dużo bardziej dostępne dla każdego inwestora. Nieustanne uwzględnianie kapitalizacji na poziomie pojedynczych akcji to bowiem mało pragmatyczne i czasochłonne rozwiązanie. A do tego nieuwzględnianie kapitalizacji okazuje się dużo bardziej opłacalne jak wskazuje Arnott. W poniższej, skróconej tabeli zaczerpniętej z przywołanej pracy, widać to w statystykach za lata 1964-2012 dla 1000 największych akcji amerykańskich (podobne wnioski zresztą dotyczą wszystkich giełd światowych):

Źródło:„The surprising apha from Malkiel’s monkey and upside-down strategies”

Średnioroczne zwroty uwzględniające kapitalizację sięgają jak widać w pierwszym wierszu 9,66%, natomiast dużo prostszy portfel cenowy (wszystkie akcje po równo), stworzony bez większych ceregieli z tych samych spółek, co roku średnio zarabia 11,46% , czyli o 1,8 punktu procentowego więcej.

Przykład 2

Większy zysk = mniejsze ryzyko

Popularne wiedza na temat inwestowania od dawien dawna sugeruje, że aby zarobić więcej należy ponieść wyższe ryzyko (w literaturze mierzone zmiennością – a więc odchyleniem standardowym czy wariancją). W świetle wielu wyliczeń opartych na danych z przeszłości prawda wygląda zgoła inaczej. Kwestię tę omawiałem dużo szerzej w tym-> wpisie. Arnott ze współpracownikami dokumentuje owo zjawisko w powyższej tabeli w grupie wierszy wspólnie opisanych jako „High Risk = High Reward”.

I tak w wierszach „Volatility weighted”, „Market beta weighted” i ”Downside semi-deviation weighted” mamy zwroty na kapitale uwzględniające większy udział w portfelu spółek o wyższej zmienności (umownie: wyższym ryzyku). Jeśli jednak odwrócić sytuację i przeważać spółki o niższym ryzyku/zmienności (wiersze oznaczone jako ‘inverse’) to okazuje się, że zyski średnioroczne są wyższe nawet do 1,6 punktu procentowego.

Przykład 3

Portfel małpy.

Nawet portfel złożony z losowo wybranych spółek, które wybieramy rzutem lotką do tarczy z nazwami akcji, jest w stanie pokonywać pieczołowicie układane portfele, uwzględniające kapitalizację w wadze. Mogą korzystać z tego inwestorzy nie posiadający stosownej wiedzy o giełdzie i okolicach. Autorzy za pomocą generatora losowego tworzyli 100 portfeli po 30 spółek, porównując wyniki (wiersz „Average 100 Malkiel’s nonkey portfolios”) do inwestycji „indeksowej” czyli odwzorowującej indeks ważony kapitalizacją (pierwszy wiersz w tabeli dla przypomnienia). Okazuje się, że losowe portfele w 96% przypadków okazywały się lepsze, w sumie o średnio 1,6 punktu procentowego rocznie.

Skąd takie dobre rezultaty inwestycji dokonywanych w kontrze do popularnych przekonań? Nie jest to jak się okazuje nic nowego czy nieznanego do tej pory. Tak właśnie przejawiają się anomalie rynkowe typu: spółki małe w długich okresach biją zwrotami spółki o dużej kapitalizacji (small caps vs big caps) czy to, że spółki wartościowe (value) pokonują wzrostowe (growth). Wszystko to w powiązaniu z efektem powrotu do średniej, powstałym w wyniku corocznego balansowania portfeli. Nie trzeba jednak być geniuszem by wygrywać z rynkiem mierzonym tradycyjnymi miarami.

–kat—

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Tak a propos losowych portfeli

http://www.stopazwrotu.pl/uploadFCK/Image/03midi_n.jpg

@ kathay

Ciekawy artykuł, którego nie znałem, a więc dzięki za namiar i omówienie.

„Popularne wiedza na temat inwestowania od dawien dawna sugeruje, że aby zarobić więcej należy ponieść wyższe ryzyko (w literaturze mierzone zmiennością – a więc odchyleniem standardowym czy wariancją).”

Prawidłowo winno być – „wyższe ryzyko powinno być zrekompensowane wyższym zarobkiem”, co wcale nie znaczy że aby więcej zarobić należy ponieść większe ryzyko, bo nie zawsze tak się dzieje i bardzo ryzykowne inwestycje zazwyczaj kończą się smutno i boleśnie.

Niby prawie to samo, ale to prawie robi jednak sporą różnicę.

„Takie odwzorowanie rynku jest dużo prostsze – nie wymaga nieustannego dopasowywania stanu posiadania spółek do ich aktualnego udziału w indeksie.”

Czy na pewno nie wymaga dopasowywania? Jeśli stopy zwrotu ze spółek będą się różniły to będzie się różniła ich waga w portfelu – im dalej tym bardziej (a tu mamy 50 lat). W efekcie portfel będzie jak najbardziej „ważony” chyba, że będzie się dokonywać cyklicznego dopasowania co zdaje się robią oparte o tę strategię etfy.

Po drugie w komentarzu została tu pominięta druga kolumna z tabeli – odchylenie standardowe (rozumiem, że zgadzamy się określać je ryzykiem)

9,26 15,29

11,46 17,37

I teraz widać to co można wyczuć – małe spółki dają wyższe stopy zwrotu ale są bardziej ryzykowne (ten sam argument dotyczy „portfela małpy”.

Tu jest dokładniejsze omówienie tematu.

http://www.rickferri.com/blog/investments/no-free-lunch-from-equal-weight-sp-500/

Ogólnie to jesteśmy trochę zapóźnieni w dyskusji bo w anglo blogosferze od jakiegoś czasu jest moda na obalanie mitu „smart beta”

@Less

Zapewne następne kilka tygodni przerzucalibyśmy się argumentami, które dzielą włos na czworo, więc niech będzie, że w kwestii wymowy pozostajemy w tym samym duchu 🙂

@waciak

Portfele, o których wspominam, są rebalansowane corocznie, stąd wspomniany efekt powrotu do średniej. Natomiast indeks ważony kapitalizacją jest nieustannie i na bieżąco balansowany, co de facto pasywną inwestycję zamienia w nader aktywną, powodując dodatkowe koszty transakcyjne.

Jak najbardziej portfele z małymi spółkami są nieco bardziej zmienne, stąd ich przewaga. Wątpię by miało to znaczenie dla kogoś kto konstruuje portfel losowy typu małpa. A jeśli świadomie chciałbym ryzyko ograniczyć to zawsze mogę wybrać portfele odwróconej zmienności, które jak się okazują ryzyko zduszają.

Ferri akurat jest jeszcze nader delikatny w tej kwestii. Generalnie zarzuty branży idą w stronę : smart beta to nowy model wyciągania prowizji przez fundusze. Anomalie jednak były i są faktem, nie ma pewności czy będą w przyszłości. To jednak nie zmienia faktu, że pasywne inwestycje są coraz popularniejsze i przyciągają coraz więcej $$$.

Nie robiłem obliczeń, ale jeśli nasz rynek jest bardziej nieefektywny to smart beta powinno mieć większą siłę. Spróbuję pokazać jednak kilka słupków z tego tematu w najbliższym czasie. Poza oczywiście portfelem małpy, którego nie da się opisać inaczej niż zrobił to Arnott.