Z przeprowadzonego przez czterech badaczy z amerykańskich uniwersytetów sondażu wśród analityków giełdowych wynika, że analitycy traktują znajomość analizowanego sektora nie tylko jako najbardziej użyteczne narzędzie w prognozowaniu wyników i wydawaniu rekomendacji ale także najważniejszy czynnik determinujący ich wynagrodzenia.

Pod koniec maja wspomniałem na blogu o tym badaniu. Pisałem wtedy o tym, co zdaniem ankietowanych analityków decyduje o jakości i rzetelności sprawozdań finansowych.

Przypomnę, że w ankiecie wzięło udział 365 analityków pracujących dla sell-side, czyli dla instytucji oferujących usługi inwestycyjne (analitycy mogą także pracować w buy side – na przykład w funduszach inwestycyjnych, emerytalnych czy hedge

Mimo wielu ograniczeń (typowych dla badań sondażowych błędów i skrzywień) wyniki badania mogą przynieść indywidualnym inwestorom informacje o tym, co zdaniem analityków może zapewniać przewagę w analizie fundamentalnej.

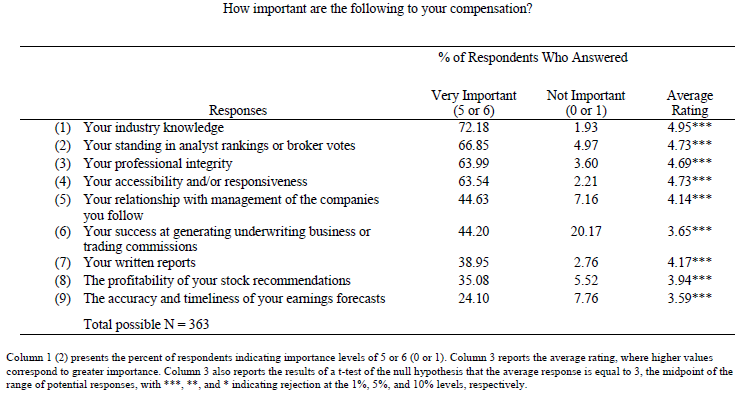

Chciałbym jednak zacząć od odpowiedzi na pytanie: jakie czynniki kształtują wysokość twojego wynagrodzenia? Poniższa tabela pokazuje odpowiedzi na to pytanie.

Za najważniejszy czynnik analitycy uznali znajomość sektora, z którego spółki analizują. Co ciekawe, na ostatnich miejscach znalazły się zyskowność rekomendacji inwestycyjnych i poprawność i terminowość prognoz wyników finansowych. Muszę przyznać, że jestem zaskoczony tymi wynikami ponieważ sądziłem, że należę do mniejszości, która nie ocenia wartości raportów analitycznych na podstawie sprawdzalności zawartych w nich prognoz.

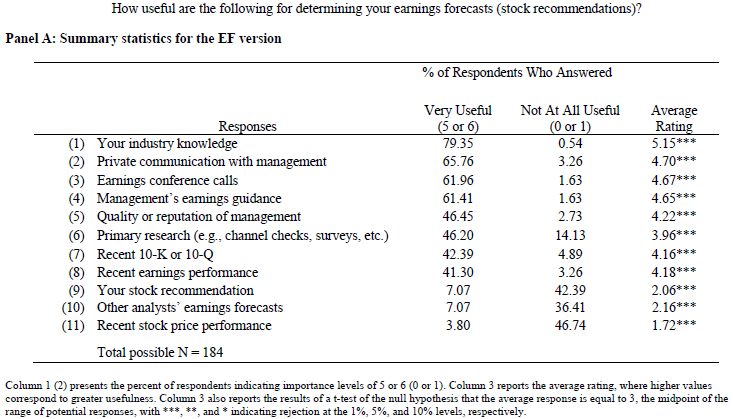

Badacze zapytali także analityków, co ich zdaniem jest użyteczne w przygotowywaniu prognoz wyników finansowych i rekomendacji inwestycyjnych (analityków podzielono na dwie grupy – pierwszą pytano o prognozy wyników, drugą pytano o rekomendacje).

Okazało się, że analitycy uznali znajomość sektora za najbardziej użyteczny czynnik w przygotowywaniu prognoz wyników finansowych. Na drugim miejscu znalazła się prywatna komunikacja z zarządem, która okazała się ważniejsza między innymi od podstawowych badań polegających na samodzielnym gromadzeniu informacji o spółce, na przykład przez badanie kanałów dystrybucji.

Podobne odpowiedzi padały w grupie zapytanej o czynniki użyteczne w tworzeniu rekomendacji inwestycyjnych – w tej grupie na drugim miejscu znalazły się przygotowane przez analityków prognozy wyników finansowych, które wyprzedziły prywatną komunikację z zarządem. Na pierwszym miejscu znalazła się znajomość analizowanego sektora.

W tym miejscu warto się także zastanowić nad konsekwencjami faktu, że kilka procent analityków uznało swoją własną rekomendację, ostatnie zmiany ceny giełdowej i prognozy innych analityków za użytecznego narzędzia w prognozowaniu wyników finansowych. Czy należy interpretować ten rezultat jako oznakę niekompetencji kilku procent analityków?

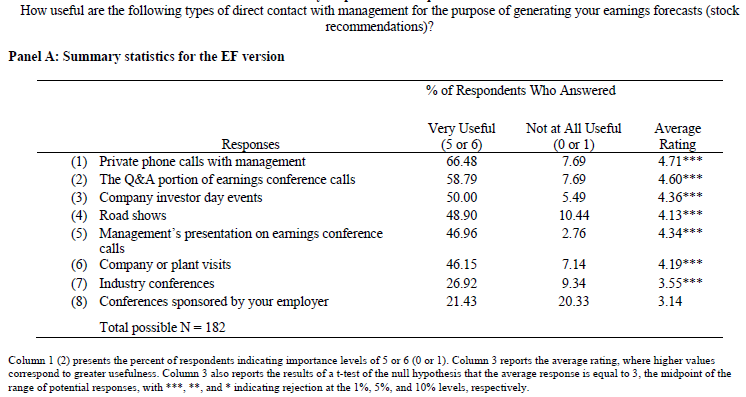

Badacze zapytali także analityków, które formy bezpośredniej komunikacji z zarządem uznają za najbardziej przydatne w przygotowywaniu prognoz wyników finansowych (I grupa) i rekomendacji analitycznych (II grupa). W obydwu grupach za najbardziej użyteczne uznano prywatne rozmowy telefoniczne z zarządem.

Wcześniej badacze zapytali analityków jak często kontaktują się bezpośrednio z zarządem – ponad połowa robi to przynajmniej pięć razy w roku. Mniej niż 9% kontaktuje się zarządem raz do roku lub rzadziej.

Indywidualni inwestorzy, kierując się na przykład informacjami o sprawdzalności prognoz wyników lub zyskowności rekomendacji, mogą zignorować przedstawione wyżej badania. Wynika z nich, że analitycy za najważniejszy czynnik w efektywnym wykonywaniu swojej pracy uznają znajomość sektora, który analizują. Na drugą pozycję wysuwa się prywatny, bezpośredni kontakt z zarządem, który jest zapewne źródłem informacji niedostępnych szerokiemu rynkowi.

Powstaje więc pytanie: w jakich segmentach analizy fundamentalnej indywidualny inwestor może zdobyć przewagę nad analitykami?

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.