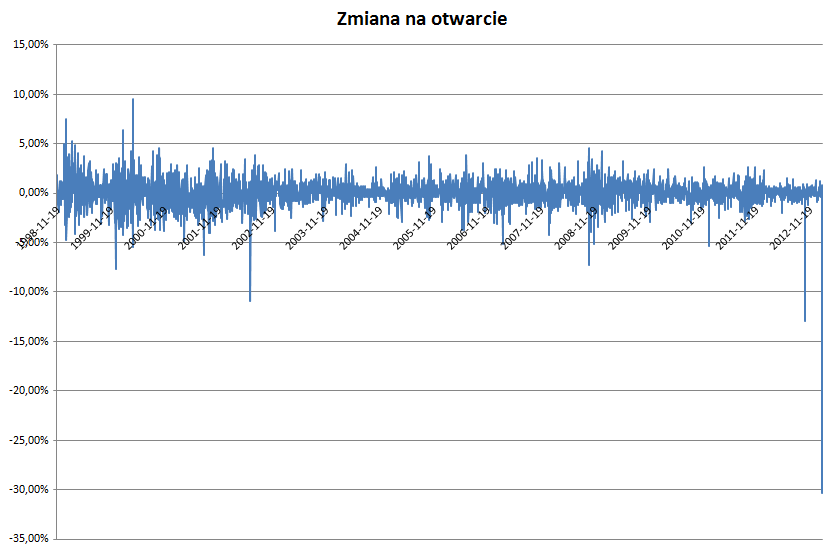

Cztery miesiące temu wykorzystałem wahania kursu Telekomunikacji Polskiej by pokazać jak wyglądają grube ogony na rynku akcyjnym. Siedemnastego października 2012 roku po opublikowaniu przez TPS informacji o obniżeniu prognoz na 2012 oraz obniżeniu poziomu planowanej dywidendy kurs akcji TPS spadł na otwarcie notowań o 12,97%.

Jeśli weźmie się pod uwagę odchylenie standardowe zmian kursu TPS na otwarcie od początku notowań spółki na warszawskiej giełdzie (1,21%) do 17.10.2012 to otwarcie z 17 października można uznać za wydarzenie typu 11 sigma.

Dzisiaj, po opublikowaniu przez TPS słabych wyników za IV kwartał, zapowiedziach istotnego spadku przychodów w 2013 i ścięciu planowanej dywidendy o połowę, kurs spółki zanurkował na otwarcie notowań o 30,3%. To jest wydarzenie typu 23 sigma – dzisiejsza zmiana na otwarcie jest 23 razy większa niż historyczne odchylenie standardowe zmian na otwarcie kursu Telekomunikacji Polskiej.

Gdyby rozkład zmian na otwarcie TPS był rozkładem normalnym takie wydarzenie „nie miałoby prawa” wystąpić.

W okresie 3569 sesji giełdowych TPS, na otwarcie notowań wydarzenia typu 3 sigma (i więcej) wystąpiły 33 razy, 5 sigma wystąpiły 7 razy a 7,2 sigma 4 razy. W świecie z normalnym rozkładem wydarzenia typu 7,2 sigma powinny wystąpić raz w okresie istnienia wszechświata.

Warto przy tym pamiętać, że TPS jest typowym blue chipem i do niedawna uznawana była za jedną z najbardziej stabilnych, zarówno pod względem wahań kursu jak i wyników finansowych, spółek na warszawskiej giełdzie.

Moim zdaniem, przykład TPS pokazuje, że rynku akcyjnym jest dużo więcej zmienności niż wynika to z oczekiwań, szacunków inwestorów.

W kontekście strategii inwestycyjnych, w tym momencie TPS niemal idealnie ilustruje niebezpieczeństwo związane z pułapką wartości (value trap) czyli sytuacją, w której inwestorzy nadmiernie koncentrują się na aktualnych wskaźnikach wyceny fundamentalnej i ignorują widoczne oznaki trwałej deterioracji najważniejszych linii biznesowych. W tym przypadku, pozorna atrakcyjność wynikająca z powierzchownej analizy fundamentalnej przysłania negatywne perspektywy dla biznesu spółki.

21 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Gdybym ja zobaczył taką lookę na EUR/USD, to bym zawału dostał.

KNF powinien się zainteresować tym rynkiem – jak on się tam nazywa – akcyjnym. Przecież majątek na tej tepsie można stracić.

„Na każdą błyskotliwą teorię przypada kilka niebezpiecznych, błędnych koncepcji, które skaziły krwiobieg światowych finansów i wyrządziły nieopisane straty w globalnej gospodarce. Żadna nie była tak szkodliwa jak podwójna toksyna ekonomii finansowej, czyli koncepcja „efektywnych rynków” połączona z „normalnym rozkładem ryzyka”.”

„Metoda VaR nie pozwalała precyzyjnie zmierzyć ryzyka, lecz ukrywała je za ścianą równań matematycznych, które onieśmielały prawodawców, choć to oni powinni lepiej wiedzieć, jak sobie z tym poradzić.”

James Rickards – Wojny walutowe

@ GZ

A wiesz, że czytałem niedawno inteligentnych ludzi (przynajmniej ja ich mam za inteligentnych i inspirujących), takich jak Noah Smith i Scott Sumner, którzy bronili EMH z pozycji ‚jest prawdziwa’ bo ceny aktywów nie dają się prognozować. Innymi słowy uznali, że efektywność rynków polega na tym, że rynki nie dają się prognozować.

@ Deo Gratias

Hm, jak nie było insider tradingu (a nic nie wskazuje na to, że był) to dlaczego KNF miałaby się interesować?

Jakoś nie chce mi się wierzyć że w tak dużej spółce nikt nie wiedział co się świeci od dłuższego czasu ( czyli że nie było insider tradingu) Tyle że pewnie w związku z rozmiarami rozpłyną on się w rynkowym szumie.

Ciekawe jest natężenie tych „nie miało prawa wystąpić” wydarzeń w ostatnich 24 godzinach:

1. TP SA

2. próba nuklearna Korei Płn.

3. Papież

@trystero Bo interesują się podobno niebezpiecznym FX, a na akcyjny to nie patrzą, a ile to osób potraciło fortuny w 2007/2008. Śmiem przypuszczać, że DUUUUUUŻO więcej niż jest wszystkich traderów w PL (wszystkich, nie tylko FX traderów).

# dzienna zmiana

Odchylenie standardowe dziennych zmian (od zamknięcia do zamknięcia) jest wyższe i wynosi 2,15% (od 1998 roku, od początku notowań) tak więc dzisiejsza zmiana na TPS to „tylko” 13 sigma 🙂

@WojtekS TPSA – normalka po wynikach, zobacz ile w USA potrafią spadać w jedną sesję, Korea – już dawno grozili tym, tylko papież niespodzianka, bo w sumie 20-letni chłopak, a na emeryturę się wybiera. Dziwne.

Trystero

ze źródła wiem, że w środowisku akademickim coraz częściej zaczynaja przekonywać się do ekonomii behawioralnej. zbyt często bowiem ich modele zawodzą , będące opisem tylko jakiegoś konkretnego przypadku z przeszłości ale nie mającego żadnych wartości prognostycznych

jestem ofiarą tej sigmy 🙂

jeszcze ktoś?

A innych rozkładów niż normalny to nie ma w przyrodzie? Jaką ma Pan pewność na podstawie zaledwie 3,5 tys. obserwacji?

Może to dyfuzja ze skokami? Albo jakiś całkiem inny proces…. Można to różnie policzyć i wyjdzie jakaś liczba i tylko tyle – liczba a nie podstawa do wyciągania wniosków…

@ chew-z

A innych rozkładów niż normalny to nie ma w przyrodzie?

A czy z jakiegoś fragmentu tekstu wynika, że uważam, że innych rozkładów nie ma w przyrodzie?

Przypadek TPSA nie zasługuje na tak skomplikowaną nazwę jak „wydarzenia sigma 23”. Rozkład normalny nie istnieje w przyrodzie a spółka traci swój rynek od co najmniej 3 lat. Inwestorzy nie liczyli na rozwój a raczej stabilizację biznesu co się nie udawało i o czym było wiadomo. Wycena spółki opiera się na rachunku renty wieczystej na którąskładają się płatności duwidendy. Jeśli ma być ona juz zawsze około 50 groszy (i tak brak gwarancji że kiedyś nie będzie obniżona) to kurs powinien spaść o 50% więc jeszcze będzie wydarzenie sigma 27… Może dzisiaj?

@ Philo

Drobna uwaga: Trystero odnosił się do zmiany na otwarciu – punktowego wydarzenia w historii kursu i umieścił jest w odniesieniu do zbioru analogicznych wydarzeń w historii spółki – a nie do przypadku TPSA, jako takiego.

Jeśli chodzi o rozkład normalny, to nie ma znaczenia – w kontekście dyskusji – czy rzeczywistość go potwierdza, ale czy ludzie wierzą, że istnieje. Jeśli wierzą, to działają na bazie własnych przekonań i spadek TPSA jest klapsem, który u części wywołuje szoki a dla niektórych będzie wezwaniem do zmian w modelu.

@ Philo

Przypadek TPSA nie zasługuje na tak skomplikowaną nazwę jak „wydarzenia sigma 23″

Wydarzenie 23 sigma oznacza tu po prostu, że zmiana na otwarcie była 23 razy większe niż historyczna wartość odchylenia standardowego zmiany na otwarcie. Nie rozpatrywałbym tego w kategoriach ‚zasługiwania’.

Nie wykazywałem, że spadek kursu TPS był absolutnie, totalnym zaskoczeniem. Wykazywałem, że skala spadku kursu TPS na otwarcie byłaby totalnym zaskoczeniem dla inwestorów, którzy szacowali potencjalną zmianę na podstawie historycznych danych o zmienności na otwarcie.

To się wpisuje w jeden z tematów mojego blogowania: przekonywania, że ludzie niedoszacowują zmienność na rynkach co prowadzi do przykrych konsekwencji, tym bardziej, że moim zdaniem ludzie przeszacowują swoją emocjonalną odporność na zmienność.

spółka RODZI SIĘ -ROZWIJA- STABILIZUJE -UMIERA

w tp s.a mam ponadto;

KONIEC MONOPOLU

WOJNE CENOWA Z PLAY

TRANSFER KASY DO…ORANGE FRANCJA!

Konsekwencje dla rynku wszelkiego rodzaju instrumentów pochodnych są gigantyczne.

Nie dość, że Blackiem-Scholesem (innymi konwencjonalnymi metodami wyceny też) można się podetrzeć jeszcze dobitniej niż dotąd, to na rynku futures pozostaną chyba tylko przedstawiciele dużych banków, mogących liczyć na niezawodny mechanizm prywatyzacji zysków i uspołecznienia strat, i daytraderzy. Zjawisko „gap and crap” jest wszystkim znane, ale trzydziestoprocentowa luka na bluechipie to jest sraczka dla normalnego człowieka raczej nie do zaakceptowanai.

Z pozytywów: casus TPSA pokazuje, że chyba nie ma u nas czegoś takiego jak w Stanach, że analitycy przygotowują swoje prognozy na podstawie kontrolowanych przecieków ze spółek i potem mamy same „lekkie niespodzianki na plus”.

Kajet, czy właśnie postawiłeś tezę, że drastyczne skoki zmienności spowodowane są obecnością pochodnych?

re: Black-Scholes

Przypadek TPSA to jakis pikuś. Takie rzeczy zdarzają się na porządku dziennym i ludzie sobie jakoś z tym radzą. Co więcej, z reguły trejderzy derywatów uwielbiają takie otwarcia z luką. Goli się wtedy frajerów liczących sigma dla rozkładów niestacjonarnych, nie-normalnych itd. Zresztą, to co napisał chew-z trafia w samo sedno.

„trzydziestoprocentowa luka na bluechipie to jest sraczka dla normalnego człowieka raczej nie do zaakceptowanai.”

Nie każdy przecież musi handlowac. Można np. uprawiac marchewkę, czyż ne?

@blackswan

Nie, nie postawiłem tezy, że drastyczne skoki zmienności spowodowane są obecnością pochodnych. I prawdą jest, że „nie każdy musi handlować”. Tak jak napisałem, na futuresach zostaną tylko ludzie obracający cudzymi pieniędzmi (pod warunkiem, że nie ponoszą odpowiedzialności za wynik) oraz daytraderzy siedzący z nosem przyklejonym do ekranu.

Każdy, kto chce jakoś kontrolować swoje zaangażowanie w dany papier bez palca na przycisku myszki, o dźwigni może zapomnieć.

@kajet

Roger that,

off-top: wydaje mi się, że mamy wspólnych znajomych:)

pzdr

kolano

@kajet

1. BS jest i zawsze będzie użyteczny, wyliczone ceny opcji zgadzają się idealnie z cenami wyliczonymi przez wystarczająco dużą symulację

2. Założenie rozkładu lognormalnego zwrotów sprawdza się dla przypadku średniego, więc takie skoki nie są tragedią o ile nie jesteśmy przelewarowani na jednym walorze (zarządzanie ryzykiem). Skoki nie zmieniają oczekiwanego zwrotu, zwiększają jedynie jego odchylenie standardowe.

3. Gdyby na tpsa istniały i były handlowane opcje, spadek byłby łagodniejszy, ponieważ możliwość takiego spadku zostałaby zdyskontowana wcześniej z większą efektywnością

4. Powszechna dostępność krótkiej sprzedaży (jak w usa) dodatkowo zmniejszyłaby zmienność. Brak ogólnodostępnej krótkiej sprzedaży to największy problem na polskim rynku

5. Nie trzeba siedzieć przy ekranie, wystarczy program komputerowy.

Gdybym był handlarzem opcji na tpsa taka dziura by mnie ucieszyła.